- приложение 1. условные примеры по порядку начисления процентов по привлеченным (размещенным) денежным средствам банков по формулам простых процентов, сложных процентов, с использованием фиксированной и плавающей процентной ставки | гарант

- В каком банке открыть депозит

- Виды капитализации

- Как выбрать выгодный вклад?

- Как внести вклад с помощью банки.ру

- Какие плюсы есть у вкладов?

- Когда банк может отказать в пролонгации

- Часто задаваемые вопросы

- Плюсы и минусы банковских вкладов

- Преимущества и недостатки

- Разнести вклады по разным банкам и накопительным счетам

- Формула расчетов процентов по вкладу с пополнением

- Штрафные санкции при досрочном расторжении

приложение 1. условные примеры по порядку начисления процентов по привлеченным (размещенным) денежным средствам банков по формулам простых процентов, сложных процентов, с использованием фиксированной и плавающей процентной ставки | гарант

от 26 июня 1998 г. N 39-П

от 14 октября 1998 г. N 285-Т

Условные примеры по порядку начисления процентов по привлеченным (размещенным) денежным средствам банков по формулам простых процентов, сложных процентов, с использованием фиксированной и плавающей процентной ставки

Формулы определения наращенной суммы долга по привлеченным

(размещенным) средствам банков:

1. Операции банка по начислению и уплате процентов по привлеченным во вклады (депозиты) денежным средствам физических и юридических лиц, а также полученным межбанковским кредитам*(1)

Исходные данные:

Сроки привлечения банком средств во вклады (депозиты), а также межбанковские кредиты – на условиях “овердрафт”, “до востребования”, “овернайт”, 3, 7 и 21 день, 3 месяца.

Процентные ставки банка (ставки привлечения):

| По вкладам населения | По депозитам юр.лиц | По межбанковским привлеченным средствам | |||

| Срок | % | Срок | % | Срок | % |

| До востре- бования | 3-4*(2) | “овернайт” | 18,5-18,8 *(3) | Внутридневной овердрафт, предос- тавленный бан- ком-корреспонден- том по счету “ЛО- РО” | 5,5 |

| 21 день | 15 | 3 дня | СР – 0,5 *(4) | Кредит “овернайт” | 18,8 – 20,7 *(3) |

| 3 месяца | 22 | 7 дней | СР 0,5 *(4) | Депозит на 7 дней | 22,4 – 24,9 *(3) |

Ставка рефинансирования Банка России в рассматриваемом периоде:

– по состоянию на 1.07.98 г. – 18%;

– по состоянию на 20.11.98 г. – 16%.

1.3. Начисление процентов на сумму срочного вклада с условием ежемесячной капитализации процентов

20.07.98 г. банк заключает с вкладчиком договор срочного вклада на 3 месяца (срок возврата вклада – 20.10.98 г.). Сумма вклада – 10 тыс. руб. Процентная ставка – 22%, 20-го числа каждого месяца действия договора производится капитализация начисленных процентов. Переоформление вклада по окончании срока действия договора на ранее действовавших условиях срочного вклада договором не предусматривается. Выплата причисленных к сумме вклада процентов осуществляется по истечении срока действия договора.

В течение срока действия договора банк трижды – 20.08.98 г., 20.09.98 г. и 20.10.98 г. производит капитализацию начисленных процентов во вклад.

20.10.98 г. – срок окончания договора срочного вклада, вкладчик не явился за вкладом в установленный договором срок. В этот же день после окончания операционного дня банк переоформляет указанный срочный вклад во вклад до востребования.

28.10.98 г. вкладчик получает сумму вклада до востребования и начисленные за период с 20.10.98 г. по 27.10.98 г. включительно (8 календарных дней) проценты по установленной ставке 4%.

Полный срок срочного вклада (20.07 – 20.10.98 г.) – 93 календарных дня (n), период начисления процентов по ставке срочного вклада – 22% (20.07 – 19.10.98 г.) – 92 календарных дня (n-1).

Полный срок вклада до востребования (20.10 – 28.10.98 г.) – 9 календарных дней (n), период начисления процентов по ставке вклада до востребования – 4% (20.10-27.10.98 г.) – 8 календарных дней.

Порядок начисления банком процентов на сумму вклада:

– сумма срочного вклада на 21.08.98 г. (с капитализацией процентов, начисленных за период c 20.07.98 г. по 19.08.98 г. включительно):

– сумма срочного вклада на 21.09.98 г. (с капитализацией процентов, начисленных за период с 20.08.98 г. по 19.09.98 г. включительно):

– сумма срочного вклада по состоянию на конец операционного дня 20.10.98 г. (с капитализацией процентов, начисленных за период с 20.09.98 г. по 19.10.98 г. включительно), в конце рабочего дня 20.10.98 г., переоформленного во вклад до востребования:

– сумма начисленных на вклад до востребования процентов (за период с 20.10.98 г. по 27.10.98 г. включительно):

![]()

Таким образом, общая сумма возврата денежных средств вкладчику составит на 28.10.98 г. 10574 руб. 09 коп., из которых 10564 руб.83 коп. – сумма срочного вклада с учетом капитализированных процентов и 9 руб. 26 коп. – проценты, начисленные за время, прошедшее с момента переоформления указанного срочного вклада во вклад до востребования.

2. Операции банка по начислению и получению процентов по денежным средствам, размещенным в кредиты, займы и межбанковские депозиты

2.2. Начисление процентов на сумму выданного межбанковского кредита по плавающей процентной ставке

Банк осуществляет операции по выдаче межбанковских кредитов на срок в 3 дня. Процентная ставка по кредиту изменяется на ежедневной основе и равна ставке МИБОР по однодневным кредитам, действующей на соответствующий день срока действия кредитного договора, плюс 2%. Капитализация начисленных процентов не производится. Продление срока действия договора кредитным договором не предусматривается.

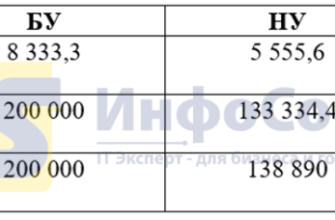

8.12.98 г. банк выдал межбанковский кредит на указанных выше условиях в сумме 1 млн. 200 тыс. рублей (срок возврата суммы кредита и уплаты начисленных процентов – 11.12.98 г.).

Полный срок кредита (8 – 11.12.98 г.) – 4 календарных дня (n), период начисления процентов по кредиту (8 – 10.12.98 г.) – 3 календарных дня (n-1).

В период действия кредитного договора процентная ставка банка-кредитора по текущему кредиту составила:

| Дата | Ставка МИБОР по 1-дн. кредитам, % | Ставка банка-кредитора, % (гр.2 2%) |

| 1 | 2 | 3 |

| 8.12.98 г. | 14,29 | 16,29 |

| 9.12.98 г. | 17,65 | 19,65 |

| 10.12.98 г. | 15,03 | 17,03 |

Начисление банком-кредитором процентов:

1) 9.12.98 г. (за первый день пользования суммой кредита):

2) 10.12.98 г. (за второй день пользования суммой кредита):

3) 11.12.98 г. (за третий день пользования суммой кредита):

11.12.98 г. банк-заемщик погашает задолженность по кредиту в сумме 1 млн. 200 тыс. руб. и уплачивает начисленные проценты в сумме 1741 руб. 48 коп. (535,56 646,03 559,89).

В каком банке открыть депозит

Финансовые организации предлагают множество вариантов. В таблице далее приведены популярные депозиты под 7% годовых на выгодных условиях.

Название банка | Программа | Базовые параметры |

АТБ | Пара мандаринов | Ставка до 7,4%, срок размещения не более 182 дней, от 5 тысяч рублей |

Сити | Нарастающий | До 8% в год, до 100 тысяч, на период не более 540 дней |

Морской банк | Морская звезда | До 8%, максимум на 1100 дней, от 50 тысяч |

ОТП Банк | Накопительный счет | 6,5%, от 1 дня, от 5000 |

Промсвязьбанк | Акцент на процент | 7%, от 1 дня, от 1 рубля |

Для заключения договора нужен только паспорт. Самостоятельное размещение денег доступно лицам с 18 лет. Весь список вариантов размещен на этой странице. Установите параметры для фильтрации, дождитесь подбора вариантов и выберите лучший. Заполните запрос, дождитесь подтверждения от финансовой организации и переведите средства на новый счет.

Виды капитализации

При выборе банковского вклада с капитализацией нужно ориентироваться на два показателя: периодичность начисления процентов и процентную ставку.

Вы можете встретить следующие варианты периодичности выплат:

| Тип вклада | Описание |

| Разовый | Проценты будут начислены единожды перед закрытием вклада. Это не стоит считать капитализацией в том смысле, в каком она рассматривается в статье. Однако вы сможете получить сложный процент в случае пролонгации (продления) вклада. |

| Ежедневный | Проценты начисляются каждый день, а депозит растет в геометрической прогрессии. Ставка по такому вкладу всегда минимальная. |

| Ежемесячный | Самый распространенный вариант. Депозит растет каждый месяц. |

| Ежеквартальный | Выплаты происходят раз в три месяца. Соответственно, срок вклада должен быть кратным этой цифре. |

| Полугодовой | Увеличивает депозит дважды в год. В случае расторжения договора до окончания полугодия процент будет потерян. |

| Ежегодный | Используют только для долгосрочных накоплений. Но процентная ставка, как правило, самая привлекательная. |

Процентная ставка по вкладу с капитализацией процентов, которая прописана в договоре, не покажет вам полную картину роста средств на счете. Намного лучше ее отражает эффективная ставка.

Специалисты рассчитывают ее с учетом капитализации. При сравнении предложений различных банков ориентируйтесь именно на этот показатель, как на наиболее объективный.

При выборе банковского продукта обязательно уточните, можно ли пополнять депозит или досрочно снимать часть средств. Это удобно, но, как правило, эффективная процентная ставка по таким вкладам бывает ниже.

Как выбрать выгодный вклад?

Как внести вклад с помощью банки.ру

- Выбрав среди предложений, самое выгодное вам по нужным параметрам (например: сроку, сумме, капитализации, возможности снятия или пополнения). Вы нажимаете кнопку “Открыть вклад”.

- И попадаете на страничку банка или карточку вклада с подробными условиями, где заполняете форму заявки на промокод. Там нужно указать: ФИО, e-mail, телефон, выбрать ближайшее к вам отделение банка и нажать кнопку “Отправить”.

- Вам на e-mail приходит промокод, предъявив который вы можете открыть вклад на специальных условиях (банки – партнеры Банки.ру дают нашим пользователям повышенные процентные ставки и более выгодные условия).

- Если вы являетесь уже клиентом выбранного банка, то можете открыть вклад через свой личный кабинет без посещения офиса, также указав промокод в специальном поле. Если не являетесь клиентом выбранного банка, то используете промокод при посещении офиса и так же открываете вклад на специальных условиях.

Какие плюсы есть у вкладов?

Главный плюс услуги, помимо стабильного дохода, это надежность. Счета потребителей защищает государство на законодательном уровне через программу обязательного страхования. Поэтому в случае ликвидации или отзыва лицензии вам выплатят компенсацию. Однако она ограничена 1,4 млн рублями, что не мешает вам разделить превышающую это ограничение сумму и поместить ее в несколько организаций, исключив различные риски.

Следующий аспект, который мы рассмотрим — типы счетов. Первый из них — срочный. В этом случае вы помещаете средства на определенный временной промежуток. Разумеется, вы вправе подать заявление на досрочное снятие, однако с большой вероятностью банк откажет в выплате накопившихся процентов.

Второй вариант — до востребования — идет по низкой ставке. Все дело в том, что организации невыгодно держать финансы у себя, зная, что владелец имеет право потребовать их вернуть в любое время. Такой продукт предпочитают та категория клиентов, кому достаточно факта надежности, а потенциальная прибыль их мало интересует.

Когда банк может отказать в пролонгации

Не все виды вкладов предусматривают пролонгацию. Некоторые виды договоров подразумевают только один срок, по истечении которого необходимо обратиться в банк, закрыть счет и открыть новый депозит при желании.

Также бывает, что вклад продлевается только ограниченное количество раз. Например, можно дважды продлить вклад на год.

Еще одна причина для отказа — когда при заключении договора клиент указал, что в продлении не нуждается. Перезаключить договор с изменением условий можно, но в день истечения срока. Если обратиться позже, то через день вклад будет заморожен до визита клиента.

Откажут в продлении и представителям владельца вклада, у которых нет доверенности на выполнение такого вида услуг.

Часто задаваемые вопросы

Что делать, если программа вклада перестала существовать?

Если программа, по которой клиент хочет продлить свой вклад, перестала функционировать (например, была активной только до декабря 2020 года), то все средства переводятся на другой вклад, о котором есть пометка в договоре. Обычно это вклад «до востребования», в рамках которого процентная ставка составляет 0,1-0,9% годовых. Если программа не существует, то продлить ее не получится.

Обычно клиента заранее оповещают об изменениях, пишут об этом в сообщении или уведомлении.

Если такая ситуация произошла, клиент может:

Плюсы и минусы банковских вкладов

Для любого финансового инструмента характерны свои преимущества и недостатки, и депозиты исключением не являются. Их привлекательность заключается в следующем:

- Высокая надежность. Наличие системы страхования вкладов защищает вкладчиков от банкротства банков. Если сумма размещения вместе с процентами не превышает 1,4 млн рублей, в случае отзыва лицензии у кредитной организации Агентство по страхованию вкладов (АСВ) компенсирует ваши потери. Если хотите положить на счет более 1,4 млн, сделайте это в разных банках и предусмотрите запас под проценты, которые будут начислены.

- Ликвидность. Это оптимальный инструмент, чтобы иметь возможность быстро вернуть себе деньги. Для этого нужно просто расторгнуть договор. Сумма выплаченных в этом случае процентов зависит от типа и условий выбранного депозита.

- Простое оформление. Разобраться в особенностях работы инструмента смогут все желающие — для этого не нужны специальные навыки или знания.

- Минимальный порог для инвестиций. Вкладчики могут начинать с минимальных сумм, даже если для этого есть, например, только 1000 рублей.

Если говорить о недостатках, то основным является доходность вкладов, которой не всегда достаточно для компенсации высокого темпа инфляции.

На Банки.ру можно изучить подробную информацию о действующих на 21.11.2021 продуктах, с которой можно разобраться в вопросах, связанных с открытием счета, условиями получения средств раньше срока, доходностью и т. п. Здесь также можно почитать реальные отзывы пользователей финансовых продуктов, а потом приступить к подаче заявки на понравившийся вариант. Представленные детали постоянно обновляются, поэтому информация в любой момент остается достоверной.

Преимущества и недостатки

Как и любой финансовый инструмент, депозит с капитализацией процентов имеет свои плюсы и минусы.

К преимуществам таких вкладов относят:

- Больший по сравнению с другими банковскими продуктами доход при прочих равных условиях.

Всегда нужно учитывать, что сложный процент значительно повышает капитализацию. Однако банки в погоне за прибылью стараются ограничить этот эффект. Чаще всего они снижают процентную ставку по такому вкладу. Но мы помним, что важнее будет не значение, указанное в договоре, а эффективная процентная ставка.

- Запрет на досрочное снятие средств кому-то может показаться минусом, но такой подход дисциплинирует вкладчика, заставляя вдумчиво относиться к тратам.

Депозит с капитализацией процентов идеально подходит для долгосрочного накопления.

Из последнего плюса вытекает и серьезный недостаток – вкладчик не может расторгнуть договор в одностороннем порядке, не потеряв при этом накопленные средства. Прежде чем нести деньги в банк, следует тщательно рассчитать свой бюджет.

Если в течение срока вклада вас могут поджидать непредвиденные траты, а свободные средства ограничены, то лучше сделать выбор в пользу другого банковского продукта.

Разнести вклады по разным банкам и накопительным счетам

Такая стратегия не поможет. Дело в том, что все банки будут передавать информацию об открытых вами вкладах в ФНС. «Банки обязаны отчитываться перед ФНС до 1 февраля каждого года. Исходя из этих отчетов, а также сведений, предоставленных другими ведомствами, ФНС рассчитывает общую сумму налога на каждого налогоплательщика.

Это касается не только срочных депозитов. Накопительные и текущие счета (с процентом на остаток) тоже попадают под налогообложение, если доход по ним превышает 1% годовых. Исключение составляет только доход по счетам эскроу, они в сумме налогооблагаемого дохода не учитываются.

Проценты, выплаченные физлицу по валютным счетам, для расчета налога будут пересчитываться в рубли по официальному обменному курсу ЦБ на день получения дохода. При этом изменение размера валютного вклада в связи с колебаниями курса налогообложению не подлежит, отмечает предправления банка «Фридом Финанс» Геннадий Салыч.

Формула расчетов процентов по вкладу с пополнением

Больше усилий потребуется для расчета прибыли в случае с пополняемыми вкладами.

Например, клиент положил на депозит 100 000 р. под 9% годовых, а спустя месяц пополнил счет еще на 20 000. Общий срок вклада 3 месяца.

За первый месяц его доход составит:

100 000*0,09*30/365 = 740 р.

Во втором месяце сумма вклада будет составлять 100 000 20 000 = 120 000, а доход с нее составит 120 000*0,09*60/365 = 1775 р. Таким образом, за 3 месяца клиент заработает 740 1775= 2515 р.

В случае, если депозитные средства могут быть расходованы, формула не меняется, однако делится на периоды до и после внесения или расхода средств.

Острой необходимости в знании и использовании формул для расчета простых и сложных процентов нет, поскольку банки предлагают автоматизированный алгоритм, однако умение в любой момент проверить систему при возникновении сомнений или просто недоверии к финансовой организации, помогут отстоять свои права и не потерять средства.

Штрафные санкции при досрочном расторжении

Если у вас срочный вклад, то за досрочное снятие всех денег и его закрытие банк применит штрафные санкции.

К счастью, в настоящее время вопрос штрафов за досрочное закрытие вклада строго регулируется федеральным законодательством, и банки не могут полностью самостоятельно регулировать этот важный вопрос.

Согласно нормативным документам, банки при досрочном снятии вклада могут применять только те штрафные санкции, которые касаются уменьшения процентов по вкладу. Они не имеют права вернуть клиенту сумму, меньшую, чем изначальная сумма вклада.

У банка остаются только возможности манипуляций с процентами, поэтому штрафные санкции могут выглядеть следующим образом:

- самый жесткий способ заключается в том, что банк фактически меняет тип вклада, и пересчитывает все проценты за весь период от открытия до закрытия не по ставкам срочных вкладов, а по ставкам вкладов до востребования, а разницу потом вычтет из общей суммы вклада;

- банк может просто снизить действующую ставку по срочным вкладам на половину, на треть и т.п., а потом тоже пересчитать все проценты;

- может быть применен и метод сочетания за определенный период (например, год) ставки по срочным вкладам, а за оставшийся период до даты расторжения договора ставки по вкладам до востребования;

- банк может установить какие-то отчетные периоды (например, 3 месяца), в которые будет действовать ставка по срочным вкладам, а в последний период, которые меньше, чем отчетный, ставка по вкладам до востребования.

Самый главный вывод для всех вкладчиков заключается в том, что банк в любом случае обязан по вашему требованию выдать вам все деньги с вклада, и не имеет право применять такие санкции, которые урезают изначальную сумму вашего депозита.