- Что такое доходность? формулы расчёта доходности инвестиций

- 1. Оценка эффективности и риска инвестиционных проектов

- Взаимосвязь доходности и риска инвестиций

- Графики доходности

- Дисконтирование и npv

- Задача 2

- Инвестиции решение задач курило а е к

- Материалы для студентов экономичес.

- Особенности расчёта доходности инвестиций в памм-счета

- Расчёт доходности за несколько периодов инвестирования

- Расчёт средней доходности инвестиций

- Расчёт доходности инвестиций с учётом вводов и выводов

Что такое доходность? формулы расчёта доходности инвестиций

Базовая формула доходности инвестиций выглядит так:

Сумма вложений — это первоначальная сумма инвестиций плюс дополнительные вложения («доливки»). Инвестиционная прибыль может состоять из разницы между ценой покупки и продажи актива или чистой прибыли инвестиционного проекта.

Если неизвестна прибыль, но вы знаете начальную сумму вложений и текущий баланс (суммы покупки и продажи актива тоже подойдут) — пользуйтесь такой формулой:

Доходность инвестиций измеряется в процентах и может служить надежным ориентиром для сравнения двух инвестиционных проектов. Очень показательным выглядит такой пример:

Проект А — 1000$ прибыли за год при начальных инвестициях 5000$. Доходность — 1000$/5000$ = 20%

Проект Б — 1000$ прибыли за год при начальных инвестициях 2000$. Доходность — 1000$/2000$ = 50%

Очевидно, проект Б выгоднее, так как дает более высокую отдачу на вложения, несмотря на то, что чистая прибыль инвестора одна и та же — 1000$. Если увеличить сумму инвестиций в проект Б до 5000$, при доходности 50% за год инвестор заработает уже 2500$.

То есть доходность четко показывает, в каком проекте при прочих равных инвестор заработает больше. Поэтому инвестор с ограниченным размером инвестиций в портфеле старается подобрать активы с более высокой доходностью.

↑ К СОДЕРЖАНИЮ ↑

1. Оценка эффективности и риска инвестиционных проектов

В данном параграфе используются следующие обозначения:

A — одинаковый ежегодный (ежеквартальный, ежегодный и т. п. ) приток/отток денег (доходы, расходы, разность доходов и расходов), ден. ед.;

ARR — коэффициент эффективности инвестиций;

d — доходность (эффективность, рентабельность), %;

D — общий доход от проекта (учетная оценка), ден. ед.;

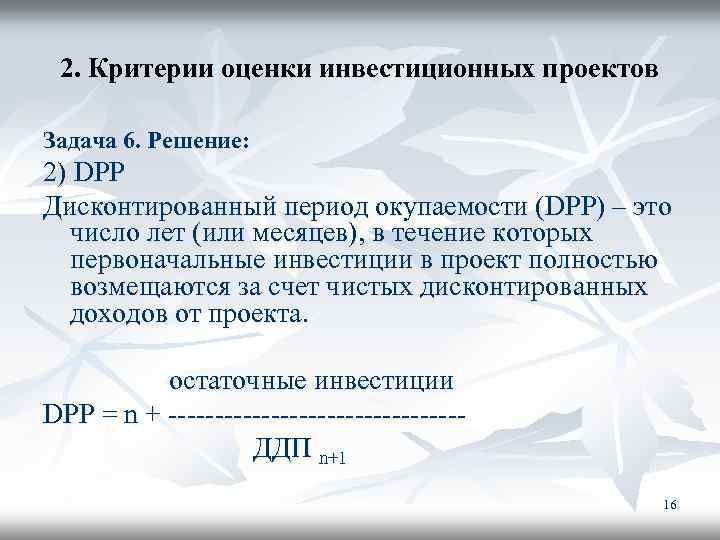

D РР — дисконтированный срок окупаемости, периоды (годы);

Dср — среднегодовой доход, ден. ед.;

FV — будущая (наращенная) стоимость денежного потока, ден. ед.;

I — стоимость эксплуатируемых инвестиций (среднегодовая), ден. ед.;

IRR — внутренняя норма доходности (рентабельности), %;

K — объем капиталовложений (инвестиции), ден. ед.;

Кост — непокрытый остаток капиталовложений, ден. ед.;

m — количество периодов (обычно меньше срока эксплуатации проекта);

MIRR — модифицированная внутренняя норма доходности (рентабельности), %;

n — срок реализации инвестиционного проекта, периоды (годы);

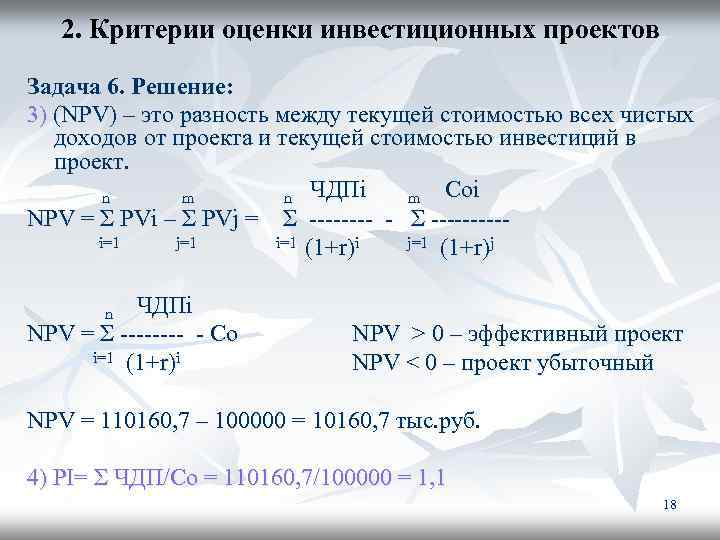

NPV — чистый дисконтированный (приведенный) доход, ден. ед.;

Р — прибыль (среднегодовая), ден. ед.;

PI — индекс рентабельности (доходности) инвестиций, %;

РР — срок окупаемости, периоды (годы);

PV — общий дисконтированный (приведенный) доход, ден. ед.;

k лет, ден. ед.;

k лет, ден. ед.;

r — процентная ставка (ставка дисконтирования, альтернативные издержки), %;

t — номер периода (года);

WACC — средняя (средневзвешенная) стоимость капитала;

Взаимосвязь доходности и риска инвестиций

Чем больше доходность — тем лучше, вроде бы очевидно. Это правило хорошо работало бы среди безрисковых активов, но таких просто не существует. Всегда есть вероятность потерять часть или всю сумму инвестиций — такова их природа.

Более высокая доходность намного чаще достигается за счет дополнительного увеличения рисков, чем за счёт более высокого качества самого инструмента. Я обнаружил сильную взаимосвязь между показателем риска СКО (среднеквадратическое отклонение) и доходностью за год:

Ось X — доходность за год, ось Y — СКО. Линия тренда показывает, что чем выше годовая доходность, тем выше риски ПАММ-счёта в виде показателя СКО.

Такая взаимосвязь простыми словами — это корреляция, причем достаточно сильная. В исследовании 3000 ПАММ-счетов я рассчитывал корреляцию показателя СКО и доходности и получил значение 0.44, что на такой большой выборке означает крепкую зависимость. Другими словами, взаимосвязь доходности и рисков подтверждается математически.

Задача инвестора — найти собственный баланс между доходностью и риском, точнее определить свою склонность к рискованным вложениям. Для веб-инвестиций минимальная допустимая доходность — на уровне банковской, умноженная на два (большой банк сам по себе надежнее форекс-брокера).

Все приведенные выше формулы позволяют рассчитать конечную доходность инвестиций — мы вложили, прошло время, деньги получили. Если говорить о таких инвестиционных инструментах, как ПАММ-счета, торговые роботы, копирование сделок — этого мало, существуют торговые риски и множество других подводных камней, которые могут привести к ненужным потерям.

Инвестор должен знать, что будет происходить с его деньгами в процессе, по этой причине эти инструменты всегда сопровождаются графиками доходности.

↑ К СОДЕРЖАНИЮ ↑

Графики доходности

График доходности — незаменимый инструмент для анализа вариантов инвестирования. Он позволяет посмотреть не просто на общий результат вложений, но и оценить происходящее в промежутке между событиями «вложение денег» и «вывод прибыли».

Существует несколько видов графиков доходности. Чаще всего встречается накопительный график доходности — он показывает, насколько вырос бы в % первоначальный депозит, на основе доходностей за несколько временных промежутков или по результатам отдельных сделок.

Примерно вот так выглядит накопительный график доходности:

График чистой доходности инвестора ПАММ-счёта Solandr

По нему можно понять несколько важных вещей — например, равномерно ли растёт прибыль (чем более гладкий график, тем лучше), насколько большие просадки (то есть незафиксированные потери в процессе инвестирования) могут ожидать инвестора и т.д.

Очень подробно об анализе графиков доходности я писал в статье о том, как выбрать ПАММ-счёт для инвестирования.

Также часто используются графики доходности по неделям или месяцам:

График чистой доходности инвестора ПАММ-счёта Stability Dual Turbo по месяцам

Столбцы говорят сами за себя — март был удачным, а вот за последние три месяца прибыли вообще не было. Если смотреть только на этот график и не брать в расчёт более старые счета Stability, то можно сделать такой вывод — торговая система дала сбой и перестала приносить прибыль. Грамотной стратегией в таком случае будет вывести деньги и ждать пока ситуация вернется в нормальное состояние.

Вообще, графики доходности и ПАММ-счета — это отдельная интересная история.

↑ К СОДЕРЖАНИЮ ↑

Дисконтирование и npv

Допустим, что инвесторы вкладывают деньги в проект под 10% годовых.

Сегодня | Через год | Через 2 года | |

Инвестиции | 100 ₽ | 110 ₽ | 121 ₽ |

Возврат 110₽ через год равен возврату 121₽ через два года. В случае если владельцы проектов отказажутся от проекта до старта, им придётся вернуть инвестору 100₽ без процентов. Из этого следует, что 100₽ сегодня, 110₽ через год и 121₽ через два года — эквивалентны.

Дисконтирование основывается на приведении к подобной эквивалентности — мы пытаемся увидеть, сколько стоят будущие деньги в «сегодняшних деньгах».

Для дисконтирования денежных потоков используют формулу:

n, t — количество временных периодов;

CF — денежный поток;

i — ставка дисконтирования или процент, при котором инвесторы готовы инвестировать деньги в проект.

Чтобы получить чистую дисконтированную стоимость (Net Present Value — NPV) — стоимость проекта в «сегодняшних деньгах», нужно сложить все дисконтированные денежные потоки и вычесть первоначальные инвестиции.

- Если NPV >0 — проект стоит принять, он принесёт больше, чем требуется инвесторам.

- При NPV <0 мы получаем сумму, которую владельцы проекта должны компенсировать инвестору сегодня, чтобы он принял участие в проекте.

Рассчитаем NPV для проекта: сумма инвестиций — 500, срок денежных потоков — 4 года, ставка дисконтирования — 12%.

Рассчитаем денежные потоки к текущей стоимости:

DCF1 = 100 / (1 0,12) = 89,29

DCF2 = 100 / (1 0,12)² = 100 / 0,7972 = 159,44

DCF3 = 300 / (1 0,12)³ = 300 / 0,7118 = 213,54

DCF4 = 400 / (1 0,12)⁴ = 400 / 0,6355 = 254,20

Сумма дисконтированных денежных потоков равна 716,47

Период | CF | R | DCF |

0 | -500 | 0 | |

1 год | 100 | 0,8929 | 89,29 |

2 год | 200 | 0,7972 | 159,44 |

3 год | 300 | 0,7118 | 213,54 |

4 год | 400 | 0,6355 | 254,2 |

Всего | 1000 | 716,47 |

NPV = PV-I, где I — сумма первоначальных инвестиций.

NPV = 716,47-500 = 216,47

По сути NPV — это дополнительная прибыль сверх требуемой суммы, которую инвестор должен заплатить, чтобы получить долю в бизнесе. Если же NPV отрицательный, то это сумма, которую организаторы проекта должны возместить инвестору, чтобы он захотел вложить свои деньги.

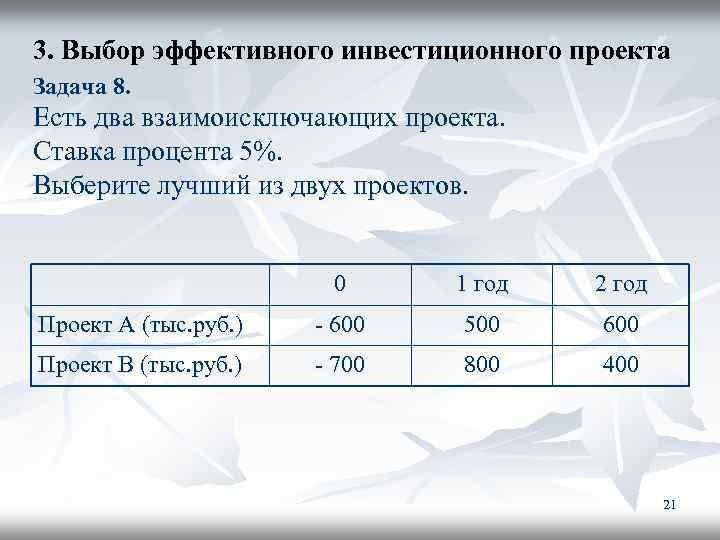

Если рассматривается два проекта с одинаковыми затратами, то не всегда принимается проект с большим NPV. Проект с меньшим NPV, но с меньшим сроком окупаемости может быть выгоднее проекта с большим NPV.

Рассчитать все показатели можно в нашей таблице.

Задача 2

Необходимо оценить эффективность инвестиционного проекта, используя простые и сложные методы оценки. Ставка дисконтирования – 12%. Уровень инфляции – 6%. Проект характеризуется следующими данными (млрд. руб.):

Годы | 1-й | 2-й | 3-й | 4-й | 5-й | 6-й | 7-й |

Капитальные затраты | 1950 | 3900 | 2000 | 1200 | |||

Поступление прибыли и амортизации | 3200 | 5900 | 4400 | 4800 | 4800 |

Решение:

Для того, чтобы оценить эффективность данного инвестиционного проекта рассчитаем простой и дисконтированный сроки окупаемости проекта, рассчитаем доход от реализации инвестиционного проекта и чистый дисконтированный доход.

Для того, чтобы рассчитать дисконтированный срок окупаемости и чистый дисконтированный доход, обеспечив при этом сопоставимость показателей, приведем к начальному моменту времени (продисконтируем) капитальные затраты и поступления по данному проекту.

По исходным данным также известен средний уровень инфляции. Инфляция – снижение покупательной способности денег (повышение уровня цен). Данное изменение покупательной способности измеряется с помощью индекса покупательной способности денег Jnc.

Величина, обратная индексу Jnc (коэффициент увеличения цен), называется индексом цен и рассчитывается по следующей формуле:

Относительный прирост цен (за n единичных периодов – срок финансовой операции) называется темпом инфляции h = Jp – 1

В данном случае:

По исходным данным ставка дисконтирования – 12%

Средний уровень инфляции = 6%.

По исходным данным известны суммы капитальных затрат на реализацию проекта и суммы поступлений прибыли и амортизации от реализации данного проекта.

Приведем указанные величины к начальному этапу времени, иными словами, в данном случае, продисконтируем указанные величины с учетом фактора времени (текущего коэффициента дисконтирования) и инфляции.

По исходным данным капитальные затраты осуществляются в начале года при этом t0, …, 3 = 0, …, 3; поступления прибыли и амортизации по данному проекту происходят в конце года при этом t3, …, 7 = 3, …, 7.

Представим рассчитанные показатели дисконтированных (приведенных к начальному моменту времени) затрат и поступлений по данному инвестиционному проекту в следующей таблице:

Год | 1-й | 2-й | 3-й | 4-й | 5-й | 6-й | 7-й |

|---|---|---|---|---|---|---|---|

Капитальные затраты, млрд. руб. | 1950 | 3900 | 2000 | 1200 | |||

Капитальные затраты нарастающим итогом, млрд. руб. | 1950 | 5850 | 7850 | 9050 | |||

Дисконтированные капитальные затраты, млрд. руб. | 1950 | 3482,14 | 1594,39 | 854,14 | |||

Дисконтированные капитальные затраты с учетом инфляции, млрд. руб. | 1950 | 3273,21 | 1498,72 | 802,89 | |||

Дисконтированные капитальные затраты с учетом инфляции нарастающим итогом, млрд. руб. | 1950 | 5223,21 | 6721,94 | 7524,83 | |||

Поступления прибыли и амортизации, млрд. руб. | 3200 | 5900 | 4400 | 4800 | 4800 | ||

Поступления прибыли и амортизации нарастающим итогом, млрд. руб. | 3200 | 9100 | 13500 | 18300 | 23100 | ||

Дисконтированные поступления прибыли и амортизации, млрд. руб. | 2277,70 | 3749,56 | 2496,68 | 2431,83 | 2171,28 | ||

Дисконтированные поступления прибыли и амортизации с учетом инфляции, млрд. руб. | 2141,03 | 3524,58 | 2346,88 | 2285,92 | 2041,00 | ||

Дисконтированные поступления прибыли и амортизации с учетом инфляции нарастающим итогом, млрд. руб. | 2141,03 | 5665,62 | 8012,50 | 10298,42 | 12339,42 |

Совокупные капитальные затраты за весь срок (7 лет) реализации данного инвестиционного проекта без учета инфляции и коэффициента дисконтирования составят 9050 млрд. руб.

Совокупные поступления от прибыли и амортизации за весь срок (7 лет) реализации данного инвестиционного проекта без учета инфляции и коэффициента дисконтирования составят 23100 млрд. руб.

Следовательно, простой срок окупаемости данного инвестиционного проекта составляет 4 года, т.к. совокупные поступления от прибыли и амортизации нарастающим итогом в 4-й год превысят совокупные капитальные затраты нарастающим итогом (9100 млрд. руб. > 9050 млрд. руб.).

Совокупные дисконтированные капитальные затраты с учетом инфляции по данному инвестиционному проекту за весь срок реализации (7 лет) составят 7524,83 млрд. руб.

Совокупные дисконтированные поступления от прибыли и амортизации с учетом инфляции по данному инвестиционному проекту за весь срок реализации (7 лет) составят 12339,42 млрд. руб.

Следовательно, дисконтированный срок окупаемости данного инвестиционного проекта составляет 5 лет, т.к. совокупные дисконтированные поступления от прибыли и амортизации с учетом инфляции нарастающим итогом в 5-й год превысят совокупные дисконтированные капитальные затраты нарастающим итогом (9100 млрд. руб. > 9050 млрд. руб.).

Далее, для того, чтобы определить возможность принятия данного проекта рассчитаем величину чистого приведенного дохода (NPV).

Для данного инвестиционного проекта при ставке дисконтирования 12% с учетом инфляции = 6% чистый дисконтированный доход (NPV) составит:

NPV = 12339,42 – 7524,83 = 4814,59 млрд. руб. (> 0), т.е. реализация указанного проекта является экономически целесообразной, и данный проект является эффективным.

Ответ:

Совокупные капитальные затраты за весь срок (7 лет) реализации данного инвестиционного проекта без учета инфляции и коэффициента дисконтирования составят 9050 млрд. руб.; поступления от прибыли и амортизации составят 23100 млрд. руб.

Простой срок окупаемости данного инвестиционного проекта составляет 4 года.

Дисконтированный срок окупаемости данного инвестиционного проекта составляет 5 лет.

Чистый дисконтированный доход (NPV) инвестиционного проекта, составляет 4814,59 млрд. руб., т.е. реализация указанного проекта является экономически целесообразной, и данный проект является эффективным.

Инвестиции решение задач курило а е к

Материалы для студентов экономичес.

Задача 1 по оценке эффективности инвестиций с решением.

Предприятие имеет возможность инвестировать:

А) до 55 млн. руб.

Б) до 90 млн. руб.

Стоимость капитала (ставка дисконта) = 10%

Данные по проектам:

Денежный поток по проекту, млн. руб.

Требуется составить оптимальный инвестиционный портфель с учетом ограниченности финансовых ресурсов

ЧДД А = 6/1,1 11/1,1^2 13/1,1^3 12/1,1^4 – 30 = 2,509 млн. руб.

ЧДД В = 4/1,1 8/1,1^2 12/1,1^3 5/1,1^4 – 20 = 2,679 млн. руб.

ЧДД С = 12/1,1 15/1,1^2 15/1,1^3 12/1,1^4 – 40 = 4,821 млн. руб. max

ЧДД D = 4/1,1 5/1,1^2 6/1,1^3 6/1,1^4 – 15 = 1,375 млн. руб.

При инвестициях до 55 млн.:

C D : 4,821 1,375 = 6,196 млн. руб. инвестиции 55 млн. 6,196/55 = 0,112655

А В: 2,509 2,679 = 5,118 млн. руб. инвестиции 50 млн. руб. 5,118/50 = 0,10236

A D : 2,09 1,375 = 3,884 млн. руб. инвестиции 45 млн. руб. 3,884/45 = 0,086311

D B: 1,375 2,679 = 4,054 млн. руб. инвестиции 35 млн. руб. 4,054/35 = 0,115829

При инвестициях до 90млн:

А В С: 2,509 2,679 4,821=10,009 инвестиции 90 млн. 10,009/90=0,111211

В С D : 2,679 4,821 1,375 =8,875 инвестиции 75 млн. 8,875/75= 0,118333

А С D : 8,705 инвестиции 85 млн 8,705/85=0,102412

А В D : 6,563 инвестиции 65 млн 6,563/65=0,100969

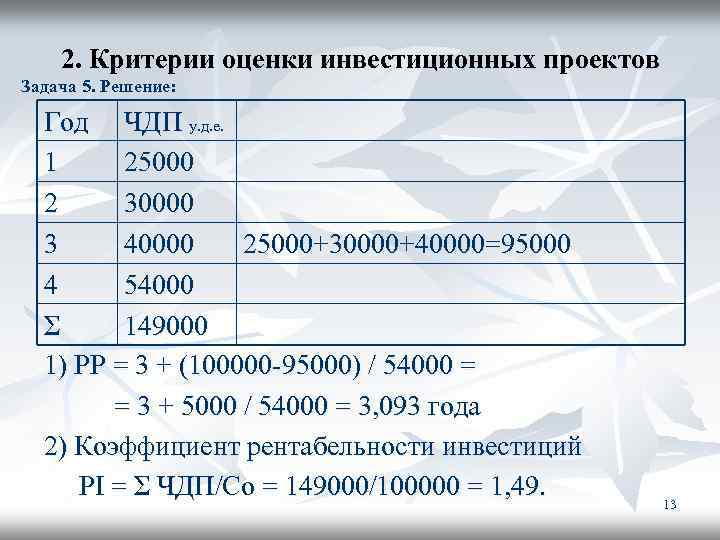

Задача 2 по оценке эффективности инвестиций с решением.

Предприятие рассматривает 2 проекта А и В, требующие инвестиции в размере 100 тыс. рублей

ДП (денежные потоки) для двух проектов приведены в таблице.

Особенности расчёта доходности инвестиций в памм-счета

Начнем с самого очевидного — графики доходности ПАММ-счетов у всех брокеров не соответствуют реальной доходности инвестора! То что мы видим — доходность именно ПАММ-счёта, то есть всей суммы инвестиций, включая и деньги управляющего, и комиссию за управление.

Когда мы видим такие цифры:

600% за полтора года, рука сразу же тянется к кнопке «Инвестировать», золотая жила же! Однако если мы учтем 29% комиссии управляющего, то реальная доходность окажется такой:

В 2 раза меньше! Я не спорю, 300% за полтора года тоже смотрятся отлично, но это далеко не 600%.

Ну а если углубиться в суть, то доходность ПАММ-счёта считается так:

- Общая доходность считается по формуле доходности за несколько периодов с реинвестированием.

- Положительный результат уменьшается на процент комиссии управляющего, кроме случаев в п.4 и 5.

- Отрицательный результат всегда остается как есть.

- Если положительный результат получен после убытка, он не уменьшается из-за комиссии, пока общая доходность не обновит максимум.

- Если после положительного результата превышен максимум общей доходности — комиссия снимается только с той части, которая превысила максимум.

В итоге получаем весьма замороченную формулу, которая необходима для высокой точности расчётов. Что делать, если вам нужно посчитать чистую доходность инвестора ПАММ-счёта? Предлагаю использовать такой алгоритм:

- Общая доходность считается по формуле доходности за несколько периодов с реинвестированием.

- Положительный результат уменьшается на процент комиссии управляющего.

- Отрицательный результат уменьшается на процент комиссии управляющего.

Расчёт доходности за несколько периодов инвестирования

На практике часто встречаются ситуации, когда инвестиции работают много периодов подряд — начинают работать простые (прибыль снимается после каждого периода) или сложные проценты (прибыль реинвестируется).

Формулы сложных процентов рассчитаны на то, что ставка доходности всегда остаётся постоянной. Но так бывает, пожалуй, только в банках — намного чаще доходность за каждый новый временной период будет отличаться. Как вычислить доходность инвестиций в таком случае?

Если в конце каждого инвестиционного периода прибыль снимается, то все просто — складываем доходности:

Например, если проект принес 5% в первый год и 10% во второй — то таки да, доходность за 2 года составит 15%. Но только при условии вывода прибыли или покрытия убытков. Чаще инвесторы не заморачиваются этим и реинвестируют полученный доход. Для таких ситуаций формула расчёта доходности меняется — мы теперь не складываем, а перемножаем:

Покажу на примере, чтобы было понятнее:

Инвестиционный проект принес 15% за один год, 10% за второй и 20% за третий. Прибыль реинвестируется (работают сложные проценты). Какова итоговая доходность проекта?

Доходность = ((15% 1)*(10% 1)*(20% 1) — 1) * 100% = (1.15*1.10*1.20 — 1)*100% = (1.518-1)*100% = 0.518*100% = 51.8%

По предыдущей формуле мы получили бы 15% 10% 20% = 45% доходности. Разница в 6.8% достигнута за счёт реинвестирования прибыли — и если её не учитывать, можно получить весьма неточные показатели доходности.

↑ К СОДЕРЖАНИЮ ↑

Расчёт средней доходности инвестиций

Поскольку доходность многих инвестиционных инструментов постоянно меняется, удобно использовать некоторый усредненный показатель. Средняя доходность позволяет привести колебания доходности к одному небольшому числу, которое удобно использовать для дальнейшего анализа и сравнения с другими вариантами инвестиций.

Есть два способа рассчитать среднюю доходность. Первый — по формуле сложных процентов, где у нас есть сумма первоначальных инвестиций, полученная за это время прибыль, а также мы знаем количество периодов инвестирования:

Начальная сумма инвестиций — 5000$. Доходность за 12 месяцев составила 30% (сразу в уме переводим 5000$*30% = 1500$). Какова средняя месячная доходность проекта?

Подставляем в формулу:

Средняя доходность = (((6500/5000)^1/12) — 1) * 100% = ((1.3^1/12) — 1) * 100% = (1.0221 — 1) * 100% = 0.0221 * 100% = 2.21%

Второй способ ближе к реальности — есть доходности за несколько одинаковых периодов, надо посчитать среднюю. Формула:

Проект в первый квартал принес 10% доходности, во второй 20%, в третий -5%, в четвертый 15%. Узнать среднюю доходность за квартал.

Подставляем:

Средняя доходность = (((10% 1)*(20% 1)*(-5% 1)*(15% 1))^(1/4) — 1) * 100% = ((1.1*1.2*0.95*1.15)^(1/4) — 1) * 100% = (1.0958 — 1) * 100% = 0.0958 * 100% = 9.58%

Один из частных случаев вычисления средней доходности — определение процентов годовых, с которыми мы сталкиваемся на каждом шагу в виде рекламы банковских депозитов. Зная доходность инвестиций за определенный период, мы можем рассчитать годовую доходность по такой формуле:

Инвестор вложил 20000$ и за 5 месяцев (округлим до 150 дней) заработал 2700$ прибыли. Сколько это в процентах годовых? Подставляем:

Доходность = (2700$/20000$ * 365/150) * 100% = (0.135 * 2.4333) * 100% = 0.3285 * 100% = 32.85% годовых

↑ К СОДЕРЖАНИЮ ↑

Расчёт доходности инвестиций с учётом вводов и выводов

Задачка, которая актуальна больше для активных вебинвесторов — они могут перетасовывать свой инвестиционный портфель даже чаще чем раз в неделю.

Для начала, что такое вводы и выводы? Это любое изменение начального инвестиционного капитала, которое не связано с получением прибыли или убытка. Самый простой пример — ежемесячные пополнения инвестиционного счёта из зарплаты.

Каждый раз при вводе или выводе средств меняется знаменатель нашей формулы доходности — сумма вложений. Чтобы вычислить точную доходность вложений, необходимо узнать средневзвешенный размер вложений, рассчитать прибыль от инвестиций с учётом вводов/выводов и вычислить таким образом доходность. Начнем с прибыли, формула будет такой:

Все операции по инвестиционным счетам обычно записываются в специальном разделе вроде «История платежей» или «История переводов».

Как узнать средневзвешенный размер вложений? Вам нужно разбить весь период инвестирования на части, разделенные операциями ввода и вывода. И воспользоваться формулой:

Ворд не очень хочет слушаться и формула получилась корявой на вид. Объясню её на пальцах — мы считаем «рабочую» сумму вложений в каждый из периодов между операциями ввода и вывода и умножаем её на длину периода (в днях/неделях/месяцах), который эта сумма проработала. После всё складываем и делим на полную длину периода, который вас интересует.

Давайте теперь на примере посмотрим как это работает:

Инвестор вложил 1000$ в инвестиционный инструмент. Через 4 месяца инвестор решил добавить еще 300$. Еще через 6 месяцев инвестору понадобились деньги, он снял 200$. В конце года инвестиционный счёт достиг размера 1500$. Какова доходность инвестиционного инструмента?

Шаг 1 — рассчитываем полученную инвестиционную прибыль:

Прибыль = (1500$ 200$) — (1000$ 300$) = 400$

Шаг 2 — считаем средневзвешенный размер вложений:

Сумма вложений = (4*1000$ 6*(1000$ 300$) 2*(1000$ 300$-200$))/12 = (4000$ 7800$ 2200$)/12 = 1166.67$

Шаг 3 — считаем доходность:

Доходность = (400$/1166.67$) * 100% = 0.3429 * 100% = 34.29%

И никак не 50%, если бы мы проигнорировали вводы и выводы — (1500$-1000$)/1000$ * 100% = 50%.

↑ К СОДЕРЖАНИЮ ↑