- Принятие инвестиционных решений на основе критерия npv

- Npv – что это такое и как рассчитать

- Что такое npv и зачем нужен этот показатель

- Что такое npv и какой в нем смысл?

- Npv (чистая приведенная стоимость)

- Анализ расчетов

- Анализ результатов

- Аннуитеты – любимая банковская цифра

- Важные замечания

- Возможные сложности при расчете

- Два варианта расчета чистого дисконтированного дохода npv

- Для чего нужен

- Для чего нужен чдд

- Достоинства и недостатки метода оценки чистого дисконтированного дохода

- Как интерпретировать полученный результат?

- Как определить размер денежных потоков (cf)?

- Как определить ставку дисконтирования r?

- Как производится расчет?

- Модификация чистого дисконтированного дохода mnpv (modified net present value)

- Недостатки npv

- Необходимость расчета

- Нюансы и тонкости

- Определение ставки дисконтирования (r) для инвестиционного проекта

- Отрицательные

- Ошибки при расчете чистого дисконтированного дохода (npv)

- Плюсы и минусы метода

- Преимущества расчета npv

- Пример расчета по npv

- Примеры расчета в бизнес-планах

- Расчет

- Расчет и прогнозирование будущего денежного потока (cf) в excel

- Расчет чистого дисконтированного дохода (npv) с помощью excel

- Расчет чистого дисконтированного дохода как часть бизнес-плана

- С помощью «ручного» расчета

- С помощью встроенной функции чпс

- Ставки дисконтирования

- Учет инфляции в расчете npv

- Формула npv

- Чистый дисконтированный доход: формула расчета

Принятие инвестиционных решений на основе критерия npv

Показатель NPV является одним из самых распространенных критериев оценки инвестиционных проектов. Рассмотрим в таблице, какие решения могут быть приняты при различном значении NPV.

| Оценка значения NPV | Принятие решений |

| NPV≤0 | Данный инвестиционный проект не обеспечивает покрытие будущих расходов или обеспечивает только безубыточность и его следует отклонить от дальнейшего рассмотрения |

| NPV>0 | Проект привлекателен для инвестирования и требует дальнейшего анализа |

| NPV1>NPV2 | Инвестиционный проект (1) более привлекателен по норме приведенного дохода, чем второй проект (2) |

Npv – что это такое и как рассчитать

Весь бизнес состоит из прогнозирования. Прежде чем принимать к исполнению инвестиционный проект, необходимо удостовериться в его рентабельности. Помочь с решением этой задачи может NPV. Эта аббревиатура английского происхождения. В русскоязычных странах это же понятие может быть выражено следующими терминами:

- ЧПС. Значение этой аббревиатуры таково: чистая приведенная стоимость. Это – наиболее общее и самое употребляемое понятие. Даже в программном обеспечении компьютера принят именно этот перевод. По крайней мере, именно так называется формула для расчета в Excel.

- ЧДД, или чистый дисконтный доход. Это понятие имеет место для существования благодаря тому, что оно выражает смысл операции подсчета. Ведь при расчетах NPV сначала происходит дисконтирование средств, и лишь затем идет их подсчет.

- ЧТС. Чистая текущая стоимость. Это понятие, также как и второй вариант, менее распространено. Оно является скорее расшифровкой процесса подсчета, нежели понятием, которым пользуются для обозначения. Суть положения в том, что все доходы и расходы, в конечном счете, сравниваются со стоимостью денег. Эта величина в экономике непостоянна.

Официальное значение ЧПС громоздко и непонятно. Без специальных знаний в области экономики разобраться с ним будет очень сложно. А вот что получится, если объяснить то же самое, но простым, разговорным языком:

NPV – это специальная расчетная система, которая позволяет определить рентабельность проекта.

Ее суть заключена в том, что во время расчета сравниваются вложенные деньги, и те деньги, которые планируется получить. Причем возможный размер планируемого дохода рассчитывается на конкретный момент времени, то есть «на сейчас». Чистая приведенная стоимость может быть рассчитана вне зависимости от длительности проекта.

Что такое npv и зачем нужен этот показатель

Если говорить просто и понятно, это показатель того, какую прибыль получит инвестор от проекта. Примечательно, что NPV показывает финансовый результат в эквиваленте сегодняшней суммы. Это особенно важно, поскольку сегодняшняя тысяча долларов не будет равна 1000 долларов через 5 или 10 лет.

Благодаря этому показателю вы можете сравнить предполагаемые результаты в разные инвестиции и выбрать наиболее привлекательный вариант.

Что такое npv и какой в нем смысл?

NPV – сокращение от английского термина Net Present Value. На русский это переводится как чистая приведенная (к текущему времени) стоимость или ЧПС. Тот же показатель часто рассчитывают как чистый дисконтированный доход или ЧДД.

Простыми словами, метод расчета ЧДД (или ЧПС) представляет собой разницу между всеми «оттоками» и «притоками» денег, приведенными к текущему моменту. Он показывает размер общей прибыли, которую инвестор получит от проекта. Но не в виде банальной разницы между доходами и расходами. А с учетом временной стоимости и рисков всех денежных вложений в инвестиционный проект .

ЧПС позволяет инвестору ответить на следующие вопросы:

- Стоит ли вообще вкладывать сюда деньги?

- Какой из нескольких вариантов выбрать?

- Какой будет внутренняя норма доходности IRR?

Иногда ЧДД интерпретируют как добавленную стоимость проекта. Ведь вложения оправданы лишь в том случае, если они полностью возвращают первоначальные вложения, покрывают инфляцию и дают инвестору заработать что-то сверху.

С помощью ЧПС можно оценить эффективность вложений как в реальные, так и в финансовые проекты.

Npv (чистая приведенная стоимость)

NPV (аббревиатура, на английском языке — Net Present Value), по-русски этот показатель имеет несколько вариаций названия, среди них:

- чистая приведенная стоимость (сокращенно ЧПС) — наиболее часто встречающееся название и аббревиатура, даже формула в Excel именно так и называется;

- чистый дисконтированный доход (сокращенно ЧДС) — название связано с тем, что денежный потоки дисконтируются и только потом суммируются;

- чистая текущая стоимость (сокращенно ЧТС) — название связано с тем, что все доходы и убытки от деятельности за счет дисконтирования как бы приводятся к текущей стоимости денег (ведь с точки зрения экономики, если мы заработаем 1 000 руб. и получим потом на самом деле меньше, чем если бы мы получили ту же сумму, но сейчас).

NPV — это показатель прибыли, которую получат участники инвестиционного проекта. Математически этот показатель находится путем дисконтирования значений чистого денежного потока (вне зависимости от того отрицательный он или положительный).

Чистый дисконтированный доход может быть найден за любой период времени проекта начиная с его начала (за 5 лет, за 7 лет, за 10 лет и так далее) в зависимости от потребности расчета.

Анализ расчетов

После подсчетов существует три равновозможных варианта.

- ЧПС выше ноля. Если значение подсчета – положительное число, значит, инвестиция будет выгодной. Конечно, все еще существуют риски, так как рынок – постоянно меняющаяся субстанция. Но для бизнеса это стандартное явление.

- Ноль. На экономическом жаргоне такое состояние называется “выйти в ноль”. Это значит, что деньги, вырученные с проекта, окупят его реализацию, но на большее рассчитывать не стоит.

- Отрицательное значение. Деньги в такую компанию вкладывать нельзя. Это – прямой путь к банкротству.

Главное правило, вытекающее из анализа: «Если значение выше нуля, то инвестировать стоит».

Анализ результатов

О приемлемости или неприемлемости проекта говорят следующие значения NPV:

- Больше 0 – проект принимается (возрастает ценность компании).

- Меньше 0 – проект неприемлем (ценность фирмы уменьшается).

- Равен 0 – проводится дополнительный анализ (ценность компании не изменяется).

Аннуитеты – любимая банковская цифра

Сначала поговорим о волнующем вопросе – как банки рассчитывают сумму равномерного платежа, как их проверить и как это понимать. Допустим, вы собираетесь взять кредит 1 000 000 руб. на 5 лет под 10% годовых. Платить будете раз в год равными платежами.

ПЛТ(Ставка дисконтир; Количество периодов; Сумма кредита которую вы берете)

В формуле есть еще два необязательных пункта: сумма, которая должна остаться (по умолчанию ноль), и как высчитывать сумму – на начало месяца, и тогда ставят 1, или на конец – ставят ноль. В 90% случаев эти пункты не нужны, поэтому их можно не ставить вообще. Итого аннуитет определяется так:

Сумма ежегодного платежа получается сразу с минусом. Эту сумму нужно каждый год платить банку.

В ней содержатся две части: 1) платеж по кредиту, 2) тело кредита.

Ниже они показаны. Платеж по кредиту берется как 10% (процент по кредиту) от суммы задолженности на начало периода. Тело – как разность между ежегодным платежом и платежом по процентам (в Excel можно найти формулы, которые рассчитают вам и эти платежи). Задолженность на конец рассчитывается как разность между Задолженностью на начало и платежом по телу кредита.

Если платежи не ежегодные, а ежемесячные или ежеквартальные, то нужно ставку и период приводить к этим значениям. Так если бы у нас платеж был каждый месяц, формула выглядела бы так:

Мы бы годовую ставку разделили на 12 (привели к ежемесячному), и взяли не 5 периодов, а 5 • 12 = 60 месяцев. И получили ежемесячный платеж в 21 247 руб.

Важные замечания

ЧДД обширно применяется в отечественной практической деятельности и при работе в других странах для установления результативности инвестиционных проектов. Так получают довольно отчетливое представление о рентабельности инвестиций.

Преимуществом значения ЧДД считается то, что он измеряет видоизменение стоимости денежных вливаний во времени. Это помогает учитывать такие обстоятельства, как инфляцию, а кроме того сопоставлять разнообразные по длительности и частоте поступлений по проектам.

Несмотря на ряд минусов, значение ЧДД является основным при оценке привлекательности бизнес-идеи, сопоставление с аналогами и конкурентами.

Для того чтобы инвестиции в определенный проект были обоснованными и подтверждались высокой рентабельностью, нужны достоверные исходные данные. Иными словами, такие виды планов, как производственный, маркетинговый или финансовый должны отображать информацию максимально близко к предстоящей реальности.

В частности, завышение предполагаемого спроса, при каком анализ ситуации приводит к положительному результату ЧДД, может в ходе исполнения проекта принести всем участникам убытки.

Одновременно с расчетом ЧДД надлежит рассчитать индекс доходности, какой может повлиять на решение кредиторов или инвесторов в пользу события с самым малым значением ЧДД, но с максимальным запасом прочности.

Определяя самый рентабельный вклад, освобожденный из бизнеса, вкладчик склоняется к более выгодному проекту. На основе высчитывания ЧДД текущей сопоставить некоторое количество возможностей с разнообразным временем окупаемости является более удобным.

Возможные сложности при расчете

При расчете ориентируются на несколько оценок и предположений, так как показатель может содержать ошибки. После первого анализа необходим повторный, чтобы перепроверить оценки.

Результаты расчета могут стать ошибочными, если не учитывать следующие факторы:

- Ставка дисконтирования. Сегодня вы используете процент на конкретный момент времени, чтобы рассчитать доходы. Однако через несколько лет процентная ставка значительно вырастет, а стоимость средств, вложенных в проект, увеличится. Иными словами, доходы, которые вы планировали, за конкретный год окажутся менее ценными.

- Первоначальные инвестиции. Если вы закупаете оборудование по фиксированной цене, проблем не возникнет. Если же вам постоянно требуется обновлять оборудование в процессе производства, рассчитанная сумма станет весьма условной.

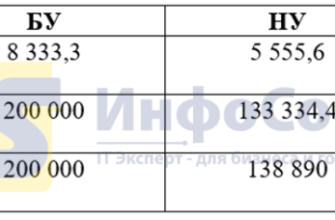

Два варианта расчета чистого дисконтированного дохода npv

Первый вариант расчета чистого дисконтированного дохода состоит из следующих шагов:

- В колонке «В» отражение первоначальных инвестиционных затрат = 100 000 руб.;

- В колонке «С» отражаются все будущие планируемые денежные поступления по проекту;

- В колонке «D» записывается все будущие денежные расходы;

- Денежный поток CF (колонка «E»). E7= C7-D7;

- Расчет дисконтированного денежного потока. F7=E7/(1 $C$3)^A7

- Расчет дисконтированного дохода (NPV) минус первоначальные инвестиционные затраты (IC). F16 =СУММ(F7:F15)-B6

Второй вариант расчета чистого дисконтированного дохода заключается в использовании встроенной в Excel финансовой функции ЧПС (чистая приведенная стоимость). Расчет чистой приведенной стоимости проекта за минусом первоначальных инвестиционных затрат. F17=ЧПС($C$3;E7;E8;E9;E10;E11;E12;E13;E14;E15)-B6

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

На рисунке ниже показаны полученные расчеты чистого дисконтированного дохода. Как мы видим итоговый результат расчета совпадает.

Для чего нужен

NPV — один из показателей эффективности проекта, наряду с IRR, простым и дисконтированным сроком окупаемости. Он нужен, чтобы:

- понимать какой доход принесет проект, окупится ли он в принципе или он убыточен, когда он сможет окупиться и сколько денег принесет в конкретный момент времени;

- для сравнения инвестиционных проектов (если имеется ряд проектов, но денег на всех не хватает, то берутся проекты с наибольшей возможностью заработать, т.е. наибольшим NPV).

Для чего нужен чдд

Часто выбирают между разными планами, а не только, учитывая долготу жизненного цикла, а также оглядываясь на сроки вкладывания инвестиций, размер и характер зачисляющихся доходов от определенного бизнеса.

ЧДД дает возможность стирать сроки и приводить возможный результат к одному моменту. Это позволяет узнать реальную эффективность инвестиций и преимущества, какие можно обрести от исполнения данного проекта. Инвестор четко знает величину прибыли, а значит, уверенно отдает предпочтение какому-либо из альтернативных инвестиций – тому, где ЧДД больше.

ЧДД обширно применяется в отечественной практической деятельности и при работе в других странах для установления результативности инвестиционных проектов.

Необходимость определения ЧДД воспроизводит то обстоятельство, что количество денежных средств, какие мы имеем на данный момент, обладает большей истинной стоимостью, чем та же сумма, какая может быть в будущем. Это обстоятельство связывают с несколькими основаниями, в частности:

- инфляция, которая снижает истинную покупательную способность финансовых средств, в особенности, если они размещаются в беспроцентном резерве;

- данную сумму впоследствии можно инвестировать в проекты, производство, получая от этого прибыль;

- имеется опасность частичного или абсолютного неполучения предполагаемой суммы.

Достоинства и недостатки метода оценки чистого дисконтированного дохода

Проведем сравнение между достоинствами показателя NPV и MNPV. К достоинствам использования данных показателей можно отнести:

- Четкие границы выбора и оценки инвестиционной привлекательности проекта;

- Возможность учета в формуле (ставке дисконтирования) дополнительных рисков по проекту;

- Использования ставки дисконтирования для отражения изменения стоимости денег во времени.

К недостаткам чистого дисконтированного дохода можно отнести следующие:

- Трудность оценки для сложных инвестиционных проектов, которые включают в себя множество рисков;

- Сложность точного прогнозирования будущих денежных потоков;

- Отсутствие влияния нематериальных факторов на будущую доходность (нематериальные активы).

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Резюме

Несмотря на ряд недостатков, показатель чистого дисконтированного дохода является ключевым в оценке инвестиционной привлекательности проекта, сравнении его с аналогами и конкурентами. В добавок к оценке NPV для более четкой картины, необходимо рассчитать такие инвестиционные коэффициенты как IRR и DPI.

Как интерпретировать полученный результат?

Если NPV > 0, то проект принесет прибыль

Если NPV< 0, то вариант убыточен. Нужно либо отказаться от него, либо пересмотреть исходные данные.

Оцениваем ЧДД проекта «Кофейня». Ставку дисконтирования принимаем на уровне 10%.

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год |

| Инвестиции в проект | 100 000 | ||||

| Операционные доходы | 25 000 | 27 000 | 34 000 | 40 000 | |

| Операционные расходы | 8 000 | 7 000 | 6 000 | 4 000 | |

| Чистый денежный поток | -100 000 | 17 000 | 20 000 | 28 000 | 36 000 |

Считаем NPV по формуле в Excel, не забыв отдельно вписать в нее первоначальные инвестиции со знаком «-».

NPV получилось отрицательным (-22 391 рубля). При таких исходных данных проект «Кофейня» за пять лет не выйдет даже в ноль. Но не исключено, что через определенный момент времени бизнес может стать прибыльным.

Пример 2

Появилась возможность выгодно купить недвижимость в Болгарии под сдачу в аренду за символические $40 000. Знакомый согласился одолжить эту сумму на 5 лет под 9% годовых (ставка дисконтирования равна 0,09).

Предполагаемый доход от сдачи в аренду за год: от $13 000 до $19 000 (расчеты делала управляющая компания).

Анализ проекта с помощью NPV выглядит так.

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год |

| Инвестиции в проект | 40 000 | ||||

| Чистый денежный поток | -40 000 | 13 000 | 15 000 | 17 000 | 19 000 |

Подставляя значения формулу в Excel, получаем дисконтированный доход NPV = $11 139.

Как определить размер денежных потоков (cf)?

Пожалуй, это самый сложный этап. Нам нужно заранее знать суммы всех поступлений по проекту и затрат на него. Если это касается бизнеса или компании инвестора, то придется рассчитывать объемы и суммы будущих продаж, а также сделать точную калькуляцию всей затратной части (аренда, сырье, налоги, зарплата, логистика и т.д.).

Как определить ставку дисконтирования r?

Как правило, ставка дисконтирования – это процент, под который инвестор может привлечь финансовые ресурсы. И таких способов достаточно много:

- Банковский кредит.

- Займ у знакомых под минимальный процент.

- Продажа активов, вывод денег из других проектов или личные накопления.

Во всех этих вариантах стоимость капитала будет разной! Даже ставка по кредиту будет варьироваться в зависимости от финансовой устойчивости компании, сроков, суммы и наличия обеспечения.

Как найти ставку дисконтирования? Чаще всего инвесторы рассчитывают средневзвешенную величину процентных ставок всех потенциальных источников.

Такой способ расчета дисконта по капиталу называется WACC (сокращение от Weighted Average Cost of Capital).

Как производится расчет?

Прежде чем переходить к подробному изучению формул, необходимо ознакомиться с принципами NPV расчета, а также порядком его проведения.

- Сначала нужно найти разницу между инвестициями и планируемым доходом. При этом нужно брать не весь инвестиционный курс, а отдельно каждый из периодов. Обычно одной такой единицей выступает год.

- На втором этапе определяется дисконтная ставка. Чтобы ее найти, нужно определить стоимость капитала.

- Затем все денежные потоки должны быть переведены на сегодняшнее состояние.

- Находится сумма дисконтных потоков. Это самый интересный пункт, так как именно в нем инвестор узнает объем своих доходов от проекта.

- Принцип расчета по NPV известен. Это значит, что теперь можно знакомиться с формулой, по которой этот расчет производится.

Модификация чистого дисконтированного дохода mnpv (modified net present value)

Помимо классической формулы чистого дисконтированного дохода финансисты/инвесторы иногда на практике используют ее модификацию:

где:

MNPV – модификация чистого дисконтированного дохода;

CFt – денежный поток в период времени t;

It – отток денежных средств в периоде времени t;

r – ставка дисконтирования (барьерная ставка);

d – уровень реинвестирования, процентная ставка показывающая возможные доходы от реинвестирования капитала;

n – количество периодов анализа.

Как мы видим, главное отличие от простой формулы заключается в возможности учета доходности от реинвестирования капитала. Оценка инвестиционного проекта с использование данного критерия имеет следующий вид:

| Значение показателя MNPV | Принятие решения по критерию |

| MNPV>0 | Инвестиционный проект принимается к дальнейшему анализу |

| MNPV ≤0 | Инвестиционный проект отклоняется |

| MNPV1 > MNPV2 | Сравнение проектов между собой. Инвестиционный проект (1) более привлекателен чем (2) |

Недостатки npv

С другой стороны, применение этого показателя имеет определенные минусы и они в следующем: хотя включаются в расчет дисконтированные денежные потоки (и, часто, они отражают величину инфляции), они имеют лишь ожидаемое значение и не поручатся за назначенный исход.

Необходимость расчета

NPV расчет становится необходим, когда возникает вопрос: «А стоит ли вообще вкладывать деньги в проект? » В таком случае он поможет определить:

- Выгодна ли компания;

- Каковы риски;

- Как инфляция может повлиять на исход дел.

NPV помогает понять, насколько выгодно вкладываться в то или иное дело, ведь у инвестора есть еще множество вариантов того, как с пользой реализовать свои деньги, например:

- Открыть новый счет в банке.

- Вложить деньги в то имущество, которое стабильно растет в цене.

- Просто сберечь денежные средства на будущее.

Нюансы и тонкости

А теперь обсудим, как проверять банки на честность. Любой поток платежей по кредиту подразумевает под собой, что все выбытия денег приведены к поступлениям на ставку кредитования. Теперь по-русски: если мы построим денежный поток из полученного нами кредита и последующих наших аннуитетных платежей, то затем мы можем посчитать по ним NPV и IRR. NPV при этом должно принять нулевое значение, а IRR, что интереснее, — показать нам реальную процентную ставку.

Когда кредит и платежи по нему рассчитаны правильно, то NPV, взятый по той же процентной ставке, равен нулю. А IRR показывает ставку. Когда банк делает предложение, от которого невозможно отказаться и которое увеличит кредитную ставку «всего» на несколько процентов – не верьте и пересчитывайте!

В результате видно, что NPV не равен нулю. А реальный процент не 10, а 12,9%! Обратите внимание: здесь же выросла сумма переплаты. Если вас это смутит, вам могут предложить «еще более выгодные условия» — заплатить переплату сейчас, а остальное потом, меньшими платежами, или в нашем примере просто заплатить больше, а потом меньше. Сумма переплаты не изменится, а вот процент…

Что здесь сделано? Из каждого последующего платежа взята сумма 43 797 руб. и добавлена к первому же платежу (а бывает выкручивают сумму в момент выдачи кредита). Если для реального сектора финансовая математика «деньги вчера – деньги завтра» кажется несколько отдаленной от жизни, для банков это реальная прибыль.

Да, не забудьте, если речь идет про ежемесячные платежи, умножать на 12.

Определение ставки дисконтирования (r) для инвестиционного проекта

Расчет ставки дисконтирования является важной задачей в расчете текущей стоимости инвестиционного проекта. Ставка дисконтирования представляет собой альтернативную доходность, которую мог бы получить инвестор. Одна из самых распространенных целей определения ставки дисконтирования – оценка стоимости компании.

Для оценки ставки дисконтирования используют такие методы как: модель CAPM, WACC, модель Гордона, модель Ольсона, модель рыночных мультипликаторов Е/Р, рентабельность капитала, модель Фамы и Френча, модель Росса (АРТ), экспертная оценка и т.д. Существует множество методов и их модификаций для оценки ставки дисконта. Рассмотрим в таблице преимущества и исходные данные, которые используются для расчета.

| Методы | Преимущества | Исходные данные для расчета |

| Модель CAPM | Учет влияния рыночного риска на ставку дисконтирования | Котировки обыкновенных акций (биржа ММВБ) |

| Модель WACC | Возможность учесть эффективность использования как собственного, так и заемного капитала | Котировки обыкновенных акций (биржа ММВБ), процентные ставки по заемному капиталу |

| Модель Гордона | Учет дивидендной доходности | Котировки обыкновенных акций, дивидендные выплаты (биржа ММВБ) |

| Модель Росса | Учет отраслевых, макро и микро факторов, определяющих ставку дисконтирования | Статистика по макроиндикаторам (Росстат) |

| Модель Фамы и Френча | Учет влияния на ставку дисконтирования рыночных рисков, размера компании и ее отраслевой специфики | Котировки обыкновенных акций (биржа ММВБ) |

| На основе рыночных мультипликаторов | Учет всех рыночных рисков | Котировки обыкновенных акций (биржа ММВБ) |

| На основе рентабельности капитала | Учет эффективность использования собственного капитала | Бухгалтерский баланс |

| На основе оценки экспертов | Возможность оценки венчурных проектов и различных трудно формализуемых факторов | Экспертные оценки, рейтинговые и бальные шкалы |

Изменение ставки дисконтирования нелинейно влияет на изменение величины чистого дисконтированного дохода, данная зависимость показана на рисунке ниже. Поэтому необходимо при выборе инвестиционного проекта не только сравнивать значения NPV, но и характер изменения NPV при различных значениях ставки. Анализ различных сценариев позволяет выбрать менее рискованный проект.

Про ставку дисконтирования и современные методы и формулы ее расчета, вы можете более подробно прочитать в моей статье: Ставка дисконтирования. 10 современных методов расчета.

Отрицательные

Их суть в том, что экономика постоянно движется. Из-за этого:

- Не удается просчитать все риски и быть уверенным на сто процентов в том, что не прогоришь. Ведь в формуле используются фиксированные цифры, а в действительности они постоянно меняются.

- Чтобы минимизировать риски в подсчетах используется политика минимализма. То есть вся прибыль считается по минимуму. Это может стать результатом того, что удачный и выгодный проект инвестором будет отклонен.

Таким образом, NPV – это полезнейший экономический инструмент. Однако стоит помнить, что он создан для приблизительного расчета, и полностью опираться на его результаты рискованно.

Ошибки при расчете чистого дисконтированного дохода (npv)

Часто при расчете NPV допускаются ошибки, которые могут привести к чрезвычайно негативным последствиям как для субъекта, занимающегося привлечением ресурсов, так и для инвестора. Первый теряет потенциальный доход, который мог бы получить в случае удачной реализации проекта; второй — несет реальные убытки потери денежных средств.

- полноту перечня предстоящих направлений инвестиционных вложений;

- достоверность цен на сырье и оборудование;

- прогнозирование изменения цен (как на продукцию, которую вы планируете продавать, так и на оборудование и сырье, которые вы планируете закупать);

- достоверность налогового планирования и др.

Если, например, вы решите закупить строительную технику и сдавать ее в аренду, то вам, конечно, важно будет узнать, какой NPV будет у этого проекта. В нашем типовом бизнес-плане аренды строительной техники и спецтехники расчет этого показателя также произведен.

Плюсы и минусы метода

На мой взгляд, к плюсам метода можно отнести:

- Конкретность полученного результата. Если NPV больше нуля – то проект можно рассматривать, меньше или равен нулю – отказаться или на время отложить.

- Возможность учитывать изменение стоимости денег со временем.

- Ставка дисконтирования позволяет принять во внимание риски по проекту.

Минусы показателя:

- ЮНИДО критикует использование показателя NPV для сравнения альтернативных проектов. По мнению организации, для этих целей больше подходит индекс скорости удельного прироста стоимости.

- Во многих случаях невозможно корректно рассчитать ставку дисконтирования.

- Размер денежных потоков, являясь прогнозной величиной, не учитывает вероятность исхода события.

Преимущества расчета npv

Достоинство данного значения в том, что он учитывает значение финансов во времени в результате их дисконтирования к какому-либо периоду. К тому же, NPV позволяет включать в расчет риски при исполнении проекта.

Это добивается за счет использования разных ставок дисконтирования — чем выше ставка, тем значительнее риск (и напротив).

В общем, NPV это довольно отчетливый показатель, чтобы с его помощью принять взвешенное решение о необходимости финансирования бизнес-проекта.

Преимуществом значения ЧДД считается то, что он измеряет видоизменение стоимости денежных вливаний во времени, т. е. помогает учитывать инфляцию.

Пример расчета по npv

Чтобы лучше понять, как это работает, разберем примеры.

Инвестору предлагают два равно неизвестных варианта вложения денег. Условно обозначим эти проекты А и Б. При этом проект А обеспечивает резкий возврат средств, угасающий со временем. А проект Б увеличивает выгоды постепенно. Дисконт в обоих случаях составляет десять процентов. Схематически это выглядит примерно так:

| Год | Денежные средства |

| -20000 | |

| 1 | 10000 |

| 2 | 4000 |

| 3 | 3000 |

| Год | Деньги |

| -10000 | |

| 1 | 1000 |

| 2 | 3000 |

| 3 | 5000 |

Рентабельность можно найти либо рассчитав все вручную, либо воспользовавшись программой Excel. В разделе экономических формул присутствует необходимая нам формула ЧПС.

После всех вычислений получаем:

- Для А получаем, что значение отрицательно и равно минус 2400 рублей (-2400 руб.).

- Для Б – минус семьсот двадцать семь (-727 руб.).

Таким образом, для инвестиций оказался непригоден ни один из проектов. При том, что потери в проекте А больше.

Примеры расчета в бизнес-планах

Приведу следующие данные: первоначальные вложения -150 млн руб., поступление в первый год – 30 млн руб., во второй и третий по 70 млн руб., в четвертый – 45 млн руб. Далее я рассмотрю два случая – стоимость капитала неизменна в 12 %, и она будет меняться по годам – 12, 13, 14, 14%.

Первый случай: по формуле

получаем, что NPV = 11,0 млн руб, значит, проект принимается.

Во втором случае я получаю следующий результат:

Это говорит о неприемлемости проекта.

Расчет

ЧДД рассчитывается как сумма имеющихся результатов и затрат в течение целого периода исследования, приведенная к первому шагу. Расчет предполагает, что норма дисконтирования является удовлетворительной для инвестора ставкой доходности на каждый рубль вложенного капитала по неопасному методу вложения.

Норма дисконтирования должна быть объективно оправдана, ведь учитываются:

- проценты по депозитам банков;

- средний доход ликвидных ценных бумаг;

- величина инфляции;

- личные оценки инвестора, сформированные на его познаниях и практическом опыте;

- стоимость капиталовложений, когда финансируется проект из многих источников.

Выбирая проект с NPV < 0, инвестор лишится части своих денег.

Порядок определения ЧДД такой:

- Устанавливается настоящая стоимость расходов для исполнения проекта — величина инвестиций.

- Устанавливается настоящая стоимость ожидаемых денежных течений от проекта путем расчета денежных вливаний.

- Устанавливается текущая стоимость всех сумм предстоящих поступлений средств от проекта по причине ставки дисконтирования времени возникновения доходов.

- Настоящая величина трат сопоставляется с суммарной имеющейся стоимостью доходов.

Расчет и прогнозирование будущего денежного потока (cf) в excel

Денежный поток представляет собой количество денежных средств, которым располагает компания/предприятие в данный момент времени. Денежный поток отражает финансовую устойчивость компании. Для расчета денежного потока необходимо из притока денежных (CI, CashInflows) средств отнять отток (CO, Cash Outflows), формула расчета будет выглядеть следующим образом:

Определение будущего денежного потока инвестиционного проекта очень важно, поэтому рассмотрим один из методов прогнозирования с помощью программы MS Excel. Статистическое прогнозирование денежных потоков возможно только в том случае если инвестиционный проект уже существует и функционирует.

То есть денежные средства необходимы для увеличения его мощности или его масштабирования. Хочется заметить, что если проект венчурный и не имеет статистических данных по объемам производства, продажам, затратам, то для оценки будущего денежного дохода используют экспертный подход.

При прогнозировании объемов будущих поступлений необходимо определить характер зависимости между влиянием различных факторов (формирующих денежные поступления) и самого денежного потока. Разберем простой пример прогнозирования будущих денежных поступлений по проекту в зависимости от затрат на рекламу.

Если между данными показателями наблюдается прямая взаимосвязь, то можно спрогнозировать какие будут денежные поступления в зависимости от затрат, с помощью линейной регрессии в Excel и функции «ТЕНДЕНЦИЯ». Для этого запишем следующую формулу для затрат на рекламу в 50 руб.

Денежный поток (CF). В12=ТЕНДЕНЦИЯ(B4:B11;C4:C11;C12)

Размер будущего денежного потока будет составлять 4831 руб. при затратах на рекламу в 50 руб. В реальности на определение размера будущих поступлений влияет намного большее количество факторов, которые следует отбирать по степени влияния и их взаимосвязи между собой с помощью корреляционного анализа.

Расчет чистого дисконтированного дохода (npv) с помощью excel

Рассчитаем чистый дисконтированный доход с помощью программы Excel. На рисунке ниже представлена таблица изменения будущих денежных потоков и их дисконтирование. Итак, нам необходимо определить ставку дисконтирования для венчурного инвестиционного проекта.

Ставка дисконтирования = Безрисковая ставка Поправка на риск;

Расчет чистого дисконтированного дохода как часть бизнес-плана

Основная цель процесса бизнес-планирования заключается в определении целесообразности создания нового предприятия и в том числе определение срока окупаемости, доходности проекта, его рентабельности и др. Поэтому расчет NPV — это центральное звено любого бизнес-плана.

Особенно роль правильного инвестиционного анализа усиливается, если бизнес-план составляется не только для пользования инициаторов проекта, а еще и для привлечения финансовых ресурсов (от инвесторов или кредиторов).

Расчет чистого дисконтированного дохода входит в раздел бизнес-плана, посвященный финансовому моделированию и прогнозированию параметров окупаемости. Расчет NPV должен производиться в совокупности с определением:

- Индекса доходности инвестиций (PI);

- Внутренней нормы доходности (IRR);

- Чистой нормы доходности;

- Срока окупаемости в текущих ценах;

- Приведенного срока окупаемости и др.

Наличие такого показателя в бизнес-плане позволяет оценить будущую стоимость проекта и доходов по нему в текущих ценах, что значительно упрощает процесс принятия решений для инвесторов.

При презентации своей бизнес-идеи перед инвестором или специалистом в банке советуем вам максимально понятно вынести на слайд информацию о представленных выше показателях. Ни в коем случае не стоит представлять в презентации таблицы со всеми расчетами и этапами получения NPV.

Для расчета указанных показателей важно определить исходные значения проекта, в том числе доходов. Для этого существуют определенные методы формирования плана продаж, которые используются для этих целей.

С помощью «ручного» расчета

Заполняем столько столбцов таблицы, сколько планируется периодов. Если мы делаем расчет за пять лет — значит, будет пять столбцов. По каждому периоду потребуются такие значения:

- Чистый денежный поток (ожидаемые поступления минус ожидаемые затраты).

- Ставка дисконтирования.

- NPV по каждому столбику по формуле: денежный поток за период/(1 ставка дисконта). Сумма в нижней части дроби возводится в степень каждого периода (1,2,3 и так далее).

Общая сумма NPV по каждому году и будет искомой величиной.

С помощью встроенной функции чпс

Формула расчета NPV «работает» только, если правильно задать ставку дисконтирования и выделить «коридор» чистого денежного потока. Выбираем в Excel «формула» — «финансовые» — «ЧПС».

- В поле «Ставка» указываем значение ставки дисконтирования (либо вручную либо задаем адрес соответствующей ячейки таблицы).

- В поле «Значение 1» указываем дисконтируемые денежные потоки. Проще всего это сделать, выделив диапазон ячеек на листе «мышкой» с зажатой левой клавишей.

Обратите внимание! Выделенный диапазон не должен включать первую ячейку с первоначальными инвестициями! В противном случае ЧПС будет рассчитана некорректно.

- Жмем ОК.

- Выделяем ячейку с рассчитанным значением ЧПС. В строке формул (сверху) появится ее расчет.

- Дописываем формулу вручную. После знака «=» вводим сумму первоначальных инвестиций в проект и ставим знак « ». Либо указываем после «=» адрес соответствующей ячейки;

Ставки дисконтирования

Ставка дисконтирования – это процентная ставка. Она используется, чтобы переоценить стоимость будущего капитала на текущий момент. Иными словами, любая сумма, которая у вас сейчас на руках, оценивается больше, чем в дальнейшем. 10 000 рублей сегодня – это ценнее, чем 10 000 рублей через 5 лет.

Вложив сейчас 10 000 рублей, неважно, в банк или в проект, в будущем вы получите, допустим, 15 000 рублей. Разница между этими двумя силами, выраженная в процентах, и есть процентная ставка.

Учет инфляции в расчете npv

Поскольку инфляция является практически постоянным явлением, не признать ее влияния на параметры проекта невозможно. Для того, чтобы отразить влияние инфляции в расчете чистого дисконтированного дохода (NPV), необходимо скорректировать ставку дисконтирования на величину прогнозируемого уровня инфляции.

Формула для такой корректировки будет представлена в следующем виде:

R = (1 r) × J,

где:

R – ставка дисконтирования скорректированная на уровень инфляции;

r – дисконт;

J – уровень инфляции.

Таким образом, корректировка ставки дисконтирования и, соответственно, чистого дисконтированного дохода с учетом инфляции позволяет учитывать влияние инфляционных шоков. Хотя, конечно, невозможно с абсолютной точностью спрогнозировать уровень инфляции, особенно при реализации долгосрочного проекта. Но сгладить последствия влияния инфляционных шоков можно с помощью ставки дисконтирования с учетом инфляции.

Формула npv

Выглядит сложно и непонятно. Однако если знать значение каждого из элементов, то с подсчетом не должно возникнуть труда.

- N, t – этими буквами обозначаются все временные промежутки, которые встречаются в формуле.

- CFT – потоки денег за время T

- IC – инвестиции, т.е. деньги, вложенные в проект

- R – процентная ставка дисконтов.

После того, как расчет произведен, и величина NPV найдена можно приступать к её анализу.

Чистый дисконтированный доход: формула расчета

NPV (ЧДД) = — IC ƩCFt/ (1 i)t, где t = 1…n.

Проанализируем, что обозначают компоненты этой формулы:

- IC — начальные вложения, иначе говоря, запланированные инвестиции в проект. Их вносят со значком минус, это траты вкладчика для реализации идеи, какая, как ожидается, принесет доход в будущем. Поскольку вклады часто производятся не в один момент, а по мере надобности, они дисконтируются с учетом временного интервала.

- CFT – денежные вливания, дисконтированные с учетом временных ресурсов. Его определяют как сумму вложений и расходов в каждый период t (меняется от 1 до n, где n-продолжительность инвестиционного бизнес-проекта).

- i – это значение ставки дисконта. Ее используют для дисконтирования предполагаемых доходов в единый размер стоимости на этот момент.

Ранее уже рассказывалось, что чистый приведенный доход считается типовым способом оценки результативности определенного проекта. Показатели этого индекса влияют на привлекательность проекта для инвестора.

Как уже объяснялось, чистый приведенный доход относится к методам оценки результативности проекта.

О чем говорит ЧДД, если при расчете он больше чем «0»? Эта ситуация сообщает о том, что относительно вклада, этот проект может быть выгодным.

Однако конечное решение о финансировании принимают лишь после определения ЧДД всех проектов, какие участвовали в сравнении. Выбор (при других равных) должен быть один, где больше ЧДД.

Иногда случается, что дисконтированный доход равняется нулю. Иначе говоря, с учетом временного фактора, вкладчик не лишится ничего, но и не сможет зарабатывать. Как правило, подобные проекты не принимаются, лишь в исключительных случаях.

Когда при расчете чистой приведенной стоимости бизнес-идеи получается минусовое значение, в таком случае инвестиции не дадут прибыли. Значит, выбирая проект с NPV < 0, инвестор лишится части своих денег. Здесь все решается очень просто – отказывают в финансировании.