- Почему экспертное сопровождение при открытии счета за рубежом важно?

- Почему стоит открыть вклад за рубежом?

- Что такое отрицательная процентная ставка

- В какой валюте выгодно хранить деньги за рубежом физлицу-нерезиденту?

- Зачем нужна отрицательная ключевая ставка

- Какая выгода и удобство от размещения денег за рубежом?

- Какие ставки по депозитным вкладам за рубежом?

- Комплаенс-контроль при открытии вклада в иностранном банке

- Могу я открыть депозит в иностранном банке онлайн?

- На фондовый рынок

- На экономику

- Не забудьте о фнс

- Особенности процедуры

- По рынку вкладов прокатилась волна уменьшения ставок: где выгодней проценты

Почему экспертное сопровождение при открытии счета за рубежом важно?

Самостоятельное выполнение процедуры по открытию вклада в иностранном банке может вызвать ряд сложностей, поэтому лучше всего обратиться за помощью к экспертам.

Компания Offshore Pro Group поможет в кратчайшие сроки осуществить подбор юрисдикции, иностранного банка, процентных ставок, тарифной политики.

Почему стоит открыть вклад за рубежом?

Главной целью среди россиян при переводе денег за рубеж является желание сохранить и накопить. Но несмотря на то, что процентные ставки по иностранным вкладам невысокие, а сумма для входа в европейский банк внушительная, отечественный бизнес и частные клиенты все равно открывают депозиты в европейских банках. Вклад за рубежом рассматривают с целью:

- перевода денег в страну категории надежная

- увеличения страховой суммы по вкладу на случай банкротства банковского учреждения

- приобретения недвижимости за границей

- оплаты за обучение в иностранных учебных заведениях

- международного страхования

Что такое отрицательная процентная ставка

Отрицательная процентная ставка — это процентная ставка с отрицательным значением, то есть ниже нуля процентов, в случае использования центральным банком является формой денежно-кредитной политики.

Отрицательная процентная ставка по депозитам (вкладам) означает, что компании или люди, которые хранят деньги на счете с отрицательной процентной ставкой, будут платить банку за хранение своих денег.

Отрицательная процентная ставка по кредитам предполагает, что банк должен будет не только выдать заем, но и доплатить своим заемщикам по кредитам.

Отрицательные процентные ставки финансовые учреждения стали использовать начиная 1970-х годов. Этому способствовали центральные банки стран, которые прямо или косвенно влияли на то, чтобы процентные ставки стали отрицательными. Основная цель, которая преследуется регуляторами, устанавливающими отрицательные ставки, — это смягчение последствий финансового кризиса.

В какой валюте выгодно хранить деньги за рубежом физлицу-нерезиденту?

При заключении депозитной сделки, рекомендуем обратить внимание на размер ставок. Хотим сразу сказать, что ставки в европейских банках невысокие, но россияне переводят деньги на европейские счета не с целью заработать, а с целью сохранить. Чаще всего граждане России отдают предпочтение традиционным иностранным валютам — евро, швейцарский франк, доллар США, в некоторых ситуациях рассматривается вопрос о регистрации депозита в золоте.

Зачем нужна отрицательная ключевая ставка

Отрицательная ключевая ставка — это экстраординарный инструмент денежно-кредитной политики, при котором центральный банк страны устанавливает ключевую ставку на уровне менее нуля процентов. Отрицательные процентные ставки призваны стимулировать экономический рост.

Из-за отрицательных ставок по депозитам наличные деньги теряют ценность, их нет смысла копить, тем более что вкладчику приходится платить банкам комиссию за их сохранность. Кредиты становится брать, наоборот, выгодно, благодаря чему объем заимствований растет, а вместе с ним расходы и инвестиции.

В 1970-х годах швейцарское правительство использовало де-факто режим отрицательной процентной ставки, чтобы противостоять излишнему укреплению своей валюты. В частности, для иностранных инвесторов, которые в попытке спасти капиталы от инфляции в других частях мира покупали швейцарский франк, была установлена отрицательная ставка по депозитам.

Официально установленные отрицательные ставки применялись на практике после финансового кризиса 2008 года в нескольких юрисдикциях, например в некоторых странах Европы и в Японии.

В 2009 и 2022 годах Швеция, а в 2022 году Дания использовали отрицательные процентные ставки, чтобы остановить приток денег в свою экономику.

В 2022 году Европейский центральный банк (ЕЦБ) ввел отрицательную процентную ставку, которая применялась только к банковским депозитам, предназначенным для предотвращения падения еврозоны в дефляционную спираль.

В 2020 году глобальный экономический кризис, вызванный распространением пандемии коронавируса COVID-19, вынудил крупнейшие центральные банки развитых стран перейти к смягчению денежно-кредитной политики, то есть понизить ключевые ставки. Большая часть из тех, кто это делал, предпочли установить ставки на уровне, близком к нулевому или чуть выше него.

Однако несколько стран вновь воспользовались отрицательной ставкой. В еврозоне и Японии использовали инструмент двойных ставок — для кредитных заемщиков ставки были нулевыми или отрицательными, а депозитные, для вкладчиков, оставались чуть выше нуля.

По состоянию на июнь 2022 года отрицательные ключевые ставки применяются центральными банками Швейцарии (-0,75%), Дании (-0,45%) и Японии (-0,10%).

Какая выгода и удобство от размещения денег за рубежом?

Открыть депозит за рубежом может каждый гражданин России. Это законно, а в некоторых ситуациях исключает двойное налогообложение. Однако, процедура по открытию вклада вызывает ряд сомнений и вопросов, например — “а можно ли открыть депозит в иностранном банке?”.

Да, это возможно. Однако, будьте готовы пройти сложную и длительную процедуру комплаенс-контроля предоставить огромное количество документов, подтверждающих законность происхождения денег. Но несмотря на всю сложность процесса, выгода от зарубежного вклада несоизмерима:

- высокий уровень стабильности и надежности — экономическая и политическая ситуация на всей европейской территории стабильна

- валютная диверсификация — депозит в европейском банке безопасен, т.к. европейская банковская система не зависит от валютных колебаний

- конфиденциальность — банковская тайна и защита личных данных, не пустой звук для зарубежных банков, абсолютно каждый клиент, может рассчитывать на получение высокого уровня защиты персональной информации

- страхование депозита — на случай банкротства банка, его вкладчик гарантированно получит компенсацию €100 000, а в некоторых ситуациях компенсация может достигать €200 000 (при условии открытия депозита в европейском банке), $250 000 (при условии открытия вклада в США)

- возможность оформить кредит за рубежом — наличие открытого депозитного вклада, увеличивает шансы на 50% положительного рассмотрения кредитной заявки

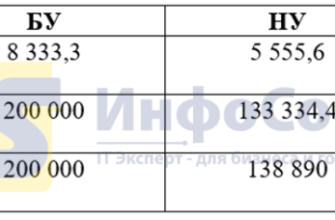

Какие ставки по депозитным вкладам за рубежом?

В европейских банках размер процентной ставки зависит от размещаемой суммы. Но чаще всего, клиентам-нерезидентам предлагается разместить деньги под 0,5%-2% годовых. Размер первоначальной суммы для открытия сберегательного счета начинается от €10 000.

Комплаенс-контроль при открытии вклада в иностранном банке

После изменений в международных политиках, направленных на борьбу с отмыванием денег, зарубежные банки с особым трепетом стали относится к деловой репутации, поэтому в момент открытия вклада, будьте готовы пройти тщательную процедуру комплаенс-контроля.

Как устроен комплаенс-контроль иностранных банков? После того, как клиент подал документы, сотрудники комплаенс-управления детального изучают, полученную информацию. Используя специальные базы комплаенс-офицер определяет уровень риска физлица-нерезидента, дополнительно собирает информацию из открытых источников (интернет, соц.сети).

Могу я открыть депозит в иностранном банке онлайн?

Да, это возможно. Рекомендуем доверить удаленное открытие вклада за рубежом, экспертам. Это поможет исключить мошенничество и потерю денег.

На фондовый рынок

Отрицательные ставки положительно сказываются на рынке акций и негативно — на рынке облигаций.

При отрицательной процентной ставке приток капитала в долговые инструменты, в частности в облигации , существенно падает, так как ставки по ним тоже становятся экстремально низкими или уходят в отрицательные значения.

Для борьбы с этим эффектом и удержанием инвесторов от массовых распродаж облигаций из-за их непривлекательной доходности регуляторы стали применять программы количественного смягчения (QE) — направлять на выкуп долгосрочных активов существенные суммы.

Также в период отрицательных ставок ряд финансовых властей делали разделение вкладчиков — не применяли отрицательную ставку к сравнительно небольшим депозитам вкладчиков из числа физических лиц, но широко использовали к крупным остаткам, принадлежащим пенсионным фондам, инвестиционным фирмам и другим корпоративным клиентам.

Интерес инвесторов к акциям в периоды отрицательной ставки, наоборот, растет. Отрицательная ставка предполагает, что бизнес будет более активно кредитоваться, направлять средства на собственное развитие, что в итоге должно привести к росту прибылей и, как следствие, к росту цен акций и выплачиваемых дивидендов.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%.Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

На экономику

Отрицательная процентная ставка применяется в периоды дефляции (снижения цен), так как люди и предприятия во время нее копят деньги, вместо того чтобы тратить и инвестировать. Результатом становится коллапс совокупного спроса, что приводит к еще большему падению цен, замедлению или остановке реального производства и выпуска, а также росту безработицы.

Существуют некоторые риски и потенциальные непредвиденные последствия, связанные с политикой отрицательных процентных ставок. Если отрицательные процентные ставки применяются одновременно к кредиторам и заемщикам, то первые могут, вместо того чтобы доплачивать банкам за хранение денег, просто обналичить их и хранить дома, не повышая при этом свои траты. Таким образом, ожидаемого эффекта роста экономики не наступит.

Риском долгосрочного использования отрицательной ставки является также переход от дефляции к высокой инфляции, если регулятор необъективно оценит момент, когда надо свернуть смягчение денежно-кредитной политики. Так как инструмент является достаточно рисковым, то считается, что центробанки прибегают к нему, когда все остальные (другие типы традиционной политики) оказались неэффективными. Отрицательные процентные ставки можно считать последней попыткой стимулировать экономический рост.

Не забудьте о фнс

Не забывайте, что наличие иностранных банковских счетов у граждан Российской Федерации, в том числе и депозитных, предусматривает обязательное уведомление налоговой службы предоставление необходимой отчетности. Вся прибыль, полученная по зарубежному счету облагается по ставке 13%.

Особенности процедуры

Самостоятельно открыть депозитный вклад в иностранном банке непросто. Поиск юрисдикции и иностранного финансового учреждения может занять длительное время и потребует определенного уровня финансовой грамотности.

Также, серьезным испытанием для многих клиентов-нерезидентов становится подготовка и сбор необходимых документов, количество которых превышает привычный перечень традиционных российских банков. В него входит:

- нотариально заверенная копия паспорта

- подтверждение законности происхождения денег

- документ, подтверждающий место проживания

- заполненные банковские заявление с обязательным указанием цели открытия счета, прогнозируемых остатках и оборотах

- выписки по действующим банковским счетам за последние 6-12 месяцев

- документ о доходах (справка о заработной плате, 2-НДФЛ)

- справка о составе семьи

- полное резюме CV

- рекомендации от работодателя, банка, партнеров

Список необходимых документов для открытия сберегательного счета за рубежом, варьируется от страны и банка, здесь представлены приблизительные требования к нерезидентам.

По рынку вкладов прокатилась волна уменьшения ставок: где выгодней проценты

Высокие процентные ставки по вкладам позволили сохранить сбережения граждан в банках, заявил на завершившемся экономическом форуме в Питере Президент РФ Владимир Путин. Действительно, минувшей весной в период турбулентности на финансовых рынках на фоне западных санкций рублевые депозиты, открытые на короткие сроки по повышенным ставкам, стали своеобразной палочкой-выручалочкой для миллионов россиян. Однако из-за курса ЦБ на снижение ключевой ставки привлекательность вкладов начала падать. Сумеют ли они до конца этого года «обыграть» по доходности высокую инфляцию?

То в жар, то в холод

С начала весны граждан, открывших в российских банках вклады и накопительные счета, бросает то в жар, то в холод. И всему виной сверхосторожная денежно-кредитная политика регулятора. Напомним, что 28 февраля ЦБ из-за рисков высокой инфляции резко поднял ключевую ставку, которая напрямую влияет на стоимость кредитов и доходность депозитов, с 9,5 до 20% годовых, что стало рекордным значением с 2022 года. Затем Банк России неожиданно сменил курс, 11 апреля снизив ее сразу на 300 б.п. — до 17% годовых, а 29 апреля — еще на 300 б.п., до 14% годовых. 27 мая ключевая ставка упала до уровня 11% годовых.

В результате в начале лета средняя максимальная ставка по рублевым вкладам в банках ушла ниже 10%. «В июне заканчивается действие краткосрочных депозитов, в которых клиенты могли разместить средства по сверхвысоким ставкам. Поскольку больше таких выгодных предложений на банковском рынке нет, а ставки по новым предложениям не перекрывают инфляцию, часть средств перетекает на фондовый рынок. Но, безусловно, большая часть вкладчиков, как и прежде, предпочитает «пересидеть» все невзгоды в депозитах», — заметил инвестиционный стратег «БКС Мир инвестиций» Александр Бахтин. По его словам, сегодня основной задачей большинства граждан является защита средств от инфляции. Причем, если раньше речь шла скорее о защите рублевых накоплений, сейчас эта проблема остро стоит и с активами в долларах и евро — инфляция в Европе и США бьет рекорды и уже превышает 8%.

Неудивительно, что в этих условиях желающих открывать вклады в американских долларах и евро становится все меньше. Тем более что львиная доля банков предлагают доходность по валютным продуктам в районе нуля. По данным ЦБ, на начало мая доля валютных вкладов физлиц составила 14,4%. За март-апрель валютные депозиты россиян сократились приблизительно на 5%, это максимальное снижение показателя с начала 2022 года. В ближайшее время доля депозитов в долларах и евро упадет еще больше. Дело в том, что Минэкономики подготовило поправки в Гражданский кодекс РФ, позволяющие банкам вводить комиссии по валютным вкладам, открытым до вступления законопроекта в силу. Ранее Банк России утверждал, что это недопустимо. Теперь регулятор не против поправок.

10 июня ЦБ снизил ключевую ставку еще на 1,5 процентного пункта, до 9,5% годовых, вернув ее на уровень, который наблюдался в феврале до введения западных санкций. И по рынку депозитов пробежала новая волна понижения ставок. «Сейчас все говорит о том, что ключевая ставка продолжит снижение, более того, оно уже заложено в ожидания рынка. Депозитные ставки, безусловно, продолжат двигаться в проницательном тренде вслед за ключевой ставкой», — уверен директор департамента операций на финансовых рынках банка «Русский стандарт» Максим Тимошенко.

На 17 июня, согласно индексу Frank RG, отслеживающему ставки по 450 вкладам в 50 банках, средняя ставка по рублевым депозитам составила почти 7,1%. Это близко к уровню начала февраля 2022 г., на 0,4 п.п. меньше, чем 10 июня, и на 1,3 п.п. — чем 25 мая. Разница между ставками по вкладам на короткие и длинные сроки стала меньше и составляет около 0,5–1%.

Курс на дедолларизацию

Однако, как полают эксперты, очередное снижение доходности рублевых депозитов почти не повлияло на их популярность. В целом общая депозитная база с начала года изменилась несущественно, она колеблется в пределах 33,3–34,7 трлн руб. И тому есть причины. «В марте россияне перешли от потребительской модели поведения на сберегательную, и пока еще не все готовы возвращаться к запланированным ранее тратам и возобновлять крупные покупки. Многие вкладчики, у кого сейчас заканчиваются депозиты, открытые в марте под максимально высокие проценты, размещают денежные средства на новых вкладах сроком от полугода, фиксируя текущий уровень доходности», — сообщила «МК» руководитель центра накопительных и транзакционных продуктов ПСБ Лидия Хальфиева. С ее слов, сейчас около 80% рублевых вкладов открывается на срок от 6 месяцев и более: «Люди стремятся зафиксировать уровень ставок во вкладах на полгода-год, потому что ожидают, что снижение ключевой ставки продолжится, а значит, будут снижаться и ставки по вкладам. Поэтому краткосрочные депозиты — до трех месяцев — сейчас менее популярны».

В пресс-службе МКБ, напротив, зафиксировали растущий интерес клиентов к краткосрочным вкладам в рублях сроком на 3 и 6 месяцев: сейчас средняя доходность таких продуктов на рынке превышает 9% годовых.

По оценке главного аналитика Совкомбанка Натальи Ващелюк, по вкладам без возможности пополнения на 3–4 месяца обычная ставка 8%, но еще можно найти предложения со ставкой 10%. По годовым вкладам ставка составляет около 7%. В отдельных банках можно найти привлекательные предложения для людей, впервые открывающих накопительный счет в данном банке: повышенная процентная ставка будет зафиксирована на первые 3 месяца, при этом сохраняются все преимущества накопительных счетов (свободное пополнение и расходование).

«Сберегательные продукты продолжают оставаться надежным инструментом сохранения собственных средств и получения дополнительного дохода. С учетом продолжающейся дедолларизации рынка мы ожидаем, что количество рублевых вкладов на рынке продолжит расти, несмотря на изменение доходности. С учетом текущей ситуации на рынке сложно найти достойную альтернативу депозитам», — сообщила пресс-служба МКБ.

С этим выводом согласна и Хальфиева: «Для большинства розничных клиентов срочные депозиты и накопительные счета по-прежнему остаются надежным и удобным инструментом сбережений, обеспечивающим гарантированный доход. Если тренд на снижение ключевой ставки продолжится, ставки по депозитам будут снижаться сопоставимыми темпами. И, по нашим прогнозам, до конца года ставки по вкладам могут снизиться до 6–7%. Однако если учитывать, что с начала года ставки по вкладам на банковском рынке варьировались в широком диапазоне от 7 до 24%, средняя доходность за год может превысить ожидаемый к концу года уровень инфляции».

Советы по делу

По мнению Натальи Ващелюк, при открытии вклада надо ориентироваться не на текущую инфляцию, а на рост цен, ожидаемый на горизонте размещения средств. В ближайшие месяцы инфляция, вероятнее всего, будет находиться на пониженном уровне благодаря крепкому рублю и сдержанному спросу. Поэтому текущие ставки по краткосрочным вкладам можно считать интересными, если сравнивать их с ожидаемой инфляцией за этот же период. «Приток новых средств на банковские вклады в третьем квартале, конечно, уменьшится по сравнению с мартом–июнем. Но консервативные сберегатели, которые преобладают в России, вероятнее всего, продолжат размещать сбережения в банках. Остальные могут обратить внимание на рынок акций, облигации надежных эмитентов и рынок недвижимости», — отметила аналитик.

Лидия Хальфиева перед сделкой рекомендует первым делом узнать, участвует ли выбранный банк в системе страхования вкладов. «При открытии вклада важно внимательно изучить договор и все условия по вкладу, убедиться, что денежные обязательства по вкладу застрахованы. Стоит подробно ознакомиться с условиями разных депозитов и определить, какой из них наиболее соответствует вашим целям. Тем, кому сбережения могут понадобиться через определенное время, есть смысл открыть срочный вклад — положить деньги на фиксированный период. Если нет точной даты, когда могут понадобиться сбережения, можно открыть накопительный счет, с которого можно в любой момент частично или полностью снять деньги без потери начисленных процентов», — заключила эксперт из ПСБ.