Как выбрать вклад в банке

У вас появились средства, которые вы хотели бы сохранить на банковском вкладе. Как найти подходящий вклад? На какие характеристики вклада нужно обращать внимание? Как сравнить доходность вкладов?

Для начала давайте рассмотрим две главные заповеди вкладчика.

Заповедь первая. Не превышай лимита АСВ своего.

Вклады в банках гарантированы государственным Агентством по страхованию вкладов (АСВ). Если у банка отзывают лицензию, а также при наступлении других страховых случаев АСВ выплачивает не только сумму вклада, но даже проценты на дату отзыва лицензии. Причем в последние годы, после того как банковская сфера была значительно почищена, возврат денег происходит быстро и безболезненно. Уже не приходится слышать о «тетрадках», «забалансовых счетах», «уроненных серверах» и прочих проблемах, которые некогда возникали при получении возмещения.

Но АСВ страхует вклады только в пределах суммы в 1 400 000 рублей в одном банке. Если на момент отзыва лицензии у вас в банке оказалось больше страховой суммы, АСВ выплатит вам ровно 1 400 000 рублей. Остальная же часть денег будет возмещаться в ходе процедуры ликвидации банка. Сколько вам вернут — заранее не известно. Однако совершенно точно, что возврат затянется на года. А может и вообще не состояться, если денег у банка не окажется. Поэтому разумный вкладчик старается, чтобы сумма на всех счетах в одном банке не превышала установленного лимита.

Нередко приходится слышать утверждения, что превышать лимит АСВ можно:

1. В государственных банках (СберБанк, ВТБ, ПСБ, РСХБ), а также в других крупных системно значимых банках.

2. В санируемых банках.

3. В «дочках» крупных международных холдингов (Росбанк, Райффайзенбанк, ЮниКредит Банк, Хоум Кредит Банк, Кредит Европа Банк и др.).

Если брать новейшую финансовую историю России (после учреждения АСВ), то действительно на было ни одного случая отзыва лицензии у системно значимого банка. У санируемых банков отзывы были, но с передачей вкладов другим банкам. Были случаи и отзывов лицензий у «дочек» международных финансовых структур, но, во-первых, не крупных, а во вторых, уже после продажи этих «дочек». Впрочем… все когда-то происходит в первый раз…

АСВ страхует только вклады, открытые в банках. Более того, в соответствии с законом «О банках и банковской деятельности» от 02.12.1990 № 395-1, вклады принимаются только банками, имеющими соответствующую лицензию и состоящими на учете в АСВ. Все прочие организации — МФО, кредитные кооперативы и т. д. — могут привлекать займы, но не вклады. Но заем и вклад — это совершенно разные понятия, определяющиеся разными законами.

Если вам предлагают открыть ВКЛАД в организации, не являющейся банком, то вас пытаются обмануть. Если вам предлагают отдать деньги в заем, убеждая, что это «все равно как вклад», — вас пытаются обмануть. Даже если вам говорят что этот лжевклад или заем застрахован, он не может быть застрахован АСВ. АСВ работает только с банками. Вам могут говорить, что «вклад» — заем застрахован другим страховым обществом, даже с весьма известным именем. Не доверяйте. Уровень обманов, финансовых пирамид в этой сфере просто огромен. А «страхователь» обычно разваливается вместе с пирамидой, которую он страховал.

Заповедь вторая. Если ставки по вкладам растут, открывай короткие вклады с расходными операциями. Если ставки падают, открывай длинные вклады с пополнением. Если ставки стабильны, комбинируй.

Идеальный вклад — тот, который можно пополнять весь срок действия, снимать часть вклада до сравнительно небольшого минимального остатка, а совсем хорошо — еще и закрывать досрочно без потери процентов. Такие вклады существуют, но, увы, проценты по ним, как правило, совсем не радуют.

Характеристиками, подобными «идеальному вкладу», обладают накопительные счета. Накопительный счет в банке почти не уступает вкладу. Деньги на нем также застрахованы АСВ. Единственный недостаток накопительного счета в том, что банк имеет право в любой момент изменить процентную ставку, а ставка по вкладу фиксируется на весь срок его действия.

Впрочем, если процентные ставки растут, то возможность изменения ставки накопительного счета даже выгодна вкладчику. Нет нужды перекладывать деньги с одного вклада на другой. Доходность будет расти сама по себе. Но если падают…

Сейчас, когда ставки растут, использование накопительных счетов оправданно, даже если они дают несколько меньшую доходность, чем вклады. Ведь ставки могут вырасти значительно больше, чем разница между вкладом и накопительным счетом.

Открывая накопительный счет, обратите внимание на то, на какой остаток начисляются проценты. Обычно проценты начисляются на ежедневный остаток. Однако встречаются и «хитрые» накопительные счета, на которых проценты начисляются на минимальный остаток в течение месяца. Такие счета менее удобны. Ведь достаточно того, чтобы один день на счете не было денег, — и вы не получите проценты за целый месяц!

Сейчас ставки растут, но придет когда-нибудь момент разворота. И тогда очень важно будет успеть зафиксировать высокую доходность на максимально длинный срок. Но так как момент разворота заранее предусмотреть невозможно, не стоит уже сейчас игнорировать интересные вклады на долгий срок с возможностью пополнения и небольшой минимальной суммой открытия. Как говорят «серийные» вкладчики, «фикси все, что шевелится». Вполне вероятно, такие вклады могут оказаться очень полезными в дальнейшем, после поворота ставок. А если нет, то небольшой начальной суммы будет не так жалко. Стоит только иметь в виду, что у банка могут отобрать лицензию, а некоторые банки-предатели могут отказаться принимать пополнения на ставшие не выгодными для них вклады. Это запрещено законом, но… Поэтому для «фиксов» стоит выбирать банки поприличнее и не делать все «фиксы» в одном банке.

Где можно найти подходящий вклад

Давно ушли те времена, когда потенциальный вкладчик обходил несколько близлежащих банков, записывая в блокнот характеристики понравившихся вкладов. В век Интернета работу по предварительному отбору можно поручить «искусственному интеллекту». Например, очень удобная система поиска вкладов реализована на сайте Банки.ру.

Впрочем, достойную альтернативу «искусственному интеллекту» может составить интеллект коллективный. Так, силами форумчан Банки.ру ведутся «Таблица вкладов с максимальными процентами в рублях» и таблица «Расходные банковские продукты». Выбор вкладов там, естественно, куда скромнее, но наиболее интересные и доходные вклады там есть, а поиск подходящего вклада занимает куда меньше времени и сил.

На какие характеристики вклада следует обращать внимание

Как и у любого другого инвестиционного инструмента, основные характеристики вклада — это его доходность, надежность, ликвидность и срок действия.

Про доходность мы будем говорить ниже более подробно. Здесь же только отметим, что доходность определяется процентной ставкой, а также способом выплаты дохода: в конце или в начале срока, ежемесячно или ежеквартально, с капитализацией или с выплатой на текущий (карточный) счет.

Надежность вклада определяется надежностью банка и того, насколько точно вы соблюдаете первую заповедь вкладчика. Если вы строго блюдете первую заповедь, то волноваться особо не о чем. Самая крупная неприятность, которая может случиться, — двухнедельное ожидание с момента отзыва лицензии до момента возврата денег. Если же вы не хотите вкладывать свои деньги в малонадежный банк, то степень его надежности можно оценить по кредитному рейтингу и другим показателям, приведенным в разделе «Банки» на Банки.ру.

Ликвидность — это возможность быстро и без потерь превратить инвестиционный инструмент в наличность (кэш). Причем тут нужно учитывать закрытие вклада как по сроку, так и досрочно.

По части «быстро» вклады мало отличаются друг от друга. В некоторых банках процесс досрочного расторжения вклада занимает минуты, в других — день-два. В некоторых банках деньги доступны уже утром в день завершения вклада, в других — только на следующий день. Заказывать наличные деньги в некоторых банках нужно заранее за несколько дней, в других нужную сумму в разумных пределах можно получить без заказа. Но, в любом случае, отличия по срокам получения денег не слишком велики.

А вот по части «без потерь» все значительно сложнее. Если речь идет о досрочном закрытии, то большинство вкладов выплачивают без процентов. Зачастую даже с удержанием ранее выплаченных процентов. У некоторых вкладов предусмотрено «льготное расторжение» под сниженный, но все же не нулевой процент. Есть даже такие вклады, которые можно закрывать без потери процентов раз в квартал или в год. Весьма полезное свойство, ради которого, возможно, стоит пожертвовать и какой-то частью процентов доходности.

Кроме того, к ликвидности можно отнести возможность вывести без потерь полученные деньги безналичным способом: через Систему быстрых переводов (СБП), межбанковским переводом или переводом с карты на карту. В наши дни ездить с полуторамиллионной «котлетой» в кармане как-то некомфортно. Некоторые банки разрешают переводить полученные с вклада деньги бесплатно или почти бесплатно (например, Тинькофф Банк, МКБ, Банк Хоум Кредит). Но есть и такие жадины, что требуют за перевод до 1,5%. Это может настолько снизить общую доходность вклада, что связываться с подобными банками — себе дороже.

Срок действия — важнейшая характеристика вклада. Прежде всего, его нужно учитывать в связи со второй заповедью вкладчика. Еще недавно некоторые вкладчики открывали трехлетние вклады под 6% годовых. Прошло буквально несколько месяцев, и точно такой же вклад можно открыть уже под 9%. А досрочное расторжение возможно только с потерей уже начисленных процентов… Досадно… Кроме того, срок вклада может влиять на его доходность, если выплата процентов идет в конце срока (см. ниже).

Как сравнить доходность вкладов

Достаточно ли для сравнения доходности просто сравнить проценты, которые указаны в условиях вклада? Сравним два вклада. Оба на три года, оба под 9% годовых. Но у первого выплата процентов будет в начале срока, а у второго — в конце. Можно ли считать, что их доходность одинакова? Очевидно, нет.

Ценность одной и той же суммы денег, полученной в начале и в конце срока, будет отличаться из-за инфляции. Например, если на проценты, полученные по первому вкладу, вы сможете купить 100 кг картошки, то при продуктовой инфляции в 11% (как зафиксировано в ноябре 2021 года) через три года картошка станет в 1,37 раза дороже и вы сможете купить на те же деньги только 73 кг. Учет снижения цены денег называют дисконтированием.

Если вы не купите на полученные деньги картошку, а инвестируете их, например в такой же вклад, то получите дополнительный инвестиционный доход.

Итак, вполне очевидно, что вклад с выплатой дохода вначале более выгоден, чем аналогичный вклад с выплатой в конце, а вклад с ежемесячной выплатой процентов выгоднее, чем вклад с ежеквартальной выплатой. Продемонстрируем это математически.

Обозначим:

Y — сумма, которую мы получим на руки при закрытии вклада (финансовый результат).

Х — начальная сумма вклада (например, 100 000 рублей).

N — длительность вклада в годах (например, 3).

P — номинальный процент по вкладу, деленный на 100 (например, 0,1).

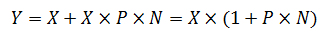

Если проценты по вкладу выплачиваются в конце:

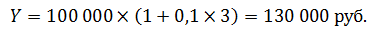

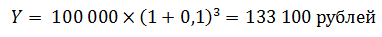

Подставим цифры:

Теперь представим себе, что проценты каждый год зачисляются на вклад, увеличивая, таким образом, его сумму (капитализируются).

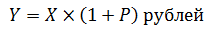

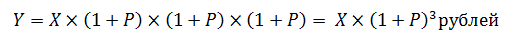

Тогда через год у вас на вкладе будет:

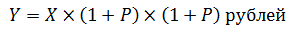

Через два года:

Через три года:

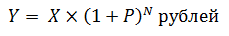

Через N лет:

Подставим цифры:

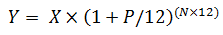

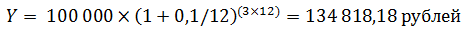

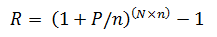

Если проценты капитализируются ежемесячно, то

Подставим цифры:

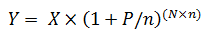

В общем виде:

Где: n — число капитализаций процентов за год.

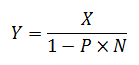

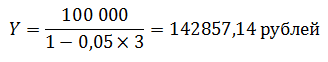

Не буду утомлять читателей сложными математическими выкладками, но при капитализации процентов, выплаченных в начале вклада, итоговая сумма рассчитывается по формуле:

Подставим цифры:

А как быть, если проценты не капитализируются, а выплачиваются на текущий (карточный) счет? К сожалению, точно рассчитать сумму денег, которая окажется в вашем распоряжении после окончания срока вклада, в этом случае невозможно. Ведь мы не знаем заранее, как вам удастся инвестировать полученные деньги или насколько изменится их покупательная способность. Например, в ноябре 2021 года уровень продуктовой инфляции составил 11%. А каким он будет в ноябре 2022 года, не говоря уже о ноябре 2024 года? 1%? 4%? А может быть, 100%? Неизвестно. И ни одна прогнозная модель не сможет ответить на это сколь-нибудь точно. Что же остается? Как нам сравнивать вклады с промежуточными выплатами процентов на текущий счет?

Единственный разумный вариант — считать, что доход при выплате на текущий счет будет такой же, как и при капитализации. При этом будем понимать, что расчет дохода в этом случае носит сугубо ориентировочный характер. А учитывать изменчивость финансовой ситуации следует путем применения второй заповеди вкладчика.

Итак, мы получили формулы для расчета финансового результата в рублях.

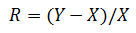

Если разделить финансовый результат на начальную сумму вклада, мы получим доходность:

Таким образом, мы можем избавиться при сравнении вкладов от влияния начальной суммы. Формула для расчета доходности вклада с капитализацией выглядит так:

Однако это доходность за весь срок вклада. А как сравнивать вклады с разной продолжительностью? Может быть, достаточно разделить полученную доходность на число лет вклада и мы получим «среднегодовую доходность»? Увы, но такой простой подход годится не для всех случаев.

Рассмотрим два вклада с одинаковой ставкой и одинаковой суммой вклада. Оба с выплатой в конце срока. Но первый — продолжительностью в год, а второй — в три года. Доход, полученный от первого вклада, будет ровно в три раза меньше дохода от второго вклада. Среднегодовая доходность у них выходит одинаковой. Но на самом деле вклад продолжительностью в год более доходный, чем тот, у которого продолжительность три года.

Допустим, что после завершения первого вклада мы пролонгируем его на следующий срок на тех же условиях. Через год — еще раз. В итоге по завершении трех лет на первом вкладе окажется сумма существенно больше, чем на втором. Ведь проценты, полученные за первый и второй год, принесут дополнительные «проценты на проценты».

Слышу возмущенные крики про сферического коня в вакууме и про то, что за год условия по вкладу НАВЕРНЯКА изменятся. Да, конь. Да сферический и в вакууме. Да, условия изменятся. Но сказать заранее, в какую сторону изменятся условия, невозможно. Поэтому у нас есть два пути: для целей сравнения вкладов считать условия неизменными либо вообще отказаться от сравнения вкладов с разной продолжительностью. Вы можете предложить третий путь? Можете предложить лучшую, более точную методику, основанную не на гадании на кофейной гуще и прогнозах сомнительного качества? Тогда Нобелевская премия за экономику вам гарантирована.

Ну а мы, грешные, приняв необходимые допущения, попробуем-таки отыскать способ сравнения вкладов с разной продолжительностью.

Итак, вклады с выплатой «в конце» нельзя сравнивать с применением среднегодовой доходности. Нельзя сравнивать таким образом и вклады с капитализацией, у которых периодичность капитализации разная. А вот вклады с одинаковым периодом капитализации сравнивать можно. В самом деле, если сравнить три вклада с ежегодной капитализацией, первый из которых открывается на один год, другой — на два года, а третий — на десять лет, то в случае пролонгации двух первых вкладов на тех же условиях после истечения десяти лет сумма на всех трех вкладах окажется абсолютно одинаковой. То есть среднегодовая доходность вкладов с ежегодной капитализацией НЕ ЗАВИСИТ от срока вклада.

Так как же сравнивать вклады с разной продолжительностью и с разным способом начисления процентов? Для этого для каждого из вкладов, которые надо сравнить, мы подбираем эквивалентный по финансовому результату вклад, такой же продолжительности, но с ежегодной капитализацией. При помощи специальных формул мы рассчитываем, какую процентную ставку должен иметь такой вклад. Не будем приводить тут формулы для расчета. Желающие могут их посмотреть в статье «Расчет доходности вкладов».

Итак, для каждого из сравниваемых вкладов мы получаем эквивалентные по доходности вклады с ежегодной капитализацией. А вот такие вклады сравнивать легко. У какого вклада процентная ставка выше, тот и выгоднее.

Например, вклад со сроком три года, номинальной ставкой 9% годовых и выплатой процентов в конце срока принесет точно такой же доход, как вклад также сроком на три года но с ежегодной капитализацией и номинальной ставкой 8,3%.

И вклад сроком на один год с ежемесячной капитализацией и ставкой 8% принесет точно такой же доход, как вклад с ежегодной капитализацией и ставкой 8,3%.

Отсюда мы можем сделать вывод, что вклад на три года с выплатой в конце и ставкой 9% равен по доходности вкладу сроком один год с ежемесячной выплатой процентов и доходностью 8% годовых.

Для сравнения не обязательно выбирать в качестве эквивалентных вклады с ежегодной капитализацией. Можно — с ежемесячной или с ежеквартальной. Важно только для всех сравниваемых вкладов пользоваться эквивалентами с одинаковой периодичностью капитализации.

Выше мы уже упоминали таблицу вкладов с максимальными процентами в рублях, которую ведут форумчане на procenty-po-vkladam.ru. Так вот, в этой таблице для каждого вклада приводится процентная ставка эквивалентного вклада с ежемесячной и ежегодной капитализацией. Именно это позволяет сравнивать по доходности вклады с разными сроками и способами начисления процентов.

Кроме того, сделана электронная таблица Excel, которую можно взять здесь. Таблица служит для сравнения вкладов с разным способом начисления процентов.

А как рассчитать доходность эквивалентного вклада для вкладов со сложным способом начисления процентов: ступенчатых (с изменяющейся процентной ставкой), с промежуточными дополнительными взносами и выплатами? Здесь уже не получится обойтись одной формулой. Необходимо анализировать финансовые потоки. С такой проблемой столкнулись те, кто работает, например, с биржевыми облигациями. И для сравнения доходности облигаций был разработан механизм расчета доходности к погашению (англ. Yield to maturity; общепринятое сокращение — YTM). Есть несколько разных способов расчета YTM — через дисконтирование или через реинвестирование. Но одно из наиболее понятных определений этого термина таково: YTM равна номинальной процентной ставки вклада с ежегодной капитализацией, которые обеспечивает такую же доходность, как и облигация. Но если YTM — это, по сути, тот же самый эквивалентный вклад, про который мы говорили раньше, то для расчета эквивалентной доходности для сложных вкладов можно использовать наработанные инструменты для расчета YTM. А наиболее удобный инструмент для расчета YTM — это функция EXCEL «ЧИСТВНДОХ» (XIRR — для нерусифицированных версий). Аналогичная функция есть в таблицах Google.

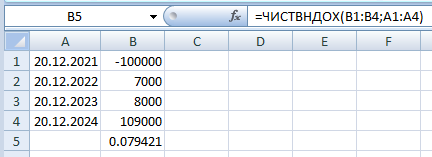

Рассмотрим, как работает эта функция на примере вклада, который предусматривает три годовых процентных периода, под 7%, 8% и 9% годовых и с выплатой процентов раз в год.

В ячейку A1 записываем дату открытия вклада. Например, 20.12.2021.

В ячейку B1 записываем сумму внесенных денег со знаком минус. Например, -100 000.

В ячейку A2 записываем дату первой выплаты процентов: 20.12.2022.

В ячейку B2 записываем сумму процентов за первый период: =100000*0,07.

В ячейку A3 записываем дату второй выплаты процентов: 20.12.2023.

В ячейку B3 записываем сумму процентов за второй период: =100000*0,08.

В ячейку A4 записываем дату закрытия вклада: 20.12.2024.

В ячейку B5 записываем сумму итоговых выплат: =100000*1,09.

В ячейку B6 записываем формулу: =ЧИСТВНДОХ(B1:B4;A1:A4).

Получаем, что аналогичную рассматриваемому вкладу доходность обеспечит вклад с ежегодной капитализацией и процентной ставкой 7,94%.

И в заключение поговорим о самом неприятном. С 2021 года доходы по вкладам стали облагаться налогом, размером в 13%. Причем налог этот берут не сразу при выплате процентов, а по итогам года. Так, по итогам 2021-го налог возьмут в 2022 году. До 30 октября ФНС определит, кому полагается налог, рассчитает сумму платежа и разошлет уведомления. До 1 декабря нужно будет уплатить налог.

Налог рассчитывается на всю сумму процентов по вкладам и счетам, полученных во всех банках в течение года. Не облагаются налогом только вклады с процентной ставкой, не превышающей 1% в течение всего срока действия. Важно, что при расчете налога имеет значение дата получения дохода, а срок, за который этот доход получен, не учитывается. И люди, открывшие в 2022 году трехлетние вклады с выплатой в конце, то есть в 2021-м, в 2022 году будут вынуждены уплатить налог со всей суммы полученного дохода!

При этом капитализация (то есть зачисление процентов на счет самого вклада) приравнивается к выплате дохода, и налог учитывается в том году, когда была проведена эта капитализация (см. здесь).

При расчете налога сумма полученного дохода с вкладов и счетов уменьшается на сумму, равную 1 млн рублей, умноженную на ключевую ставку ЦБ РФ по состоянию на 1 января. Для 2021 года — 42 500 рублей. Для 2022-го — ровно в два раза больше.

Можно ли как-то уменьшить сумму налога, не нарушая законодательство? Приведем несколько советов:

1. Распределяйте вклады между членами семьи. Ведь вычет получит каждый гражданин.

2. Имейте в виду, что, открывая вклад на три года с выплатой в конце, вы получите доход за три года. Но вычет вам дадут только за один год — тот, в котором вы получите доход.

3. Доход от вкладов в банках относится к основной налоговой базе. А это значит, что по ним можно получить дополнительный инвестиционный, социальный и имущественный вычеты.

Оглавление блога «Справочник начинающего (и не очень) инвестора».

Мнение автора может не совпадать с мнением редакции

§

§

Здесь собраны ответы на часто задаваемые вопросы (FAQ) про ОФЗ-н. В значительной мере статья представляет собой обобщение постов этой ветки форума.

Облигации федерального займа для физических лиц (ОФЗ-н) занимают особое место среди многообразия ОФЗ. Если все прочие «рыночные» ОФЗ используются государством как средство заимствования финансов, то ОФЗ-н были созданы преимущественно как средство для повышения финансовой грамотности. При этом для привлечения населения доходность обеспечивается на уровне лучших вкладов и даже выше.

Среди инструментов для инвестирования ОФЗ-н занимают промежуточное положение между вкладами и облигациями.

С одной стороны, для вложения в ОФЗ-н не надо обладать особыми знаниями. Процесс покупки ОФЗ-н мало отличается от процесса открытия вклада. Не надо осваивать биржевой терминал, принципы биржевой торговли и т. д. Не надо мучиться с выбором: каждый конкретный момент времени продается только один выпуск ОФЗ-н. Как и для вкладов, у вас всегда есть возможность в любой момент возвратить внесенные деньги. А если с момента покупки пройдет хотя бы год, то вам даже не придется возвращать полученные проценты, которые выплачиваются два раза в год. Кстати, «досрочное погашение», в отличие от «досрочного закрытия вклада», можно сделать не на всю сумму, а на любое число из купленных облигаций. Остальные останутся в рабочем состоянии и продолжат приносить доход.

С другой стороны, ОФЗ-н — это не совсем вклад. У них есть ряд особенностей, характерных для облигаций. О них речь пойдет ниже.

Эта статья построена специально в форме ответов на часто задаваемые вопросы. Ее не обязательно читать «от корки до корки». Если вопрос вас не интересует, переходите к следующему.

1. Чем ОФЗ-н отличаются от обычных облигаций, например от других ОФЗ?

1. ОФЗ-н в принципе не торгуются на бирже. Они покупаются и продаются только у Минфина по фиксированной цене через уполномоченных брокеров: СберБанк, ВТБ, ПСБ и Почта Банк (последний — в качестве агента ВТБ).

2. Доходность ОФЗ-н выше аналогичных по сроку ОФЗ-ПД.

3. Вы всегда можете погасить ОФЗ-н досрочно за цену покупки (но не выше номинала). То есть «просадка» рыночной цены, столь опасная для «просто» ОФЗ, вам не грозит. Это может быть важно для тех, кто верит в грядущий кризис.

4. ОФЗ-н нельзя покупать на ИИС.

2. Чем ОФЗ-н отличаются от вкладов в банках? Как выплачивают проценты?

Главное отличие — в способе выплаты процентов. Когда вы открываете вклад в банке, то в договоре фиксируются дата начала и дата окончания вклада. Также в договоре записан способ получения процентов: в конце срока или ежемесячно (ежеквартально) с капитализацией или с выплатой на текущий счет (на карту). Причем проценты выплачивают обычно либо в день открытия вклада, либо в первый/последний день месяца.

С ОФЗ-н дело обстоит немного иначе. Дата, когда они будут погашены (выплачена их номинальная стоимость — 1 000 рублей), и даты выплаты процентов записаны в условиях выпуска. Причем в указанную дату владельцу ОФЗ-н будет выплачена вся сумма «купона».

Итак, в определенную еще при выпуске ОФЗ-н дату каждый владелец облигации получает сумму, также определенную заранее — в условиях выпуска. Причем эта сумма не зависит от того, когда была куплена облигация. Главное, чтобы в день выплаты облигация принадлежала вам. Это было бы несправедливо, но при покупке облигации, кроме ее цены, нужно еще заплатить накопленный купонный доход (НКД).

3. Сколько стоит ОФЗ-н? Накопленный купонный доход

Когда вы покупаете облигацию (любую, не только ОФЗ-н), вы платите за нее: «чистую цену» накопленный купонный доход.

Чистая цена облигации рассчитывается как номинал (для ОФЗ-н — 1 000 рублей), умноженный на цену размещения в процентах. Цену размещения Минфин рассчитывает на неделю вперед и каждую пятницу публикует на своем сайте. Цена может быть как больше, так и меньше 100%. Она зависит от того, по какой цене торгуются на бирже «обычные» ОФЗ. Минфин не раскрывает формулу, по которой производится расчет цены, но понятно, что это средняя цена по ОФЗ с близким сроком погашения с некоторой премией для повышения привлекательности ОФЗ-н.

В день начала продаж выпуска ОФЗ-н НКД равен нулю. Каждый следующий день он увеличивается на сумму, равную купонному доходу, деленную на число дней купонного периода. Таким образом, в день выплаты купонного дохода (процентов) НКД становится равен купону, а после его выплаты НКД обнуляется.

Величина НКД рассчитывается и публикуется в той же таблице, что и цена размещения. Начиная с четвертого выпуска комиссия за покупку и продажу ОФЗ-н не взимается.

4. Какие есть выпуски ОФЗ-н?

На данный момент имеется пять выпусков ОФЗ-н: 53004, 53005, 53006, 53007 и 53008. Выпуски 53001, 53002 и 53003 уже погашены. С 2 августа 2021 года продается только восьмой выпуск ОФЗ-н. Остальные выпуски не продаются.

5. Как купить ОФЗ-н первый раз?

За один раз можно купить не менее десяти облигаций. Ограничение «сверху» тоже есть: один человек имеет право купить всего не более 15 тыс. облигаций одного выпуска.

Самый простой способ — прийти в один из банков-агентов с паспортом и деньгами и сказать, что вы хотите купить ОФЗ-н. Все остальное происходит без вашего участия, вам нужно только расписаться. Вам должны:

1. Открыть текущий или карточный счет (если у вас его еще нет).

2. Открыть брокерский счет, если у вас его еще нет. Автоматически в дополнение к нему откроется счет депо для хранения ценных бумаг. Если брокерский счет уже есть, заводить отдельные брокерские счета и счета депо для ОФЗ-н не надо (кроме ПСБ, где для ОФЗ-н открывают отдельный счет). При оформлении договора проследите, чтобы было указано, что проценты нужно выводить на банковский счет (текущий или карточный), а не на брокерский.

3. Если это СберБанк — выдать карту переменных кодов (потребуется для покупки ОФЗ-н по телефону). Если не дали — не страшно, в последнее время стало возможным подтверждение по СМС.

4. Принять деньги на текущий или карточный счет и перевести их на брокерский счет.

5. Принять заявку на покупку ОФЗ-н.

6. Если вы не подключены к «СберБанк Онлайн» (интернет-банк для ВТБ или ПСБ), это стоит сделать. Впрочем, не обязательно. Можно обойтись и без этого, но с интернет-банком удобнее.

На следующий день купленные ОФЗ-н появятся на вашем счете депо в интернет-банке.

К сожалению, ОФЗ-н пока еще остаются сравнительно мало распространенным продуктом, и далеко не во всех офисах банков-агентов хорошо разобрались с ними. Поэтому периодически появляются сообщения (например, здесь) о том, что сотрудники банков отказываются продавать ОФЗ-н под самыми невероятными предлогами. Якобы ОФЗ-н являются структурными продуктами, а потому продаются только квалифицированным инвесторам, якобы нужно покупать ОФЗ-н на бирже, якобы ОФЗ-н в настоящее время вообще не продаются и т. п.

Необходимо спокойно и уверенно объяснять этим горе-сотрудникам, что ОФЗ-н не являются структурными продуктами, они специально предназначены для продажи неквалифицированным инвесторам, что они не продаются на бирже, а только через банки-агенты («Сбер», ВТБ и ПСБ). Что ОФЗ-н продаются постоянно, без перерывов (возможны только перерывы в несколько дней, когда размещение одного выпуска закончилось, а следующего еще не началось, но это несколько дней в году). Наконец, нужно предложить связаться с более квалифицированными специалистами банка. Обычно помогает. В крайнем случае, если попались уж очень упертые «маринки», открывайте брокерский счет, заводите на него деньги, а потом покупайте ОФЗ-н дистанционным способом (см. ниже).

6. Можно ли открыть брокерский счет и счет депо без посещения банка?

В «СберБанк Онлайн» можно (выбрать «Прочее», «Брокерское обслуживание»). Только это происходит не мгновенно, обычно через день или два. Код договора и пароль придут в СМС.

В ВТБ, если вы являетесь клиентом банка и подключены к интернет-банку, можно открыть брокерский счет через «ВТБ Онлайн». Открывается в течение одного дня.

7. Как купить ОФЗ-н во второй и последующие разы?

Если у вас уже открыт брокерский счет, то покупать ОФЗ-н можно разными способами.

Самый простой — тот же, ногами в отделение с пачкой денег. Правда, теперь процедура будет намного короче и не займет много времени.

Можно покупать и дистанционно. Для этого нужно сначала перевести деньги на брокерский счет. Проще всего вначале завести деньги на текущий или карточный счет (через кассу, банкомат, терминал, межбанковским переводом или любым другим способом), а потом перевести деньги на брокерский счет (фондовый рынок) через интернет-банк. Можно и напрямую сделать перевод межбанком на брокерский счет, однако с этим иногда бывают проблемы.

В СберБанке можно купить ОФЗ-н с 10:00 по 17:00 по московскому времени в будние дни:

– позвонив по телефону 8 800 555-55-71, 8 800 333-77-76 или 7 495 967-91-81 (из-за рубежа);

– через приложение «СберБанк Инвестор» (через вкладку «Идеи»);

– через терминал QUIK (через WebQUIK нельзя).

В ВТБ можно покупать через личный кабинет инвестора (раздел «Торговля ОФЗ-Н»).

В ПСБ можно покупать ОФЗ-н через интернет-банк.

8. Что нужно делать, чтобы получить купонный доход и номинал после погашения? Сроки выплаты

Делать ничего не нужно. Если при заключении договора вы указали, что деньги должны выплачиваться на банковский счет (текущий или карточный), то они туда и упадут. Если не указали, они упадут на брокерский счет, откуда их придется выводить. Направление выплат всегда можно изменить. Для разных банков процедура вывода денег с брокерского на банковский счет может отличаться. Так, в СберБанке это делают звонком по телефону или через QUIK (WebQUIK). В ВТБ — через личный кабинет. В ПСБ — через интернет-банк.

Деньги на банковском счете появляются обычно либо на следующий день, либо через день после срока, указанного в документе «Параметры выпуска облигаций федерального займа для физических лиц» для соответствующего выпуска ОФЗ-н.

9. Порядок досрочного выкупа ОФЗ-н

Порядок досрочного выкупа облигаций определяет приказ Минфина России от 15 марта 2022 года № 38н (с изменениями и дополнениями от 30 апреля 2022 года), пункт 12.

Если вы погасили облигацию раньше 12 месяцев с момента покупки, то:

Цитата

То есть, проще говоря, вам вернут цену облигации (не выше номинала) плюс уплаченный при покупке НКД минус полученный купонный доход (если вы его успели получить).

Обратите внимание! Если вы успели получить купонный доход, то сумма выплаты уменьшается на полную величину купона, без учета удержанного налога. Так, купонный доход за первые полгода по ОФЗ-н 8-го выпуска составит 27,12 рубля. На руки вы получите на 13% меньше, то есть 23,59 рубля. Допустим, вы купили ОФЗ-н за 1 000 рублей (с учетом НКД). При досрочном погашении в первый после покупки год вам вернут 1 000 — 27,12 = 972,88 рубля (а не 1 000 — 23,59 = 976,41 рубля). При этом у вас образуется «излишне удержанный налог», вернуть который должен брокер, но только по итогам года. Обычно в январе следующего года.

Если 12 месяцев прошло, то выплачивается:

Цитата

То есть вам вернут цену покупки облигации без НКД (не выше номинала) и НКД с момента выплаты последнего купона до момента погашения. НКД, который вы заплатили при покупке, вы уже получили при выплате первого купона. Ранее полученный купонный доход останется у вас.

При досрочном погашении ОФЗ-н используется метод ФИФО (англ. FIFO: First In, First Out – «Первым пришел — первым ушел»). То есть в первую очередь уйдут из портфеля ранее купленные бумаги. (см. п.п. 3 п. 2 ст. 219.1 НК РФ).

10. Как продать (погасить досрочно) ОФЗ-н?

В СберБанке можно продать ОФЗ-н с 10:00 по 17:00 мск в будние дни:

– позвонив по телефону 8 800 555-55-71, 8 800 333-77-76 или 7 495 967-91-81 (из-за рубежа) (см. здесь);

– через терминал QUIK (через WebQUIK нельзя).

В ВТБ можно продать через личный кабинет инвестора (раздел «Торговля ОФЗ-Н»).

В ПСБ можно продать ОФЗ-н через интернет-банк.

11. Налогообложение ОФЗ-н

ОФЗ-н облагается налогами на доход физических лиц (НДФЛ) по тем же правилам, что и все прочие ОФЗ. А именно:

– с купона берется НДФЛ в размере 13%;

– при погашении с разницы между ценой покупки (включая НКД) и номиналом (то есть ценой погашения) берется НДФЛ в размере 13%.

Поскольку формально ОФЗ-н не являются вкладом, на них не распространяется положение о вычете из налоговой базы произведения миллиона рублей на ключевую ставку ЦБ. Также на налог по доходам от ОФЗ-н не распространяется инвестиционный, социальный и имущественный налоговый вычет, так как доходы по ним не относятся к основной налоговой базе.

12. Как рассчитать доходность ОФЗ-н

Мне часто задают вопрос, как доходность ОФЗ-н может быть 10,04% (на 3 декабря 2021 года), если средняя доходность по купонам всего 7,23%?

Во-первых, не следует забывать, что на начало декабря 2021 года ОФЗ-н торгуются с большим дисконтом. Так, на 3 декабря 2021 года цена ОФЗ-н 8-го выпуска составляет 94,364%. То есть за облигацию вы заплатите 943,64 рубля плюс 16,85 рубля НКД (который вернется с первым купоном). А при погашении за каждую облигацию вы получите номинал, то есть 1 000 рублей. Эта разница увеличивает доходность ОФЗ-н примерно на 2,2%.

Во-вторых, давайте разберемся, что за доходность показывают в таблице Минфина. Там приводится «доходность к погашению» (YTM) — величина, общепринятая для сравнения инвестиционных инструментов с разными способами получения дохода. В Сети можно найти массу материалов про то, что это такое и как она рассчитывается. К сожалению, изложено это, как правило, языком, простым смертным недоступным.

Наиболее понятным, на мой взгляд (но далеко не единственным) определением можно считать такое: YTM — равна номинальной ставке вклада с ежегодной капитализацией процентов, который за тот же срок дает такую же доходность, как тот инструмент, который мы сравниваем (в нашем случае — ОФЗ-н). Если вы пользуетесь таблицей вкладов с максимальными процентами в рублях, то значение YTM там указано для каждого вклада — это среднее из трех чисел в скобках.

Если вы хотите разобраться, как рассчитывается YTM, то в моей таблице для расчета YTM приведено два метода расчета: через реинвестирование купонного дохода (в верхней части таблицы) и через дисконтирование — при помощи функции ЧИСТВНДОХ. Первый метод достаточно прост, и разобраться в нем не составит труда, если вы элементарно знакомы с таблицами Excel.

Мнение автора может не совпадать с мнением редакции