Инвестиции в совместную деятельность

(МСФО 31 «Финансовая отчетность об участии в совместной деятельности»)

МСФО 31 применяется для учета долей в совместных предприятиях, а также отражения активов, обязательств, доходов и расходов в финансовой отчетности предпринимателей и инвесторов, независимо от способов и форм осуществления деятельности совместных предприятий. Российским аналогом МСФО 31 является ПБУ 20/03 «Информация об участии в совместной деятельности».

Совместное предприятие (СП) — это хозяйственная деятельность, осуществляемая двумя или более сторонами (участниками) по договору при условии совместного контроля над ней. Наличие договора является принципиальным отличием совместных предприятий от дочерних и ассоциированных компаний.

Совместный контроль МСФО 31 практикует как контроль,, осуществляемый сторонами на договорной основе и предполагающий распределение полномочий по управлению финансовой и производственной политикой предприятия с целью получения от этого выгод.

Сторонами СП выступают участники (осуществляющие совместный контроль) и инвесторы (не осуществляющие совместный контроль).

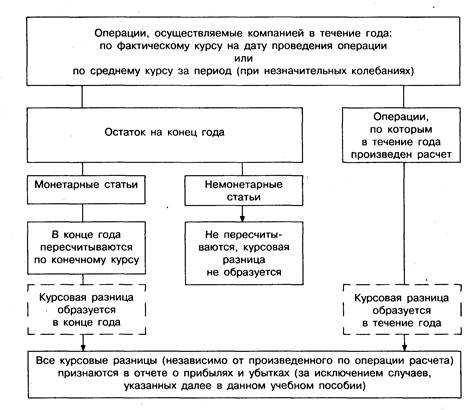

Типы СП представлены на рис. 4.1.

В договоре о совместной деятельности должны быть следующие разделы:

• вид деятельности;

• продолжительность действия;

• обязательства сторон по отчетности СП;

• назначение совета директоров (правления) или других органов управления; • права участников;

• взносы участников в капитал СП;

• порядок раздела продукции, доходов, расходов, результатов деятельности СП.

| Формы (основные типы) совместных предприятий | |||||||||

| ‘ | ‘ | 1 | |||||||

| Совместно контролируемая деятельность | Совместно контролируемые активы | Совместно контрол^иргем ье компании | |||||||

Рис. 4.1.Схема типов совместных предприятий

Совместно контролируемое предприятие ведет самостоятельную финансовую отчетность в общепринятом порядке- 8 учете каждого участника имущество, вложенное в СП, отражается как долгосрочная инвестиция. В сводной финансовой отчеттгги /частник СП отражает свою долю участия.

Подготовка отчетности о деятельности СП может овеществляться двумя методами:

• методом пропорциональной консолидации (пропорцисмал ьно-го сведения данных о доле участника), в соответствии с :кш>рым доля участника в активах, обязательствах, доходах и расмсдаэссо-вместно контролируемого предприятия комбинируется жтосгроч-но с аналогичными статьями либо показывается отдельньмми строками статей. Этот метод является основным;

• методом долевого участия, в соответствии с которым доля участника в СП первоначально учитывается по себестоимости, а затем корректируется на изменение принадлежащей умстнику части чистых активов СП; отчет о прибылях и убытках ораэшет долю участника в результатах операций СП.

Совместно контролируемая деятельность предполаогт, что каждый участник использует свои основные средства, ап&ы, несет затраты, припишет на себя обязательства. При эток несо-здается юридическое лицо или структура, отдельное от саших участников СП.

Деятельность СП может осуществляться персоналом участника СП параллельно с его основной деятельностью. Участии ксояме-стно контролируемой деятельности должен признавать в- (воей, а

также в консолидированной финансовой отчетности контролируемые им активы СП и возникшие обязательства, а также понесенные затраты и получаемые доходы. Каждый участник ведет учет всех операций в связи с деятельностью СП на отдельном счете. По окончании каждого отчетного периода составляется меморандум, содержащий расчет расходов и доходов СП, а затем полученная прибыль (или убыток) распределяется между участниками пропорционально их доле, зафиксированной в договоре о совместной деятельности. Примером СП такого типа является объединение экономических интересов ряда компаний, каждая из которых специализируется в производстве определенных узлов, агрегатов технически сложного продукта (корабля, самолета и т.п.).

Совместно контролируемые активы — это такой тип СП, при котором участники вместе контролируют (а иногда и вместе владеют) один или несколько активов, внесенных или приобретенных в интересах СП и предназначенных для достижения целей договора. Сформированные таким образом активы используются в целях получения выгод участниками СП. Каждый участник может получить часть продукции, произведенной с использованием активов, и то же время покрывает определенную (предусмотренную договором) часть расходов. Каждый участник контролирует свою часть будущих экономических выгод посредством своей доли в совместно контролируемом активе. При этом, как и в предыдущем случае, не требуется учреждения отдельного юридического лица.

Наглядным примером СП такого типа служит объединение экономических интересов компаний, добывающих одинаковый вид сырья (газа, нефти), которые группируются для транспортировки его потребителям посредством совместной эксплуатации трубопроводов или других проводящих коммуникаций. Каждый участник такого СП должен признавать и учитывать в собственной, а также в консолидированной финансовой отчетности свою часть:

• совместно контролируемых активов, классифицированных по их характеру;

• общих обязательств, возникших в связи с деятельностью СП;

• общих доходов СП;

• общих расходов СП,

• затраты, понесенные в связи с участием в СП, и обязательства, принятые от имени СП. Совместно контролируемые компании (СКК) — это тип СП, предполагающий создание самостоятельного юридического лица (корпорации, хозяйственного товарищества и т.п.), где каждый участник имеет свою долю капитала. Регламент деятельности такого корпоративного предприятия аналогичен регламенту деятельности любой другой компании. Отличие заключается в установлении совместного контроля его деятельности участниками, что фиксируется в договоре. СКК — компания, которая самостоятельно контролирует активы, внесенные участниками, принимает на себя обязательства, несет затраты, получает доходы от продажи продукции, заключает от своего имени договоры, привлекает финансирование и т.д. Каждый участник СКК имеет право на часть результатов ее деятельности (прибылей), а в отдельных случаях — на раздел продукции. СКК самостоятельно осуществляет учет и формирует финансовую отчетность на общих основаниях.

Участники СКК признают в своем учете и в отдельной отчетности вложенные средства (ресурсы) в качестве инвестиции в совместно контролируемую компанию.

Для формирования консолидированной отчетности участников СКК может использоваться основной и допустимый альтернативный подходы.

Основной подход позволяет выбрать один из двух вариантов метода пропорциональной консолидации. Это означает, что в балансе участника СКК отражается часть активов, которые он контролирует совместно, и часть обязательств, за которые он несет совместную ответственность. В консолидированный отчет о прибылях и убытках включается его доля в доходах и расходах СКК. Участник может:

1) объединить свою долю активов, обязательств, дохода, расхода СКК с аналогичными статьями своей консолидированной отчетности построчно (например, объединить свою часть основных средств СКК с консолидированными основными средствами группы);

2) включить в консолидированную финансовую отчетность отдельные статьи, отражающие его часть активов, обязательств, дохода, расхода СКК.

Допустимый альтернативный подход предполагает учет по методу долевого участия. В консолидированной финансовой отчетности участника должна быть отражена его доля в СКК.

Исключения из основного и допустимого альтернативного подходов состоят в том, что участник должен учитывать как ин-

вестиции долю в СКК, которая приобретается с целью последующей продажи в ближайшее время, либо долю, которая действует в условиях долгосрочных ограничений, существенно затрудняющих перевод средств участнику.

Пример.Компания «Август» владеет 80% акций компании «Луч» и 40% акций компании «Ритм», причем последняя является совместно контролируемой компанией. Компания «Август» приобрела акции компании «Луч» много лет назад, когда нераспределенная прибыль компании «Луч» составляла 520 тыс. долл. Акции компании «Ритм» были приобретены два года назад, когда нераспределенная прибыль компании «Ритм» составляла 400 тыс. долл. Деловая репутация (гудвилл) подлежит списанию в течение 5 лет. Несамортизированная деловая репутация (гудвилл) на отчетную дату (после списания за год) составила 72 тыс. долл. Требуется составить консолидированный баланс компании «Август» на 31.12.04 г., включающий долю в компании «Ритм» по методу пропорциональной консолидации, используя балансовые данные всех трех компаний на 31.12.04 г.

§

| № п/п | Операция | Баланс и отчет о прибылях и убытках | |

| материнской компании «Вест» | дочерней компании «Крю» | ||

| Покупка 100% акций компании «Крю» за 10 млн долл. | инвестиции в активе 10 млн долл. | нет изменений | |

| «Вест» продает товар «Крю» на 50 млн долл. и получает прибыль 1 млн долл. | доход 50 млн долл., расход 49 млн долл., т.е. прибыль 1 млн долл. | актив 50 млн долл. | |

| «Крю» выплачивает «Вест» дивиденды 1 млн долл. | прибыль 1 млн долл. | прибыль (-1) млн долл. | |

| «Вест» предоставляет заем «Крю» 5 млн долл. | финансовый актив 5 млн долл. | обязательство • 5 млн долл. |

Комментарии к операциям консолидации.

1. Актив стоимостью 10 млн долл. в бухгалтерском балансе материнской компании исключается. Акггивы и обязательства материнской и дочерней компаний складываются построчно, за исключением акционерного капитала дочерней компании.

2. Полученная прибыль от операцши внутри группы (1 млн долл.) исключается. Прибыль материнской компании уменьшается на 1 млн долл., на ту же сумму уменьшаются расходы и активы дочерней компании. Получение прибыли возможно только от операций со сторонними организациями, а не от операций внутри группы.

3. Доход, полученный материнской компанией в виде дивидендов, и расходы на выплату дивидендов дочерней компании взаимно исключаются.

4. Актив материнской и обязательство дочерней компаний равны, поэтому в консолидированной отчетности они взаимно исключаются.

Операции по приобретению дочернем компании отражаются в зависимости от способа возмещения стоимости приобретенных акций: посредством оплаты денежными средствами, проведения операций с акциями, долговыми обязательствами или путем сочетания нескольких способов.

Приобретение посредством оплаты денежными средствами

Пример.Приобретена дочерняя компания за 270 тыс. долл., чистые активы которой 270 тыс. долл. (570 тыс. долл. — совокупные активы; 300 тыс. долл. — обязательства).

Баланс материнской компании

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. | ||

| до приобретения | после приобретения | до приобретения | после приобретения | ||

| Денежные средства | Кредиторская задолженность | ||||

| Дебиторская задолженность | Начисления | ||||

| Инвестиции | 200 270 | Акционерный капитал | |||

| Основные средства | |||||

| Итого совокупные активы | Итого совокупные пассивы |

Баланс дочерней компании

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | Акционерный капитал | ||

| Инвестиции | |||

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

Баланс группы компаний

Расчет статей консолидированного баланса. В балансе материнской компании инвестиции в дочернюю компанию взаимно исключаются вместе со статьей «Акционерный капитал» в балансе дочерней компании. Остальные активы и пассивы двух компаний консолидируются (тыс. долл.):

Денежные средства: 30 20 = 50

Дебиторская задолженность: 1000 400 = 1400

Основные средства: 100 50 = 150

Инвестиции: 200 100 = 300

Кредиторская задолженность: 800 300 = 1100.

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | Начисления | ||

| Инвестиции | Акционерный капитал | ||

| Основные средства | |||

| Итого совокупные активы | Итого’ совокупные пассивы |

Приобретение в обмен на акции

Возможна ситуация, когда акции материнской компании эмитируются для акционеров дочерней компании в обмен на их акции в дочерней компании. Чтобы получить ответ на вопрос, как изменится бухгалтерский баланс группы компаний, если вместо оплаты денежными средствами материнская компания дополнительно эмитирует определенное количество акций для покупки дочерней компании, обратимся к примеру.Пример.Приобретена дочерняя компания за 270 тыс. долл., чистые активы которой 270 тыс. долл. (570 тыс. долл. — совокупные активы; 300 тыс. долл. — обязательства (данные взяты из предыдущего примера 1).

Бухгалтерский баланс группы компаний (после приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | Начисления | ||

| Инвестиции | Акционерный капитал | ||

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

Денежные средства: 300 20 = 320

Инвестиции: 200 100 = 300

Акционерный капитал: 500 270 = 770 (270 новых акций).

Бухгалтерский баланс группы компаний отличается от баланса, приведенного в предыдущем примере 1, только тем, что у группы на 270 акций больше и на 270 тыс. долл. больше денежных средств.

Иногда приобретение компаний сопровождается появлением гудвилла. Гудвилл — это превышение величины инвестиции материнской компании в дочернюю компанию над стоимостью чистых активов дочерней компании, возникающее при покупке ее активов материнской компанией. Например, если стоимость чистых активов дочерней компании составляет 500 тыс. долл., а материнская компания при приобретении заплатила 600 тыс. долл., то разница — 100 тыс. долл. представляет собой затраты по получению контроля и определяется как гудвилл.

Примеротражения операций по приобретению дочерней компании с возникновением гудвилла.

Бухгалтерский баланс материнской компании (до приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | Акционерный капитал | ||

| Инвестиции | |||

| Основные средства | |||

| Итого собокупные активь! | Итого совокупные пассивы |

Бухгалтерский баланс дочерней компании (до приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | Акционерный капитал | ||

| Инвестиции | |||

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

Дочерняя компания приобретена за 300 тыс. долл. (оплата произведена денежными средствами).

Бухгалтерский баланс материнской компании (после приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива . | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | Акционерный капитал | ||

| Инвестиции | |||

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

Денежные средства: 300 – 300 = О Инвестиции: 200 300 = 500.

На этом этапе инвестиции включают в себя инвестиции в дочернюю компанию в сумме 300 тыс. долл.

Бухгалтерский баланс группы

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | Акционерный капитал | ||

| Инвестиции | |||

| Основные средства | |||

| Гудвилл’ | |||

| Итого совокупные активы | Итого совокупные пассивы 1900 |

Денежные средства: 0 20 = 20 Запасы: 1000 400 = 1400 Инвестиции: 500 – 300 100 = 300Основные средства: 100 50 = 150

Гудвилл (денежные средства – чистые активы): 300 – 270 = 30 Кредиторская задолженность: 1100 300 = 1400. Затраты на получение контроля (стоимость покупки минус стоимость активов) признается в качестве гудвилла.

| Расчет показателей по группе компаний | Материнская компания | Дочерняя компания | Корректировки | Консолидированная отчетность | ||||

| Дт | Кт | Дт | Кт | Дт | Кт | Дт | Кт | |

| Денежные средства | ||||||||

| Запасы | J400 | |||||||

| Инвестиции | ||||||||

| Инвестиции в дочернюю компанию | ||||||||

| Гудвилл | ||||||||

| Основные средства | ||||||||

| Промежуточный счет | ||||||||

| Кредиторская задолженность | ||||||||

| Акционерный капитал | ||||||||

| ИТОГО |

Гудвилл может быть:

• положительным, если цена покупки дочерней компании превышает стоимость ее активов;

• отрицательным, если цена покупки дочерней компании ниже стоимости ее активов (образуется крайне редко).

В соответствии с требованием отражения активов в финансовой отчетности по справедливой стоимости любое устойчивое ее снижение должно быть немедленно учтено и отражено в отчете о прибылях и убытках. В отношении гудвилла это требование также должно удовлетворяться. Отрицательный гудвилл, возникший в результате приобретения дочерней компании, должен быть сразу признан в составе доходов в отчете о прибылях и убытках.

В консолидированной отчетности должна отражаться доля меньшинства. Доля меньшинства представляет собой часть чистых активов дочерней компании, которыми материнская компания не владеет прямо или косвенно. Например, если материнская компания покупает только 60% голосующих акций дочерней компании, то 40% не принадлежит материнской компании. Это и есть

часть чистых активов дочерней компании, представляющая долю меньшинства.

В консолидированном бухгалтерском балансе и в отчете о прибылях и убытках доля меньшинства должна быть представлена отдельно от обязательств и акционерного капитала. Вместе с тем в отчете о прибылях и убытках доля меньшинства является составной частью чистого финансового результата (чистой прибыли или чистого убытка) дочерней компании, приходящегося на других акционеров, не представляющих участников группы.

Пример.Приобретение компании с оплатой денежными средствами и отражение доли меньшинства.

§

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | Начисления | ||

| Инвестиции | Акционерный капитал | ||

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

Бухгалтерский баланс дочерней компании (до приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность . | ||

| Запасы | Акционерный капитал | ||

| Инвестиции | |||

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

Материнская компания приобрела 2/3 акционерного капитала дочерней компании за 180 тыс. долл., оплата производится денежными средствами.

Бухгалтерский баланс материнской компании (после приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | |||

| Инвестиции | Начисления | ||

| Инвестиции в дочернюю компанию | Акционерный капитал | ||

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

Бухгалтерский баланс группы

| Статьи актива | Сумма, тыс. долл. | Статьи пассив! . | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | 140О | Начисления | |

| Инвестиции | ЗОО | .Доля меньшинства | |

| Основные средства | 15О | Акционерный капита | |

| Итого совокупные активы | Итого совокупные па;сивы |

Запасы: 1000 400 = 14OD Инвестиции: 380 – 180 1 ОО = ЗОО Основные средства: 100 50 = 15<0 Кредиторская задолженность: 8ОО 300 =1100 Стоимость чистых активов: 270 Доля меньшинства: 1/3 х 270 = 90>.

Пример.Приобретение ко гч/шанми о оплатой денежной средствами, доля меньшинства и гудвмлл.

Бухгалтерский баланс материнской компании (до п§риоб|эет-ения)

| Статьи актива | Сумм-а, тыс. до>лл. | Статьи пассив! | Сумма, тыс. долл. |

| Денежные средства | ЗОО | Кредиторская =зад, олженность | |

| Запасы | 100О» | •Начисления | |

| Инвестиции | •Акционерный капита/ | ||

| Основные средства | |||

| Итого совокупные активы | 160Q | Итого совокупные пасивы |

Бухгалтерский балам с дочерней компани (до пр>иобр»ет«ения)

| Статьи актива | Сумма, тыс. до .л л. | Статьи пассивг | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолже нность | ||

| Запасы | Акционерный капитал | ||

| Инвестиции | |||

| Основные средства | |||

| Итого совокупные активы | Мтаго совокупные пасивы |

Материнская компания приобрела 2/3 акционерного капитала за 300 тыс. долл., оплата произведена денежными средствами. Поскольку чистая балансовая стоимость акций составляет 180 тыс. долл. (2/3 от 270 тыс. долл.), затраты на получение контроля равны 120 тыс. долл. В консолидированной финансовой отчетности это будет отражено как гудвилл.

Бухгалтерский баланс материнской компании (после приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | Начисления | ||

| Инвестиции | 200 300 | Акционерный капитал | |

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

Бухгалтерский баланс группы

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | Начисления | ||

| Инвестиции | Доля меньшинства | ||

| Основные средства | Акционерный капитал | ||

| Гудвилл | |||

| Итого совокупные активы | Итого совокупные пассивы |

Денежные средства: 0 20 = 20 Запасы: 1000 400 = 1400 Инвестиции: 380 – 180 100 = 300 Основные средства: 100 50 = 150 Гудвилл: 300 – 180 = 120

Кредиторская задолженность: 800 300 = 1100 Доля меньшинства = Стоимость активов: 270 Доля меньшинства: 1/3 х 270 = 90.

В предыдущих примерах под акционерным капиталом дочерней компании понималась величина (270 тыс. долл.), состоящая из:

• выпущенного акционерного капитала — 100 тыс. долл.;

• нераспределенной прибыли — 120 тыс. долл.;

• прочих резервов — 50 тыс. долл. Резервы, образованные за счет чистой прибыли компании, принадлежат владельцам обыкновенных акций. Доля меньшинства состоит из акционерного капитала и резервов. Прочим резервом считается любой резерв, кроме нераспределенной прибыли. Он включает в себя установленный законом резерв, резерв переоценки капитала и резерв, предложенный членами исполнительного органа.

Пример.В вышеприведенной ситуации доля меньшинства в сумме 90 тыс. долл. состоит из акционерного капитала (33 тыс. долл.), нераспределенной прибыли (40 тыс. долл.) и прочих резервов (17 тыс. долл.).

Бухгалтерский баланс материнской компании (до приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | Начисления | ||

| Инвестиции | Акционерный капитал | ||

| Основные средства | Нераспределенная прибыль | ||

| Прочие резервы | |||

| Итого совокупные активы | Итого совокупные пассивы |

Бухгалтерский баланс дочерней компании (до приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | |||

| Инвестиции | Выпущенный акционерный капитал | ||

| Основные средства | Нераспределенная прибыль | ||

| Гудвилл | |||

| Итого совокупные активы | Итого совокупные пассивы |

Этап 1. Приобретение дочерней компании,.

Материнская компания приобрела 2/3 акционерного капитала дочерней компании за 360 тыс. долл. Оплата произведена денежными средствами. Нераспределенная прибыль на дату приобретения называется «Прибыль до приобретения». В консолидированной финансовой отчетности эти показатели объединены с акционерным капиталом и взаимоисключены путем сопоставления с показателем инвестиций в дочернюю компанию.

Бухгалтерский баланс материнской компании (после приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. | ||

| Денежные средства | Кредиторская задолженность | ||||

| Запасы | |||||

| Инвестиции | ‘ Начисления | ||||

| Инвестиции в дочернюю компанию | Акционерный капитал | ||||

| Основные средства | Нераспределенная прибыль | ||||

| Прочие резервы | |||||

| Итого совокупные активы | Итого совокупные пассивы | ||||

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. | ||

| Денежные средства | Кредиторская задолженность | ||||

| Запасы | |||||

| Инвестиции | Выпущенный акционерный капитал | ||||

| Основные средства | Нераспределенная прибыль | ||||

| Прочие резервы | |||||

| Итого совокупные активы | Итого совокупные пассивы | ||||

Бухгалтерский баланс группы

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. | |

| Денежные средства | Кредиторская задолженность | |||

| Запасы | Начисления | |||

| Инвестиции | Доля мелких акционеров , | |||

| Основные средства | Акционерный капитал | |||

| Нераспределенная прибыль | ||||

| Прочие резервы | ||||

| Гудвилл | ||||

| Итого совокупные активы | Итого совокупные пассивы |

Запасы: 1000 400 = 1400 Инвестиции: 200 100 = 300 Основные средства: 100 50 = 150 Гудвилл: 360 – 2/3 (100 120 50) = 180 Кредиторская задолженность: 860 300 =1160 Доля меньшинства: 1/3-от (100 120 50) = 90 Нераспределенная прибыль: 150 (только материнская компания) Прочие резервы: 50 (только материнская компания).

Этап 2. Консолидация отчетности после приобретения дочерней компании.

После приобретения материнская компания получила прибыль 500 тыс. долл.; прибыль дочерней компании составляет 400 тыс. долл., из которой 100 тыс. долл. направлено на создание прочих резервов, а 300 тыс. долл. сохранено в качестве нераспределенной прибыли. Прибыль, начисленная после приобретения, называется «Прибыль после приобретения». В рассматриваемом примере этот показатель составляет 400 тыс. долл.

Бухгалтерский баланс материнской компании (после приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | |||

| Инвестиции | Начисления | ||

| Инвестиции в дочернюю компанию | Акционерный капитал | ||

| Основные средства | Нераспределенная прибыль | ||

| Прочие резервы | |||

| Итого совокупные активы | Итого совокупные пассивы |

Бухгалтерский баланс дочерней компании (после приобретения) •

| Статьи актива | Сумма, тыс. Долл. | Статьи пассива | Сумма, тыс. долл. | ||||

| Денежные средства | Кредиторская задолженность | ||||||

| Запасы | |||||||

| Инвестиции | Выпущенный акционерный капитал | ||||||

| Основные средства | Нераспределенная прибыль | ||||||

| Прочие резервы | |||||||

| Итого совокупные активы | Итого совокупные пассивы | ||||||

| Прибыль до приобретения | Прибыль после приобретения | Итого | |||||

| Нераспределенная прибыль | |||||||

| Прочие резервы | |||||||

Бухгалтерский баланс группы

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | Начисления | ||

| Инвестиции | Доля меньшинства | ||

| Основные средства | Акционерный капитал | ||

| Нераспределенная прибыль | 850 • | ||

| Гудвилл | Прочие резервы | ||

| Итого совокупные активы | Итого совокупные пассивы |

Денежные средства: 100 220 = 320 Запасы: 1400 500 = 1900 Инвестиции: 200 100 = 300 Основные средства: 100 50 = 150 Гудвилл: 360 – 2/3 (100 120 50) = 180 Кредиторская задолженность: 860 200 = 1060 Доля меньшинства: 1/3 (100 420 150) = 223 Нераспределенная прибыль: 650 2/3 (300) = 850 (только прибыль дочерней компании после приобретения) Прочие резервы: 50 2/3 (100) = 117 (только резервы дочерней компании после приобретения). Далее приведены расчеты и пояснения к рассмотренным ситуациям.

§

| Расчет показателей группы компаний | Материнская компания | Дочерняя компания | Корректировки | Бухгалтерский баланс группы | ||||

| Дт | Кт | Дт | Кт | Дт | Кт | Дт | Кт | |

| Актив | ||||||||

| Денежные средства | 220. | |||||||

| Запасы | ||||||||

| Инвестиции | ||||||||

| Инвестиции в дочернюю компанию | ||||||||

| Гудвилл ‘ | ||||||||

| Основные средства | ||||||||

| Промежуточный счет | ||||||||

| Пассив | ||||||||

| Кредиторская задолженность | ||||||||

| Начисления | ||||||||

| Доля меньшинства | ||||||||

| Акционерный капитал | ||||||||

| Нераспределенная прибыль | ||||||||

| Доля прибыли дочерней компании (после приобретения) | ||||||||

| Прочие резервы | ||||||||

| ИТОГО |

Корректировки, подлежащие выполнению, выглядят следующим образом:

тыс. долл.

| 1. | Дт Гудвилл | |||

| Дт Промежуточный счет | ||||

| Кт Инвестиции в дочернюю компанию | ||||

| 2. | Дт Акционерный капитал дочерней компании Кт Промежуточный счет Кт Доля меньшинства Кт Прибыль после приобретения дочерней компании | 670 180 223 | ||

| 3. | Дт Прибыль после приобретения дочерней компании Кт Общий резерв | 67 67 | ||

Ниже представлен порядок расчета показателей финансовой отчетности.

Акционерный капитал и резервы дочерней компании: 670 тыс. долл.

Доля материнской компании до приобретения: 2/3 от 270 тыс. долл. = 180 тыс. долл.

Доля меньшинства: 1/3 от 670 тыс. долл. = 223 тыс. долл.;

Доля материнской компании после приобретения: 2/3 от 670 тыс. долл. минус 180 тыс. долл. до приобретения = 267 тыс. долл.

Итого: 670 тыс. долл.

Промежуточный счет позволяет количественно увязать изменения, вносимые в показатели финансовой отчетности материнской и дочерней компаний при их консолидации. Равенство оборотов по дебету и кредиту промежуточного счета (в вышеприведенном примере: 180 = 180) свидетельствует о математически правильном исключении внутригруп-повых оборотов по операциям между компаниями группы.

Объединение компаний

Все сделки по объединению бизнеса в соответствии с МСФО 3 должны учитываться по «методу покупки».

МСФО 3 требует первоначальной оценки покупателем идентифицируемых активов, обязательств и условных обязательств приобретаемой компании по справедливой стоимости на дату приобретения. Любая доля меньшинства в приобретаемой компании является долей чистой справедливой стоимости, принадлежащей меньшинству.

Гудвилл (после первоначального признания) оценивается по себестоимости за минусом накопленных убытков от обесценения. Следовательно, гудвилл не амортизируется, вместо этого ежегодно (или чаще) проводятся тесты на его обесценение. Согласно МСФО 3 отрицательный гудвилл должен незамедлительно признаваться в качестве дохода в отчете о прибылях и убытках покупателя.

МСФО 3 не рассматривает объединение компаний, которые образуют совместную компанию; находятся под общим контролем, а также объединение, в процессе которого сливаются две и более компании на взаимных началах; отдельные компании формально объединяются в одну отчитывающуюся компанию без приобретения одной компанией долей участия в капитале другой компании.

Раскрытие информации

Покупатель должен раскрыть информацию, позволяющую пользователям отчетности оценить характер и финансовый эффект объединения компаний:

• в финансовой отчетности рассматриваемого периода;

• после отчетной даты, но до утверждения публикации финансовой отчетности.

Рекомендуется раскрыть следующую информацию по каждому объединению компаний данного отчетного периода:

• название и описание компаний, участвующих в объединении;

• дата приобретения;

• процент приобретенных голосующих акций;

• затраты, связанные с объединением, их составные элементы, включая затраты, напрямую связанные с объединением.

При выпуске акций (или утверждении их к выпуску), связанном с операцией приобретения компании, раскрытию подлежит; информация:

• о количестве выпущенных акций (или акций, утвержденных; к выпуску);

• об их справедливой стоимости.

Если на дату обмена не существует рыночной стоимости акций, должны раскрываться основания для определения их спра-| ведливой стоимости.

Если такая стоимость существует, но не применяется в качестве основы определения стоимости объединения компаний, этот факт должен быть раскрыт, как и:

• причины, по которым рыночная стоимость не была использована для оценки акций;

• метод учета, используемый для определения стоимости акций;

• общая сумма разницы между стоимостью акций, использованных при осуществлении объединения, и их рыночной стоимостью.

Если такое раскрытие информации невозможно, этот факт констатируется в отчетности с объяснением причин.

Информация должна раскрываться в совокупности для объединений компаний, возникших в течение отчетного периода, которые по отдельности являются несущественными.

Если в начале учета объединения подход к отражению объединения компаний (возникшего в течение отчетного периода) был лишь предварительно определен, этот факт должен быть раскрыт вместе с объяснением причины необходимости дальнейшей корректировки (например, когда стоимостная оценка активов приобретаемой компании подлежит последующей корректировке у компании-покупателя с учетом их справедливой стоимости).

Покупатель должен раскрывать следующую информацию, если только такое раскрытие не считается нецелесообразным:

• выручку объединенной компании за отчетный период, как если бы датой покупки для всех объединений компаний (осуществленных за период) было начало этого отчетного периода;

• прибыль объединенной компании за отчетный период, как если бы датой покупки для всех объединений компаний (осуществленных за период) было начало этого отчетного периода.

Если раскрытие вышеуказанной информации считается нецелесообразным, этот факт также должен быть раскрыт вместе с объяснением причин нецелесообразности раскрытия.

Покупатель должен раскрывать информацию по каждому объединению компаний, осуществленному после отчетной даты, но до публикации финансовой отчетности, если только такое раскрытие не считается нецелесообразным.

Подлежат раскрытию сведения, помогающие пользователям финансовой отчетности оценить прибыль (убыток), влияние на результаты отчетного периода исправлений ошибок и других корректировок, признанных в текущем периоде и связанных с объединениями компаний, осуществленными в текущем или предыдущих отчетных периодах. В этой связи отражается следующая информация: 1) сумма прибыли (убытка), признанная в текущем отчетном периоде, которая:

а) относится к идентифицируемым приобретенным активам (или принятым обязательствам, или условным обязательствам) при объединении компаний, осуществленном в текущем или предыдущем отчетном периоде;

б) имеет такой размер, характер или влияние, что раскрытие информации необходимо для адекватного понимания финансового положения и результатов деятельности объединенной компании;

2) суммы корректировок отчетного периода, которые были произведены в отношении стоимостной оценки активов и обязательств приобретенной компании в текущем периоде, и их объяснение.

Компания должна раскрыть информацию, помогающую пользователям финансовой отчетности оценить изменения балансовой стоимости гудвилла в течение периода, а также представить сверку балансовой стоимости гудвилла на начало и конец периода, показывающую отдельно:

• валовую стоимость и накопленные убытки от обесценения на начало периода;

• дополнительный гудвилл, признанный в отчетном периоде (кроме гудвилла, включенного в группу планируемых к продаже компаний (видов деятельности), инвестиции в которые отвечают определению «финансовых активов, удерживаемых для продажи» при их покупке в соответствии с МСФО 5);

• корректировки, возникающие в течение отчетного периода в результате последующего признания отложенных налоговых активов;

• убытки от обесценения, учитываемые в течение отчетного периода в соответствии с МСФО 36;

• чистую курсовую разницу, возникшую в течение отчетного периода в соответствии с МСФО 21;

• другие изменения в балансовой стоимости в течение отчетного периода;

• валовую стоимость и накопленные на конец отчетного периода убытки от обесценения.

Кроме того, компания раскрывает информацию о возмещаемой сумме и обесценении гудвилла.

§

Когда материнская компания проводит торговую операцию с дочерней компанией, в бухгалтерском балансе материнской компании отражается соответствующий актив (обязательство) и точно такая же, но противоположная по значению величина актива (обязательства) отражается в бухгалтерском балансе дочерней компании. При консолидации эти величины всегда взаимно исключаются.

Пример.Материнская компания приобрела 100% активов дочерней за 270 тыс. долл. путем оплаты денежными средствами. Затем материнская компания предоставила дочерней компании заем на сумму 100 тыс. долл.

Бухгалтерский баланс материнской компании (до приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | Начисления | ||

| Инвестиции | Акционерный капитал | ||

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

Бухгалтерский баланс дочерней компании (до приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | Акционерный капитал | ||

| Инвестиции | |||

| “Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

Бухгалтерский баланс материнской компании (после приобретения и предоставления займа)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | |||

| Инвестиции | Начисления | ||

| Инвестиции в дочернюю компанию | Акционерный капитал | ||

| Основные средства | |||

| Заем дочерней компании | |||

| Итого совокупные активы | Итого совокупные пассивы |

Примечание. Денежные средства: 400 – 270 – 100 = 30.

Бухгалтерский баланс дочерней компании (после приобретения и предоставления займа)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | |||

| Инвестиции | Заем, предоставленный материнской компанией | ||

| Основные средства | Акционерный капитал | ||

| Итого совокупные активы | Итого совокупные пассивы |

Примечание. Денежные средства: 20 100 = 120.

Актив в бухгалтерском балансе материнской компании равен по сумме, но противоположен по значению обязательству в бухгалтерском балансе дочерней компании.

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | Начисления | ||

| Инвестиции | Акционерный капитал | ||

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

Денежные средства: 30 120 = 150 Инвестиции: (200 270 – 270) 100 = 300 При консолидации заем был исключен.

Все операции между материнской и дочерней компаниями отражаются на счете дочерней компании в бухгалтерском балансе материнской компании и на счете материнской компании в бухгалтерском балансе дочерней. Эти счета всегда равны по величине и взаимоисключаются при консолидации.

Пример.Дочерняя компания на 100% принадлежит материнской, стоимость ее чистых активов составляет 270 тыс. долл. Материнская компания приобретает у дочерней компании ценные бумаги за 100 тыс. долл. Дочерней компанией они ранее были приобретены за 90 тыс’ долл. На дату подготовки бухгалтерского баланса между компаниями не было произведено расчетов в денежной форме по этой операции. Дочерняя компания отразила в отчетности 100 тыс. долл. к поступлению от материнской компании и прибыль в сумме 10 тыс. долл. от продажи ценных бумаг.

Бухгалтерский баланс материнской компании (до приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | |||

| Инвестиции | Начисления | ||

| Инвестиции в дочернюю компанию | Акционерный капитал | ||

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

Бухгалтерский баланс дочерней компании (до приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | Акционерный капитал | ||

| Инвестиции | |||

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

Бухгалтерский баланс дочерней компании (после приобретения ценных бумаг)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | Акционерный капитал | ||

| Инвестиции | Прибыль | ||

| Счет материнской компании | |||

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

Дт Материнская компания — 100 тыс. долл.; • Кт Прибыль — 10 тыс. долл.;

Кт Инвестиции — 90 тыс. долл.

В бухгалтерском балансе материнской компании отражено увеличение по статье «Инвестиции» в сумме 100 тыс. долл. и 100 тыс. долл. долга дочерней компании.

Бухгалтерский баланс материнской компании (после приобретения ценных бумаг)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | |||

| Инвестиции | Начисления | ||

| Инвестиции в дочернюю компанию | Счет дочерней компании | ||

| Основные средства | Акционерный капитал | ||

| Итого совокупные активы | Итого совокупные пассивы |

Инвестиции: 200 100 = 300.

В контексте группы компаний данная прибыль является нереализованной.

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | Начисления | ||

| Инвестиции | Акционерный капитал | ||

| Основные средства | |||

| Итого совокупные’активы | Итого совокупные пассивы |

Инвестиции: 300 – 10 10 = 300.

Отражение операций в финансовой отчетности

| Расчет показателей группы | Материнская компания | Дочерняя компания | Корректировки | Итого | ||||

| Дт | Кт | Дт | Кт | Дт | Кт | Дт | Кт | |

| Актив | ||||||||

| Денежные средства | ||||||||

| Дебиторская задолженность | ||||||||

| Инвестиции | ||||||||

| Инвестиции в дочернюю компанию | ||||||||

| Продажи внутри группы | ||||||||

| Основные средства | ||||||||

| Пассив | ||||||||

| Кредиторская задолженность | ||||||||

| Начисления | ||||||||

| Акционерный капитал | ||||||||

| ИТОГО |

При корректировке исключены инвестиции в дочернюю компанию и прибыль в размере 10 тыс. долл., появившиеся в результате операции купли-продажи ценных бумаг внутри группы.

Следующий пример иллюстрирует порядок отражения выручки от продажи внутри группы.

Пример.Как и в предыдущем примере, материнская компания купила ценные бумаги своей дочерней компании за 100 тыс. долл. Ранее дочерняя компания заплатила за них 90 тыс. долл. Затем материнская компания продала данный пакет ценных бумаг другой компании, не входящей в группу, за 120 тыс. долл. Таким образом, прибыль группы по данной сделке составила: 120 – 90 = 30 тыс. долл. Этот результат отражается как прибыль при продаже вне группы компаний. 20 тыс. долл. из этой суммы относятся на счет материнской компании, а 10 тыс. долл. — на счет дочерней. В данном примере дочерняя компания на 100% принадлежит материнской и стоит 270 тыс. долл. Ниже представлены бухгалтерские балансы после приобретения дочерней компании и приобретения ценных бумаг внутри группы компаний и до продажи вне группы.

Бухгалтерский баланс материнской компании

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | 30 ‘ | Кредиторская задолженность | |

| Дебиторская задолженность | |||

| Инвестиции | Начисления | ||

| Инвестиции в дочернюю компанию | Счет дочерней компании | ||

| Основные средства | Акционерный капитал | ||

| Итого совокупные активы | Итого совокупные пассивы |

Бухгалтерский баланс дочерней компании

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | Акционерный капитал | ||

| Инвестиции | Прибыль | ||

| Счет материнской компании | |||

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

При продаже материнской компанией ценных бумаг третьей стороне за 120 тыс. долл. в отчетности отражается вся прибыль, так как ценные бумаги продаются вне группы. Даже если дочерняя компания принадлежит материнской компании частично, вся нереализованная прибыль исключается при консолидации.

§

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | |||

| Инвестиции | Начисления | ||

| Инвестиции в дочернюю компанию | Акционерный капитал | ||

| Основные средства | Нераспределенная прибыль | ||

| Итого совокупные активы | Итого совокупные пассивы |

Дочерняя компания выплатила дивиденды в объеме 30 тыс. долл. из прибыли до приобретения. Материнская компания владеет 60% активов дочерней компании. Материнская компания получает дивиденды в размере 18 тыс. долл. (60% от 30), выплачиваемые из прибыли до приобретения. При консолидации эти дивиденды учитываются как возврат материнской компании фактических затрат на приобретение доли в капитале дочерней компании. При этом выплата дивидендов не приводит к корректировкам при формировании консолидированного отчета о прибылях и убытках, поскольку речь идет о возмещении материнской компанией средств, потраченных ею на приобретение доли в дочерней компании. В то же время в бухгалтерском балансе материнской компании полученные средства отражаются как инвестиционный доход в составе прибыли. Таким образом, чистая инвестиционная стоимость дочерней компании снизится с 300 тыс. до 282 тыс. долл. (300 –18). Нераспределенная прибыль дочерней компании уменьшится с 30 тыс. долл. до нуля. Оставшиеся 12 тыс. долл. дивидендов будут выплачены как миноритарный процент и уменьшат значение доли меньшинства в консолидированном бухгалтерском балансе.

В случае выплаты дивидендов дочерней компанией из прибыли, полученной после ее приобретения, при формировании консолидированного отчета о прибылях и убытках будут взаимно исключены показатели инвестиционного дохода материнской компании и уменьшения чистой прибыли дочерней компании.

Бухгалтерский баланс дочерней компании (после выплаты дивидендов)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | |||

| Инвестиции | Акционерный капитал | ||

| Основные средства | Прибыль | ||

| Итого совокупные активы | Итого совокупные пассивы |

ерский баланс материнской компании С па«ле получения дивидендов)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженмос — ть | |||

| Инвестиции | Начисления | ||

| Инвестиции в дочершою компанию | Акционерный капитал | ||

| Основные средства | Нераспределенная прибыль | ||

| Итого совокупные актв/iet^i | Итого совокупные пассивы |

Консолидмфс^ванный бухгалтерский баланс группы

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженыос: — гь | Начисления | ||

| Инвестиции | Доля мелких акционеров | ||

| Основные средства | Акционерный капитал | ||

| Гудвилл | Нераспределенная прибыль | ||

| Итого совокупные актив мы | Итого совокупные пассивы |

Денежные ср«дезтаа: 118 20 = 138

Запасы: 100О 400 = 1400

Инвестиции: 20CDMOO = 300.

Гудвилл: Marespt—1нская компания внесла 300 тыс. долл. за 60% активов дочерней ком гании (60% от (270 30) = 180), таким образом, сумма гудвилла р»аввшчаЗОО – 180 = 120.

Кредиторская з задолженность 800 300 = 1100.

Доля меньшие не тва: 40% от 300 минус дивиденды (12) = 108.

Дочерняя когч/ш^эшя получила прибыль в размере 100 тыс. долл. (прибыль после npi—чсбретения), которая выплачена в виде дивидендов. Баланс матери некой компании не изменился с момента получения первых диви–/деш—щэв.

Бухгалтерский баланс материнской компании

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | |||

| Инвестиции | Начисления | ||

| Инвестиции в дочернюю компанию | Акционерный капитал | ||

| Основные средства | Нераспределенная прибыль | ||

| Итого совокупные активы | Итого совокупные пассивы |

Денежные средства (плюс дивиденды): 118 60% х (100) = 178 Нераспределенная прибыль: 118 60% х (100) = 178.

Бухгалтерский баланс дочерней компании (после второй выплаты дивидендов — без изменений: вся прибыль выплачивается в виде дивидендов)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | |||

| Инвестиции | Акционерный капитал | ||

| Основные средства | Прибыль | ||

| Итого совокупные активы | Итого совокупные пассивы |

Дивиденды в объеме 100 тыс. долл. после приобретения делятся согласно доле материнской компании (60 тыс. долл.) и доле миноритарных акционеров (40 тыс. долл.). Так как это выплата денежных средств, изменений в доле меньшинства в консолидированном балансе не происходит.

Консолидированный бухгалтерский баланс группы

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | 140Q | Начисления | |

| Инвестиции | Доля меньшинства | ||

| Основные средства | Акционерный капитал | ||

| Гудвилл | Нераспределенная прибыль | ||

| Итого совокупные активы | Итого совокупные пассивы |

Нераспределенная прибыль: 178 – 18 (дивиденды от прибыли до приобретения) = 160.

Вся прибыль после приобретения выплачивается в виде дивидендов (выплата денежными средсжвами).

Продажа активов внутри группы компаний

Любые прибыли или убытки от продаж активов другим компаниям группы должны быть скомпенсированы (элиминированы) при консолидации.

Пример.Материнская компания купила 100% активов дочерней компании за 270 тыс. долл. и продала основные средства дочерней компании (оплата произведена ^денежными средствами). Информация по основным средствам представлена ниже:

первоначальная стоимость: 20 тыс. долл.

остаточная стоимость на да~ту продажи: -5 тыс. долл.

продажная цена: 12 тыс. долл.

прибыль: 12-5 = 7 тыс. долл.

Бухгалтерский баланс материнской компании (до приобретения)

| Статьи актива | Сумма т тыс. дох* л. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | |||

| Инвестиции | Акционерный капитал | 500 . | |

| Основные средства | Начисления | ||

| Итого совокупные активы | Итого совокупные пассивы |

Бухгалтерский баланс дочерней компании (до приобретения)

| Статьи актива | Сумма т тыс. до.гвл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | Акционерный капитал | ||

| Инвестиции | |||

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы | ||

Бухгалтерский баланс материнской компании (после продажи активов и покупки дочерней компании)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | |||

| Инвестиции | Начисления | ||

| Инвестиции в дочернюю компанию | Акционерный капитал | ||

| Основные средства | Нераспределенная прибыль | ||

| Итого совокупные активы | Итого совокупные пассивы |

Денежные средства: 300 – 270 12 = 42 Основные средства: 100 – 5 = 95.

Бухгалтерский баланс дочерней компании (после приобретения активов)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | Акционерный капитал | ||

| Инвестиции | |||

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

Денежные средства: 20 – 12 = 8 Основные средства: 50 12 = 62.

Консолидированный бухгалтерский баланс группы

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Запасы | |||

| Инвестиции | Начисления | ||

| Основные средства | Акционерный капитал | ||

| Прибыль | |||

| Итого совокупные активы | Итого совокупные пассивы |

Денежные средства: 42 8 = 50 Запасы: 1000 400 = 1400 Инвестиции: (470 – 270) 100 = 300 Основные средства: 95 62 – 7 = 150 Кредиторская задолженность: 800 300 =1100 Акционерный капитал: (500 7 – 7) (270 – 270) = 500

§

Теоретически отчет о прибылях и убытках дочерней комгшш на 100% принадлежащей материнской компании, может быть б< изменений включен в отчет о прибылях и убытках материнскс компании для получения консолидированных показателей К практике существуют корректировки, позволяющие согласован показатели доходов, затрат, прибыли, дивидендов между комш ниями. Кроме того, нераспределенная прибыль должна разделял ся на прибыль до и после приобретения, аналогично ранее пр* веденным примерам.

Пример.Продажи / Приобретения — 600 тыс доля

П ‘ “—расходов на

Распределяемые расходы на финансовые услуги / стоимость финансовых услуг — 60 тыс. долл.

Влияние первой корректировки направлено на снижение величины продаж и себестоимости продаж. Величина распределяемых между материнской и дочерней компаниями расходов на продажу и расходов на финансовые услуги представляет собой полную сумму расходов всех компаний группы, которая, однако, оплачивается только одной из компаний (например, материнской компанией) Такие расходы в целях управления группой подлежат распределению между компаниями, несущими расходы. В то же время указанные расходы оплачиваемые одной из компаний группы, должны полностью учитываться в составе расходов группы. Исключение внутригрупповой прибыли, однако, возможно в том случае, когда такая прибыль формируется в результате возмещения компании-плательщику другими компаниями группы расходов сверх сумм, фактически уплаченных за эти компании.

Важно отметить, что расходы между компаниями группы следует распределять до расчета показателя доли меньшинства по дочерним компаниям, чтобы не допустить искажения показателя

Если дочерняя компания продается во время отчетного периода консолидированные отчеты должны включить консолидированные показатели только до даты выбытия.

тыс. долл.

| Показатели | Материнская компания | Дочерняя компания | Корректировки ДО приобретения | Консолидация | ||||

| Отчет о прибылях и убытках | Отчет о прибылях и убытках | Отчет о прибылях и убытках | ||||||

| Дт | Кт | Дт | Кт | Дт | Кт | Дт | Кт | |

| Продажи | 20Ч260 | |||||||

| Себестоимость | ||||||||

| Затраты на дистрибуцию | ||||||||

| Административные затраты | ||||||||

| Затраты на финансовые услуги | ||||||||

| Прибыль до налогообложения | ||||||||

| Итого |

Задания для самопроверки

Задание 1.Компания «Флора» 01.01.03 г. приобрела за 100 тыс. долл. 100% акций компании «Грин», балансовая стоимость которой на дату покупки составляла 100 тыс. долл. За отчетный 2003 г. компания «Грин» получила прибыль в размере 10 тыс. долл. Используя представленные ниже данные балансов компаний «Флора» и «Грин», необходимо составить консолидированный баланс группы на 31.12.03 г.

тыс. долл.

| Показатели | Компания «Флора» | Компания «Грин» | Консолидированный баланс группы |

| Денежные средства и другие активы | |||

| Ивестиции в дочернюю компанию | – | ||

| Итого совокупные активы | |||

| Обязательства | |||

| Обыкновенные акции | |||

| Нераспределенная прибыль | |||

| Совокупные пассивы |

Задание 2.Компания «Хант» приобрела за 200 тыс. долл. компанию «Риф», чистые активы которой — 200 тыс. долл. (600 тыс. долл. совокупные активы, 400 тыс. долл. — обязательства). Составьте баланс материнской компании «Хант» после приобретения дочерней компании «Риф», используя приведенные в таблице балансовые данные компаний до приобретения.

Балансы компаний до приобретения

тыс. доля

| Статьи баланса | Компания «Хант» | Компания «Риф» |

| Денежные средства | ||

| Дебиторская задолженность | ||

| Инвестиции | ||

| Основные средства | ||

| Итого совокупные активы | ||

| Кредиторская задолженность | ||

| Начисления | – | |

| Акционерный капитал | ||

| Итого совокупные пассивы |

Задание 3.По данным задания 2 составьте баланс группы компаний после приобретения.

Задание 4.Компания «Джимми» приобрела 100% акций компании «Оушен» 31.12.04 г. за 65 тыс. долл. По представленным ниже балансовым данным компаний подготовьте консолидированный баланс по состоянию на 31.12.04 г.

тыс. долл.

| Статьи баланса | Компания «Джимми» | Компания «Оушен» | Консолидированный баланс |

| Инвестиции в компанию «Оушен» | – | ||

| Гудвилл | – | – | |

| Прочие чистые активы | |||

| Итого | |||

| Акционерный капитал | |||

| Нераспределенная прибыль | |||

| Итого |

Задание 5.Используя условия задания, составьте консолидированный баланс по состоянию на 31.12.04 г., учитывая факт приобретения лишь 80% акций компании «Оушен» за 52 тыс. долл.

тыс. долл.

| Статьи баланса t | Компания «Джимми» | Компания «Оушен» | Консолидированный баланс |

| Инвестиции в компанию «Оушен» | – | ||

| Гудвилл | – | – | |

| Прочие чистые активы | |||

| Итого | |||

| Акционерный капитал | |||

| Нераспределенная прибыль | |||

| Итого |

Задание 6.Компания «Джимми» приобрела 100% акций компании «Оушен» 31.12.02 г. за 65 тыс. долл. Гудвилл подлежит списанию за 5 лет. По представленным ниже балансовым данным компаний подготовьте консолидированный баланс по состоянию на 31.12.04 г.

Балансы по состоянию на 31.12.04 г.

тыс. долл.

| Статьи баланса | Компания «Джимми» | Компания «Оушен» | Консолидированный баланс |

| Инвестиции в компанию «Оушен» | – | ||

| Гудвилл | – | – | |

| Прочие чистые активы | |||

| Итого | |||

| Акционерный капитал | |||

| Нераспределенная прибыль | |||

| Итого |

Задание 7.Компания «Джимми» приобрела 80% акций компании «Оушен» 31.12.02 г. за 52 тыс. долл. Гудвилл подлежит списанию за 5 лет. По представленным в таблице балансовым данным компаний подготовить консолидированный баланс по состоянию на 31.12.04 г.Балансы по состоянию на И. 12.04 г.

тыс. долл

| Статы* баланса | Компания «Джимми» | Компания «Оушен» | Консолидированный баланс |

| Инвестиции в компанию ‘-«Оушен» | – | ||

| Гудвилл | – | – | |

| Прочие чистые активы | |||

| Итого | |||

| Акционерны м капитал | |||

| Нераспределенная прибить | |||

| Итого |

Заданиев- Дочерию*о компанию приобрел»за 300 тыс. долл.; оплата произведена денежными ее редствами. Чистые акт юы дочерней компании составляют 300 тыс. долл., овэ щая величина совокупные активов — 1200 тыс. долл, Величина обязательств — ФОО тыс. долл. Подготовыв баланс материнской компании после приобретенм я, используя приведенное ниже данные.

Бухгалтерский баланс материнский компании (до приобретения)

| Статьи актива | Сумма, тыс. долл. | Стати пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторе «я задолженность | ||

| Дебиторская задолженность | |||

| Инвестиции | Начисление | ||

| Основные средства | Акционерной капитал | ||

| Итого совокупи ы« активы | Итого сово»«/пные пассивы |

Бухгалтерский баланс дочерне* компании (до приобретения)

| Статьи актива | Сумма, тыс. долл. | Статы пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторски задолженность | ||

| Дебиторская задолженность | Акционерный капитал | ||

| Инвестиции | |||

| Итого совокупные активы j | Итого совокупные пассивы |

Задание 9.Используя данные задания 8, подготовьте баланс группы компаний.

Задание 10.Материнская компания приобрела 100% дочерней путем внесения 400 тыс. долл. денежными средствами. Затем материнская компания предоставила дочерней 200 тыс. долл. в виде займа. Используя приведенные балансовые данные дочерней и материнской компаний, составьте бухгалтерский баланс материнской дочерней компаний, а также баланс группы после приобретения и предоставления займа.

Бухгалтерский баланс материнской компании (до приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность | ||

| Дебиторская задолженность | |||

| Инвестиции | Начисления | ||

| Основные средства | Акционерный капитал | ||

| Итого совокупные активы | Итого совокупные пассивы |

Бухгалтерский баланс дочерней компании (до приобретения)

| Статьи актива | Сумма, тыс. долл. | Статьи пассива | Сумма, тыс. долл. |

| Денежные средства | Кредиторская задолженность ‘ | ||

| Дебиторская задолженность | |||

| Инвестиции | Акционерный капитал | ||

| Основные средства | |||

| Итого совокупные активы | Итого совокупные пассивы |

Тесты к главе 4

Тест 1.Доход, полученный в результате продажи инвестиционной собственности, должен признаваться в качестве:

а) прироста капитала;

б) дохода в отчете о прибылях и убытках;

в) выручки.Тест2. Выбранный компанией способ учета в отношении инвестиционной собственности (либо по фактической стоимости приобретения, либо по переоцененной стоимости) должен применяться:

а) ко всем основным средствам;

б) ко всей инвестиционной собственности;

в) к крупным объектам основных средств.

Тест 3.Инвестиционный собственностью может являться:

а) земля;

б) здание;

в) часть здания;

г) все вышеперечисленное.

Тест 4.Если компания предоставляет арендаторам значительные услуги, связанные со сданными им в аренду объектами, то:

а) средства должны классифицироваться в качестве инвестиционной собственности, а не в качестве используемых для собственных нужд;

б) средства должны классифицироваться в качестве инвестиционной собственности по усмотрению компании;

в) оплата за услуги должна капитализироваться.

Тест5. Доход, возникающий в результате изменения справедливой стоимости инвестиционной собственности, должен включаться:

а) в резерв переоценки;

б) в качестве непредвиденных или чрезвычайных статей;

в) в отчет о прибылях и убытках.

Тест 6.Что является формой совместного предприятия:

а) совместно контролируемая деятельность;

б) совместно контролируемые активы;

в) совместно контролируемые компании;

г) все вышеперечисленное.

Тест7. В консолидированном бухгалтерском балансе доля меньшинства должна быть представлена:

а) отдельно от обязательств и акционерного капитала;

б) в составе обязательств;

в) в составе акционерного капитала.

Тест 8.Отрицательный гудвилл должен признаваться покупателей в качестве:

а) активов;

б) капитала;

в) дохода в отчете о прибылях и убытках.

Тест 9.При консолидации отчетности продажи внутри группы должны:

а) взаимно исключаться;

б) объединяться;

в) отражаться развернуто.

Тест 10.Методом учета и подготовки отчетности о деятельности совместного предприятия является:

а) пропорциональная консолидация;

б) метод долевого участия;

в) все вышеперечисленное.ГЛАВА 5

§

ВЫРУЧКА

(МСФО 18 «Выручка»)

МСФО 18 «Выручка» применяется при учете выручки.

Выручка— это валовое поступление экономических выгод в ходе обычной деятельности компании, которое приводит к увеличению капитала иному, чем за счет взносов акционеров. Она возникает в результате:

• продажи товаров;

• предоставления услуг;

• использования активов компании, приносящих проценты, лицензионные платежи и дивиденды.

МСФО 18 рассматривает вопросы учета выручки только от основной, систематической деятельности.

Оценка и признание выручки

Выручка оценивается по справедливой стоимости полученного или ожидаемого возмещения с учетом суммы любых торговых скидок или оптовых скидок, предоставляемых компанией.

Основным критерием признания выручки является переход к покупателю от продавца значительных рисков и преимуществ владения товарами.

Выручка от продажи товаров признается, если выполнены следующие условия:

• к покупателю от продавца перешли значительные риски и преимущества владения товарами;

• продавец не участвует в управлении проданными товарами и не контролирует их;

• сумма выручки может быть надежно оценена;

• велика вероятность, что экономические выгоды, связанные со сделкой, поступят в организацию;

• понесенные или ожидаемые затраты, связанные со сделкой, могут быть надежно оценены.

В сделках, когда за продавцом сохраняются значительные риски владения, выручка не’признается, даже если право собственности перешло к покупателю. МСФО 18 указывает следующие случаи непризнания выручки:

• организация сохраняет ответственность за неудовлетворительное функционирование товара, которое не покрывается стандартными гарантийными обязательствами;

• получение выручки зависит от получения выручки покупателем в результате перепродажи;

• отправленные товары подлежат установке силами и средствами продавца, а стоимость установки составляет значительную часть контракта, который еще не выполнен организацией;

• покупатель имеет право расторгнуть сделку купли-продажи, и у организации отсутствует уверенность в окончательном получении дохода.

Пример.Предположим, что цена товара составляет 240 долл., из них плата за последующее обслуживание, которое производится в течение 3 месяцев со дня продажи товара, — 60 долл. Выручка будет признана после перехода права собственности на товар в размере 180 долл. (240 – 60) и в размере 60 долл. — в течение срока обслуживания проданного товара (3 месяца).

Выручка и расходы должны признаваться одновременно. Пос-!едние могут быть надежно оценены, если условия признания шручки выполнимы. Если невозможно надежно оценить расхо-|ы, то выручка не признается. Полученное за товар вознаграждение в этом случае считается обязательством.

Пример.Компания продала товар на сумму 400 тыс. долл. в рассрочку на три года с предварительной оплатой при покупке 25% стоимости. Условная процентная ставка принята в размере 10%. Необходимо определить сумму, признаваемую как выручка от продажи товаров.

Решение.Выручка от продажи признается в размере 400 тыс. долл. в день отгрузки товара. Рассрочка платежа предоставлена в размере 300 тыс. долл. (400 000 х 0,75%), которые будут уплачиваться равными частями ежегодно 23 декабря.

Рассчитаем с помощью таблицы дисконтирования сумму платежа:

• в конце 1-го года она составит 130 тыс. долл. (300 х (1,1 – 200)). из них сумма процентов: 130 000 – 100 000 – 30 тыс. долл.;

• в конце 2-го года она составит 142 тыс. долл. (200 х (1,21 – 100)). Из них сумма процентов: 142 000 – 100 000 = 42 тыс. долл.; • в конце 3-го года она составит 133 100 долл. (100 000 х 1,331), 9 из них сумма процентов: 133 100-100 000 = 33 100 долл.

Выручка от предоставления услуг признается в зависимости от степени завершенности операции на отчетную дату, если конечный результат операции может быть надежно оценен. Метод признания выручки по стадии завершенности сделки называют методом «по мере готовности». Выручка в соответствии с этим методом признается в том отчетном периоде, в котором предоставлены услуги. Данный метод дает полезную информацию о масштабах деятельности по предоставлению услуг и результатах деятельности в течение периода. Он также рекомендуется в МСФО 11 «Договоры подряда». Степень завершенности операции может быть определена различными способами.

В зависимости от характера договора в качестве его завершенности могут быть признаны:

• отчеты о выполненной работе; *•

• предоставленные на дату составления отчетности услуги в процентах к общему их объему;

• отношение понесенных затрат по договору на дату составления отчета к общим ожидаемым затратам по сделке.

Единого метода оценки степени завершенности работ не су-| шествует. Выручка должна признаваться только в размере при-| знанных возмещаемых расходов, если конечный результат сделки не может быть надежно оценен.

Выручка, возникающая из правообладания активами, — это выручка от использования другими лицами активов компании, приносящих проценты, лицензионные платежи (роялти) и дивиденды. Вознаграждения и лицензионные платежи обычно признаются в соответствии с содержанием договора.

При этом проценты начисляются на повременно-пропорциональной основе (в зависимости от суммы долга к выплате, сроков и величины процента), лицензионные платежи — на основе метода начисления (согласно соответствующему договору), дивиденды — на дату установления права акционеров на получение выплаты.

К лицензионным платежам за пользование активами компании может относиться плата за:

• .торговые марки;

• патенты;

• программное обеспечение;

• авторские права на музыкальные произведения;

• художественные фильмы и др.

С практической точки зрения признание выручки может производиться на протяжении всего срока действия договора на равномерной основе, например, если лицензиат на протяжении установленного периода имеет право использовать определенную технологию.

Если получение лицензионных платежей или роялти зависит от наступления будущего события, то выручка признается в случае, когда существует вероятность получения этих вознаграждений или роялти (что обычно происходит, когда указанное событие имело место).

Порядок отражения выручки в отчете о прибылях и убытках

В отчете о прибылях и убытках, а также в приложениях к финансовой отчетности необходимо раскрыть информацию:

1) о суммах по каждой существенной статье выручки, полученной от:

• продажи товаров;

• предоставления услуг;

• процентов;

• лицензионных платежей;

• дивидендов;

2) о суммах выручки, возникшей в результате обмена товаров или услуг.

В приложениях к финансовой отчетности раскрываются положения учетной политики в части признания выручки. Так же детально следует раскрыть методы, применяемые для определения количественной меры степени завершения сделок по оказанию услуг, для признания соответствующей суммы выручки в отчетном периоде.

Пример.Компания отгрузила покупателю продукцию, что отражено в бухгалтерском учете записью:

Дт сч. «Расчеты с заказчиками»

Кт сч; «Выручка».

Спустя некоторое время вероятность получения денежных средств была оценена как нулевая. В бухгалтерском учете следует составить проводку:

Дт сч. «Расходы на покрытие безнадежных долгов»

Кт сч. «Расчеты с заказчиками». Таким образом, первоначально признанная в отчете о прибылях и убытках сумма выручки не корректируется.

Практика учета в Российской Федерации

В отечественной практике условия признания выручки рассматриваются в ПБУ 9/99. В отличие от МСФО 18, где определяются вопросы учета доходов только от основной, систематической деятельности, в российском стандарте рассматриваются не только доходы от обычных видов деятельности (выручка от продаж), но и операционные, внереализационные, чрезвычайные доходы, которые считаются прочими поступлениями. Таким образом, предмет стандарта ПБУ 9/99 шире, чем МСФО 18.

Сравнение условий признания выручки от продажи товаров согласно Положению по бухгалтерскому учету «Доходы организации» (ПБУ 9/99), утвержденному приказом Минфина РФ от 06.05.99 г. № 32н, и МСФО 18 «Выручка» представлено в табл. 5.1.

Таблица 5.1

УСЛОВИЯ ПРИЗНАНИЯ ВЫРУЧКИ

| № п/п | МСФО 18 «Выручка» | «Доходы организации» ПБУ 9/99 (Раздел IV. Признание доходов) |

| К покупателю от продавца перешли значительные риски и преимущества владения товарами | Организация имеет право на получение выручки, обусловленное конкретным договором или подтвержденное иным образом | |

| Сумма выручки может быть надежно оценена | Сумма выручки может быть надежно I оценена | | |

| Наличие вероятности получения компанией экономических выгод, связанных со сделкой | Имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономичен ких выгод организации (когда организация получила в оплату актив либо когда отсутствует неопределенность в отношении получения актива) | |

| Продавец не участвует в управлении проданными товарами и не контролирует их | Право собственности (владения, « пользования и распоряжения) на продукцию (товар) перешло от организации к покупателю или работа принята заказчиком (услуга оказана) | |

| Понесенные или ожидаемые затраты, связанные со сделкой, могут быть надежно оценены | Расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены |

ПБУ 9/99 содержит следующую норму: если в отношении денежных средств и иных активов, полученных организацией в оплату, не исполнено хотя бы одно из перечисленных в ПБУ условий, то в бухгалтерском учете организации признается кредиторская задолженность, а не выручка.

Согласно ПБУ 9/99 для признания в бухгалтерском учете выручки от предоставления за плату во временное пользование (временное владение и пользование) своих активов, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности и от участия в уставных капиталах других организаций, должны быть одновременно соблюдены условия, определенные в п. 1—3 табл. 5.1.

В системе международных стандартов финансовой отчетности стандарта по расходам в настоящее время нет, тогда как в российской практике учета — это Положение по бухгалтерскому учету «Расходы организации» (ПБУ 10/99).

Вместе с тем общее определение расходов дается в МСФО в разделе «Принципы подготовки и составления финансовой отчетности (см. главу 1 учебного пособия). Согласно этому определению «расходы» включают в себя расходы, которые возникают в процессе обычной деятельности компании (себестоимость продаж, заработная плата, амортизация), а также возможны убытки, например убытки, возникающие в результате стихийных бедствий, продажи основных средств, изменений валютных курсов и др.

Убытки обычно отражаются в отчете о прибылях и убытках отдельно (часто за вычетом соответствующего дохода), так как информация о них полезна для принятия экономических решений.

Таким образом, расходы включают убытки, большинство из которых будут признаны в отчете о прибылях и убытках, хотя некоторые могут быть включены в капитал (например, дефицит переоценки актива, по которому в отчетности за предыдущие периоды был показан излишек).

В ПБУ 10/99 расходы в зависимости от характера, условий осуществления и направлений деятельности классифицируются как расходы по обычным видам деятельности, операционные и внереализационные расходы. Операционные, внереализационные, а также чрезвычайные расходы считаются «прочими расходами». Однако при классификации расходов в ПБУ 10/99 понятие «убытки» отсутствует. В соответствии с МСФО для целей выделения компонентов финансовых результатов расходы классифицируются по:

1) характеру (метод характера расходов);

2) функциям (метод функции расходов).

Эти методы подробно рассматривались в главе 2 учебного пособия.

В российских нормативных актах по бухгалтерскому учету деление расходов в зависимости от характера и функций не предусмотрено.

Для признания (включения в отчет о прибылях и убытках) доходы и расходы должны отвечать следующим критериям, изложенным в «Принципах»:

• существует вероятность, что компания потеряет какие-либо экономические выгоды, обусловленные данным объектом: оценка производится на основе доказательств, которые существуют на момент составления бухгалтерской отчетности. Признание расходов происходит одновременно с признанием увеличения обязательств или уменьшения активов (например, амортизация оборудования и др.);

• принятие решения о включении объекта в отчет о прибылях и убытках должно отвечать требованию существенности;

• соответствие расходов доходам: расходы признаются в отчете о прибылях и убытках в прямой связи с произведенными затратами и поступлениями по соответствующей статье.

В ПБУ 10/99 приводится различие между условиями признания расходов в бухгалтерском учете и условиями признания их в отчете о прибылях и убытках. Расходы отражаются в бухгалтерском учете при наличии следующих условий (ПБУ 10/99):

• расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

• сумма расхода может быть определена;