- Что такое доход и доходность и как их считать

- Что такое высокодоходные инвестиции

- Годовой заработок на инвестициях: во что нужно было вкладывать в 2020-м

- Важные нюансы (магия финансистов)

- Виды инвестиций

- Высокодоходные инвестиции в интернете

- Высокодоходные инвестиции в хайпы

- Высокодоходные инвестиции высокой надежности

- Доходность портфеля в динамике

- Значения показателей

- Как посчитать эффективную доходность

- Методы анализа

- Неверный расчет доходности

- Показатели рентабельности инвестиций

- Понятие прибыли с точки зрения инвестора

- Работа с google таблицами

- Разновидности прибыли

- Рейтинг высокодоходных инвестиций

- Соотношения показателей роста и доходности

- Финансовый результат

- Экспорт данных из yahoo finance в excel

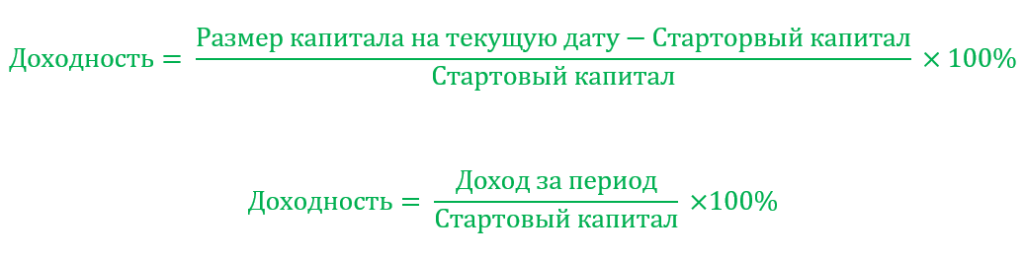

Что такое доход и доходность и как их считать

Представим, что у нас есть инвестиционный счет, на котором наш капитал за определенный период увеличился со 100 тыс. руб. до 150 тыс. руб., это означает, что доход составил 50 тысяч рублей (150 – 100 = 50). Т.е. доход – это некая абсолютная величина, измеряемая в рублях.

Понятие доходность – это относительная величина. Представим, что у нас есть еще второй счет, где размер капитала составляет 500 тыс. руб., а доход за тот же самый период составил 100 тыс. рублей. В абсолютном выражении во втором случае мы заработали больше, но какой счет показал более высокую эффективность и более высокую доходность? Чтобы это понять нам нужен относительный показатель:

В первом случае у нас доходность будет равна 50% (50/100 х 100% = 50%), а втором – 20% (100/500 х 100% = 20%). В итоге именно относительный показатель доходности, измеряемый в % позволил нам понять, что первый счет работает эффективнее. И если бы мы всю сумму держали на одном счете мы бы заработали в общей сложности 300 тыс. (500х50% 100х50% = 300), а не 150 тыс. (100 50).

Что такое высокодоходные инвестиции

Высокодоходные инвестиции – это вложение средств в такие проекты, которые способны приносить за очень короткий срок (от нескольких дней до нескольких месяцев) прибыли значительно превышающие годовую доходность по классическим инструментам финансовых рынков, вроде банковских депозитов, облигаций, паевых фондов с консервативными стратегиями и т.д.

Но что же считать «большим доходом»?

Перед тем как рассматривать высокодоходные инвестиции, нужно хотя бы примерно знать на какие цифры ориентироваться.

В качестве эталона возьмем банковский депозит со ставкой 12% годовых и суммой 100 000. руб. как наиболее надежный и консервативный способ получения доходов.

Вложив такую сумму, через год вы получите 12 тыс. руб. или по 1000 руб. в месяц, что не так уж и густо с такой значительной суммы даже без поправок на инфляцию, а ведь свободные 100 000 рублей для инвестиций есть далеко не у всех.

В рейтинг высокодоходных инвестиций входят только проекты, доходность которых превышает данный показатель в 2 раза, а выгода перекрывает возможные риски. На практике же высокодоходные инвестиции в интернете приносят от 60-80% до 100-200% годовых.

Годовой заработок на инвестициях: во что нужно было вкладывать в 2020-м

«РБК Инвестиции» сравнили доходы от вложения ₽100 000 на год в разные инструменты. На чем можно было больше всего заработать в 2020 году — в нашем обзоре.

Для расчета доходности за минувший год “РБК Инвестиции” рассмотрели наиболее типичные варианты вложения 100 тыс. руб.: предполагалось, что инвестиции были сделаны 23 декабря 2021 года, а их итоги подводились 22 декабря 2020 года. Учитывались следующие способы размещения средств:

- положить деньги на банковский депозит в рублях;

- купить акции российских компаний;

- купить облигации российских компаний;

- купить государственные облигации федерального займа (ОФЗ);

- купить евро на бирже;

- купить доллары США на бирже;

- конвертировать рубли в доллары США и купить акции иностранных компаний;

- купить евро и положить деньги на банковский депозит в евро;

- купить доллары США и положить деньги на банковский депозит в долларах.

Как приумножились ₽100 тыс. за год

Возможно, это покажется странным, но в отличие от предыдущего года, в эксперименте 2020 года не было вложений, которые принесли бы инвестору убыток. Все виды вложений оказались выгоднее, чем обыкновенный годовой рублевый банковский депозит, доходность которого на момент инвестиций в декабре 2020 года, по данным Банка России, составляла 7%.

Покупка валюты — долларов США, а главным образом евро, давала возможность сделать самые выгодные инвестиции. Как видно на графике, именно курсы евро и доллара показали наибольшую динамику к рублю.

Курс доллара вырос за год на 21,91%, курс евро — на 33,6%. Приобретение валют само по себе было выгодной инвестицией. В списке доходностей эти вложения находятся на третьей и пятой строчках. Просто купив евро на ₽100 тыс. год назад, инвестор получил бы сейчас ₽133,6 тыс. Покупка долларов на ту же сумму принесла бы ₽121,9 тыс.

Если инвестор не просто покупал валюту, но и вкладывал ее, то его прибыль была выше.

Самыми выгодными инвестициями оказались вложения в акции иностранных компаний. Купив год назад иностранные акции на ₽100 тыс., сейчас можно было в среднем продать их на сумму ₽142 тыс.

Подорожание иностранных акций оценивалось по динамике индекса полной доходности S&P 500, который учитывает стоимость бумаг с учетом выплаченных дивидендов. Индекс S&P 500 был выбран, поскольку он охватывает широкий спектр акций, торгуемых на американских биржах. С 23 декабря 2021 года по 22 декабря 2020 года он вырос на 16,48% (с 6 537,4 пункта до 7 614,83 пункта). Для сравнения, за тот же период индекс полной доходности Dow Jones Industrial вырос на 7,56%, а индекс полной доходности NASDAQ Composite на 44,46%.

Год назад на ₽100 тыс. инвестор мог купить $1606 по курсу ₽62,265 за $1. Вложив год назад в иностранные акции $1606, сейчас инвестор получил бы на выходе на 16,48% больше — $1870,7. На момент подведения итогов доллары можно было конвертировать в рубли по курсу ₽75,91 за $1 — это дает инвестору итоговую сумму в ₽142 тыс. с приростом капитала в 42%.

Если инвестор положил бы купленную валюту на валютный банковский депозит, то он тоже увеличил бы доходность своих инвестиций по сравнению с простой покупкой валюты. По данным ЦБ, ставка депозитов в евро в декабре 2021 года составляла 0,12%, а в долларах — 1,529%.

Вложение на депозит в евро суммы ₽100 тыс., или 1448,23 евро по биржевому курсу на 23 декабря 2021 года (₽69,05 за евро) позволило получить через год 1449,96 евро. Но по курсу на 22 декабря 2020 года (₽92,23 за евро) в рублях это было было ₽133,7 тыс. – второй по эффективности вид инвестиций 2020 года.

Депозит в долларах, с учетом процентной ставки и роста курса доллара, занимает четвертую строку нашего списка вложений. На такой операции инвестор на вложенные ₽100 тыс. получил бы ₽123,8 тыс. Положив $1606 на депозит год назад, сейчас можно было снять $1630,6. По курсу ₽75,91 за $1 – это ₽123,8 тыс.

Рублевые вложения целиком уступили в доходности вложениям в валюте.

Вложение в российские акции ₽100 тыс. к концу 2020 года преобразовалось бы в ₽113,5 тыс. Такой результат мы получаем, ориентируясь на рост индекса полной доходности Мосбиржи на 13,5% — с 5 145,02 пункта до 5 840,43 пункта. И это только шестая строка по уровню доходности.

Вложения в ОФЗ принесли инвестору 8,8% годовых, а в облигации российских компаний — 8,5% (расчет на основе динамики индексов полной доходности государственных и корпоративных облигаций Московской биржи). Это немного, но лучше, чем доходность от банковского депозита.

Если очень повезло

Каковы были максимальные возможности года? Какую доходность мог получить инвестор, если бы ему удалось вложить средства по минимальной цене, а продать по максимальной? В таком удачном случае доходности были бы выше, но распределение по эффективности инвестиций было бы другим. Самую большую доходность могли бы принести российские акции. Если купить акции 18 марта, когда был достигнут ценовой минимум российских бумаг в этом году, а продать, скажем, 17 декабря, то инвестор получил бы доходность 64,4%, превратив тем самым свои ₽100 тыс., в ₽164,4 тыс.

Разница между минимумом индекса полной доходности S&P 500 в 4559,5 пункта и максимумом в 7686,18 пункта, показанные 23 марта и 17 декабря соответственно, составила 68,57%. Но, как видно из предыдущего графика, динамика индекса S&P и курса доллара находились в некоторой противофазе: улучшив показатели по динамике индекса, инвестор в то же время потерял бы на курсе около 8,5%. В итоге, доходность инвестора на такой операции составила бы «только» 54,2%, а вложенные ₽100 тыс. преобразовались бы в ₽154,2 тыс.

Максимальную доходность от покупки валюты можно было бы извлечь, приобретя доллары и евро 10 января по курсу ₽60,88 и ₽67,65 за один доллар и евро соответственно. Доллар следовало бы продать 18 марта по ₽91,9725, а евро 2 ноября по ₽94,14. Тогда инвестор смог бы получить от ₽100 тыс. вложений ₽139,2 тыс. на евро и ₽134,7 на долларе США.

Максимальную доходность можно было извлечь и из вложений в облигации. Если бы инвестор купил ОФЗ 19 марта и продал 9 декабря, а корпоративные бумаги 7 декабря (исходя из минимальных и максимальных значений индексов облигаций), то он получил бы доходность 18,4% на ОФЗ и 12% на облигациях компаний.

Поправка на налоги

Вложения в иностранные акции в пересчете на рубли рассматривались не только для соблюдения равенства условий эксперимента. Дело еще в том, что налогообложение доходов от операций с иностранными ценными бумагами и валютой происходит именно с доходов, пересчитанных в рубли.

О налогах важно не забывать, оценивая реальную доходность инвестиций. Со всех доходов (кроме доходов от ОФЗ, процентов по депозитам и купонного дохода корпоративных облигаций) инвестор по итогам 2020 года должен уплатить в бюджет 13%. Поэтому, например, чистая доходность от вложения в акции иностранных компаний составит не 42%, а 36,5%, в акции российских компаний — 11,8% вместо 13,5%, а в корпоративные облигации 7,4% вместо 8,5%. Но даже после налогообложения результаты инвестиций в различные инструменты остаются в среднем выгоднее банковского депозита.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале Сам ты инвестор!

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Важные нюансы (магия финансистов)

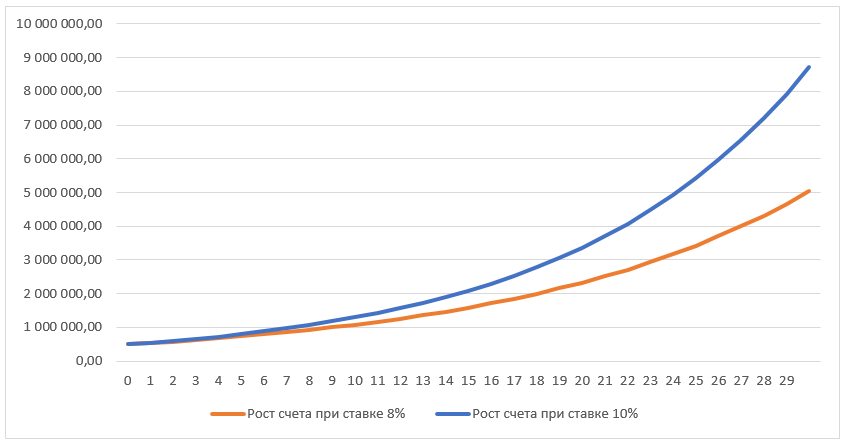

Наши самые частые заблуждения связаны со значимостью небольших величин при расчете доходности. Очень часто мы думаем, что разница в 1% или 2% в доходности ничего не значит. Думаем, что это копейки и т.д. Однако так происходит, что мы привыкли считать только в рамках одного года.

На графике представлено как будет изменяться размер двух счетов. Один счет – это инвестиции 500 тыс. рублей под 8%, а второй счет та же сумма, но под 10%. Изначально разница кажется копеечной, но с течением времени разница становится огромной.

Из расчетных таблиц видно, что по итогам года разница между счетами составит всего 10 тыс. руб., через 5 лет разница будет уже 70 590 руб., через 10 лет – 217 408 руб., через 20 лет – 1 033 271 руб., а через 30 лет – 3 693 372 руб.

Впечатляет? А Вы думали 2% это мало! Когда мы говорим про долгосрочное инвестирование такие величины решают многое.

https://www.youtube.com/watch?v=Qe6bvOAQgpQ

Эти расчеты стоит вспомнить, когда Вы вдруг надумаете купить ПИФ или вступить в доверительное управление. Стоит помнить, что доходность ПИФов и ДУ не гарантирована, а управляющая компания за 30 лет получит с Вас 3,6 млн., при инвестициях всего 500 тыс. руб.

Хотите научиться инвестировать с доходностью выше, чем на депозитах? Приходите в нашу Школу разумного инвестирования. Начать можно с посещения вводного бесплатного онлайн-семинара.

Если статья была Вам полезной, поставьте лайк и поделитесь ей с друзьями!

Прибыльных Вам инвестиций!

Виды инвестиций

Главное разделение инвестиций производиться в зависимости от того куда вкладываются средства, и выделяют два вида: реальные (или капитальные) вложения и финансовые.

Реальные или капитальные инвестиции вкладываются в модернизацию предприятий, расширение и модернизацию предприятий, открытие новых фондов. Это также вложения в интеллектуальную сферу, подбор сотрудников, обучение кадров организации.

Финансовые инвестиции, в отличие от первых, направлены на получение прибыли от акций, ценных бумаг, облигаций. К этому виду относят и депозитные счета в банках. Среди всех перечисленных видов финансовых вложений можно отметить инвестиции в облигации, доходность которых в настоящее время довольно высока.

Инвестиции можно разделить и по времени действия проекта, выделяют:

- краткосрочные (срок инвестирования до 1 года);

- среднесрочные (от 1 до 2 лет, и от 2 до 3 лет)

- долгосрочное инвестирование (от 3 до 5 лет, от 5 лет и больше).

Различают инвестиционную деятельность и по форме участия в ней непосредственно инвестора. Выделяют прямое и косвенное инвестирование. В первом случае инвестор сам выбирает объекты для вложения средств и участвует в планировании проекта и его реализации.

При косвенном участии инвестор действует через посредника. К такой форме прибегают еще неопытные деятели и получают поиск объектов для инвестирования стороннему лицу, а сам получает часть прибыли посредника. К такому виду инвестирования можно отнести банковский депозит.

Если делить инвестиции по уровню доходности, то можно выделить:

- высокодоходные;

- среднедоходные;

- низкодоходные.

Высокодоходные инвестиции в интернете

В отличие от классического трейдинга на Форекс и фондовых биржах, где для получения высокой прибыли чаще всего приходится ждать часами, днями и даже неделями, бинарные опционы, позволяют зарабатывать огромные средства за считанные минуты.

Все что нужно сделать, так это установить время срока опциона (FiNMAX и некоторые другие брокеры позволяют выставлять это значение равным 30 секунд), выбрать актив и указать условие сделки ВВЕРХ или ВНИЗ, то есть вырастет или упадет цена на конец срока опциона.

Кажется просто, но посмотрите на доходность! За каждую успешную сделку брокеры платят от 69 до 80% прибыли. Причем не важно какой срок вашей сделки, будь то 30 секунд или один день.

Давайте мы покажем на примере как это происходит. Мы зашли на эту страницу и выбрали актив:

Указали срок сделки до 21:20 (через 9 минут она автоматически закроется):

Так как на графике образовался устойчивый нисходящий тренд, мы решили пойти вслед за ним и указали главным условием прогноз ВНИЗ:

Ценные бумаги не меняют свои тренды так быстро как валюты и наврядли за 9 минут что-то поменяется.

Если на момент закрытия сделки стоимость акций Starbucks будет ниже чем на момент покупки согласно нашему прогнозу ВНИЗ, то мы получим 79% прибыли.

9 минут пролетели быстро и посмотрите на график в момент закрытия опциона:

Всего за 9 минут мы получили 79% прибыли или от нашей суммы инвестиции в $80 чистая прибыль составила $63,2 (общая выручка $143,2). Это не только высокодоходные инвестиции, но и очень краткосрочные.

Возможно, кто-то возразит на приведенный выше пример и скажет, что так бывает не всегда, а вполне вероятен и обратный результат, в этом случае мы теряем всю сумму инвестиции. Да, такое вполне вероятно, поскольку высокодоходных инвестиций без риска практически не бывает, а убыток в равной мере пропорционален вероятной прибыли, но если применять стратегии по бинарным опционам, проводить анализ и осмысленно делать короткие прогнозы, то можно совершать более 60% успешных сделок, а это может вывести вас на прибыль в 100-300% в месяц, благодаря правильному управлению капитала.

Высокодоходные инвестиции в хайпы

HYIP – это аббревиатура расшифровывающаяся как

High Yield Investment Program

, то есть высокодоходная инвестиционная программа. Заработок

осуществляется по принципу финансовой пирамиды. Пользователь, присоединяясь к проекту, вкладывает сумму, которая должна быть не меньше минимально установленной, обеспечивая, таким образом, доход вышестоящим участникам, сам же он зарабатывает за счет тех, кто вступит в структуру после него.

Выглядит страшно, но это целая индустрия с огромным числом инвесторов, которые мониторят новые проекты, вкладывают на начальных этапах и стараются вовремя выйти.

Почему в них вкладывают если заранее известно что проект закроется?

Все потому что проценты прибыли которые вы можете успеть вывести иногда просто огромны. Некоторые хайпы предлагают от 50% дохода в месяц, правда нужно сказать что чем выше процент, тем меньше шансов что вы вернете деньги.

Больше всех зарабатывает сам создатель структуры и те, кто успел присоединиться в самом начале, а участники, вступившие в числе последних, обычно теряют свои инвестиции. У каждой пирамиды имеется свой так называемый «ресурс прочности» определяющий ее примерное время жизни.

Пока поток желающих вступить и вносимых ими средств позволяетвыплачивать деньги присоединившимся ранее, система работает. По мере увеличения количества вступивших участников, потенциальная аудитория сокращается, а средств на выплаты, наоборот нужно все больше. В определенный момент поступления от неофитов перестают обеспечивать прибыль и тогда пирамида закрывается.

Самые высокодоходные инвестиции (но и пропорционально рискованные) достигаются в хайпах, которые рассчитаны на короткий срок и живут обычно от нескольких дней до двух-трех недель, а прибыль составляет, как правило, от 10 до 200% в месяц.

Высокодоходные инвестиции высокой надежности

К этой категории можно отнести инвестиции в ПАММ счета, однако только при условии портфельного инвестирования.

Высокодоходные инвестиции высокой надежности в качестве ПАММ-инвестирования сводятся к тому, что есть опытные трейдеры, уверенные в своих способностях много зарабатывать и доказывающие это на практике, и их неопытные коллеги, желающие получать прибыль, но не умеющие хорошо торговать или просто очень занятые другими делами.

Зная о таком положении дел, брокер Альпари пошел обеим сторонам на встречу, создав специальные типы инвестиционных счетов или по-английски PAMM (Percent Allocation Management Module), то есть дословно «модули управления процентным распределением», представляющие собой торговые аккаунты, используя которые пассивные инвесторы могут безбоязненно передавать свои средства под контроль активному трейдеру-управляющему, а затем по результатам его торговли получать пропорциональную своим вложениям долю прибыли за вычетом комиссии за управление.

Сегодня ПАММ счета распространились по миру и их используют многие брокеры, но самым популярным и количественным/качественным остается создатель данной системы. Вы можете взглянуть на рейтинг ПАММ счетов:

Если вы посмотрите на показатели не только за год, но и за 6, 3 месяца, то увидите что результаты довольно стабильные.

Стоит уточнить, что отнюдь не каждый ПАММ-счет способен войти в рейтинг высокодоходных и надежных инвестиций, а лишь те, управляющие которых прибыльно торгуют более 6 месяцев, показывая стабильные результаты.

При портфельном инвестировании можно выбирать разных управляющих, таким образом инвестиции будут более надежными, а портфель защищать вас от убытков.

Потенциальный риск как и везде присутствует, но он все равно гораздо меньше, чем в хайпах, поэтому ПАММ можно отнести к высокодоходным инвестициям высокой надежности.

Управляющий может открывать сделки, используя общие средства инвесторов, но не может выводить деньги или переводить их на другие счета.

Как правило, ПАММ-управляющие торгуют на Форекс, но схема может работать и на других рынках, обеспечивая высокодоходные инвестиции в акции, сырье или криптовалюту.

Перед тем как вкладывать в ПАММ-счет стоит детально изучить статистику работы управляющего трейдера, а также ознакомиться с размером комиссии, которую он берет.

Что касается доходности, то на ПАММ она неодинакова и сильно разнится не только от одного управляющего к другому, но и у одного в разные периоды. Чем консервативнее стратегия трейдера, тем доход ниже, но зато стабильнее. Хорошим результатом является

5-10%

в месяц стабильно на протяжении долгого времени (

то есть 60-120% в год

Более агрессивные, но приемлемые стратегии, могут давать по 20-30% несколько месяцев подряд в одни периоды, но они же рано или поздно приведут к -5-10%, а то и большим убыткам, которые тоже могут продолжаться довольно долго.

Таким образом, вложив 100$ под средние 10% в месяц, что вполне реально для ПАММ, за год будет набегать по 100-120%, то есть инвестиция в $100 через 12 месяцев превратится в $220. Если же постоянно применять реинвестирование прибыли, то через 12 месяцев, при неизменных показателях, она может составить более 160%.

Доходность портфеля в динамике

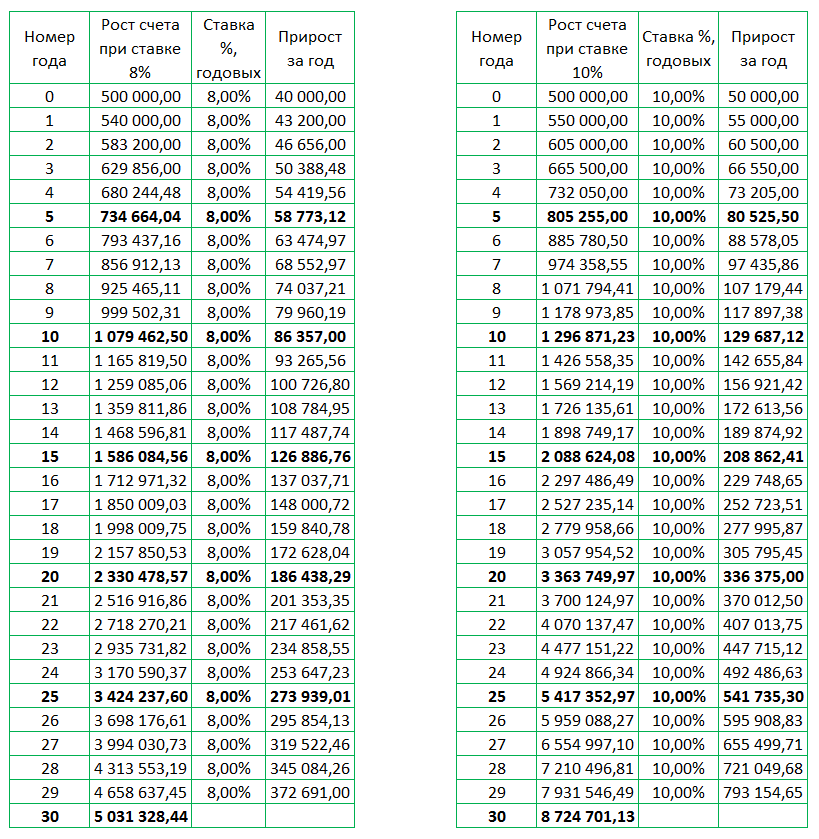

Один из самых сложных вопросов для начинающих инвесторов – это расчет доходности изменяемого в динамике инвестиционного портфеля. Представим, что у нас на начало года был инвестиционный портфель с капиталом в 1 млн. рублей, внутри портфеля есть активы, которые дают прирост каждый месяц.

Но мы в свою очередь периодически вносим изменения в свой портфель: то забираем из портфеля часть денег, то увеличиваем сумму. Как же нам правильно рассчитать доходность в таком случае? Для этого для начала необходимо составить таблицу с динамикой такого портфеля:

В итоге, если мы посчитаем доходность по простой формуле, разделив сумму дохода за период 332 151 руб. на первоначальный капитал в 1000 000 руб. мы получим некорректный результат. Для корректного расчета нам нужно найти среднюю величину инвестированного капитала.

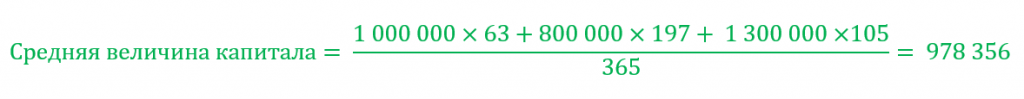

Это можно сделать следующим образом. Необходимо посчитать количество дней между каждым изменением капитала. Так с 1.01.17 до 5.03.17 первоначальный капитал был равен 1 000 000 руб. Этот период составил 63 дня. Затем с 5.03.17 до 18.09.17 первоначальный капитал был 800 000 руб., этот период составил 197 дней. И последний период с 18.09.17 до 1.01.18 первоначальный капитал был равен 1 300 000 руб. и этот период составил 105 дней.

В итоге среднюю величину капитала можно посчитать по формуле:

Тогда доходность портфеля составит 33,9% (332 151 / 978 356 = 33,9%).

Значения показателей

Коэффициент прибыльности капиталовложений должен превышать возможную прибыль. В противном случае инвестору будет невыгодно вкладывать денежные средства в такой проект. Учёт прибыли производится не по стандартным ставкам (до выплат обязательных налогов), а учитывается после всех выплат.

Средний показатель рентабельности инвестиций составляет 15 – 25% и зависит от особенностей направлений предпринимательства. По некоторым отраслям экономики показатели примерно таковы:

| Отрасль | Показатель рентабельности |

| В торговле | 25% и больше |

| В строительном бизнесе | 22% и больше |

| В промышленности | 16% и больше |

| В сельском хозяйстве | 12% и больше |

Если показатели ниже нормативного значения, можно улучшить ситуацию с помощью следующих действий:

- Увеличением эффективности продаж.

- Оптимизированием себестоимости.

- Повышением оборота активов.

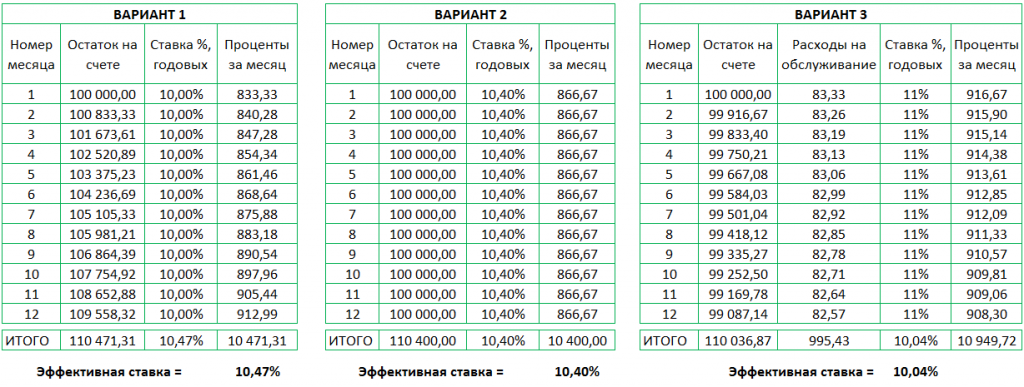

Как посчитать эффективную доходность

Эффективная доходность уже более сложное понятие и служит для того, чтобы сравнивать между собой совершенно несопоставимые варианты инвестирования со сложными условиями. Эффективная ставка доходности призвана учесть кроме основного дохода также все затраты и дополнительные доходы от инвестирования, в первую очередь дополнительные доходы от реинвестирования.

Рассмотрим 3 варианта депозита:

В первом случае нам предлагают ставку 10% годовых, но с ежемесячной капитализацией процентов (т.е. проценты будут начисляться на счет каждый месяц, а следующие проценты уже будут начисляться на суммы депозита вместе с процентами и так далее).

Во втором случае нам предлагают ставку 10,4% годовых, но проценты будут выплачены в конце срока.

В третьем варианте нам предлагают повышенную ставку в 11% годовых без капитализации, но при этом нам необходимо открыть золотую VIP карту, обслуживание которой стоит 1% годовых и списывается со счета ежемесячно.

Какой вариант выгоднее с первого взгляда не понятно. Для расчета эффективной доходности нам необходимо составить расчетные таблицы:

Методы анализа

Для анализирования рентабельности инвестиций применяются параметрические методы статистики. Анализ прибыльности вложений финансисты разделяют на два вида:

- Дискретный метод.

- Учётный метод.

Для максимально точных расчётов ROI инвестор или руководитель компании должен учесть каждый вид трат (на рекламу, продвижение продукции и т.д.). Тогда полученные результаты будут достоверными, а прогнозирование, сделанное на основе их анализа, правдоподобным.

Анализ коэффициента ROI помогает оптимально пользоваться финансовыми ресурсами. При этом могут быть решены две задачи рационального использования инвестиционных средств:

- Когда объём инвестиций для проекта определён, надо стараться получить максимальный результат от использования этих средств;

- При заданном результате, который необходимо получить за счёт инвестиционных капиталовложений, нужно минимизировать расходы инвестиционных средств.

Структура ROI подразумевает 4 категории возможной прибыли, которую можно получить при реализации проекта:

- Снизить трудовые затраты (трудоёмкость);

- Сократить капитальные затраты (на стоимость материалов, электроэнергию и т.д.);

- Повысить производительность труда;

- Увеличить бизнес-прибыль.

Неверный расчет доходности

Новичок в инвестициях задаст вполне предсказуемый вопрос: «А что тут считать то? Нужно разделить общую стоимость портфеля на общие вложения. Это и будет доходностью». К сожалению, данная формула показывает лишь абсолютную доходность, которая никак не поможет вам в анализе своих инвестиций. Она работает только в том случае, если вы единовременно купили акции, а ровно через год посчитали доходность.

Но представьте следующие ситуации:

Ситуация №1. Вы начали инвестировать в фондовый рынок 1 января 2021 года, вложив 1000 рублей. Ежемесячно вы докупали ценные бумаги на 1000 рублей, но в последний месяц года (декабрь 2021) вы купили акций на 50 000 рублей.

Ситуация №2. Вы начали инвестировать в фондовый рынок 1 января 2021 года, вложив 50000 рублей. Ежемесячно вы докупали ценные бумаги на 1000 рублей до конца года.

Ситуация №3. Вы начали инвестировать в фондовый рынок 1 января 2021 года, вложив 1000 рублей. Ежемесячно в течение года вы докупали ценные бумаги на 1000 рублей, но в середине года, а именно в июле 2020 года, вы вложили 50 000 рублей.

ИТОГО: Во всех 3-х случаях вы вложили в фондовый рынок 61 000 рублей. Через год ваши вложения выросли до 75 000 рублей. Посчитаем доходность по формуле: Общая стоимость портфеля / общая сумма вложений. Я свел все данные расчета в табличную форму для наглядности.

Как видим, во всех трёх случаях доходность портфеля за год составила 22,95% годовых, что, конечно же, неверно. Кстати, приложение от брокера тоже считает неправильно. Ниже я приведу верный расчет и вы все поймете.

Показатели рентабельности инвестиций

Финансовые аналитики считают, что инвестиции следует вкладывать в компании или идеи с показателем рентабельности более 20%. Кроме этого, выгодность инвестиционных проектов оценивается по индексу PI:

| Показатель | Описание |

| PI > 1 | Проект считается перспективным и будет приносить высокую прибыль. В такой проект можно инвестировать денежные средства |

| PI = 1 | Нужно тщательнее изучить целесообразность инвестирования денежных средств и проанализировать другие показатели |

| PI < 1 | Инвестиции являются невыгодными |

Дисконтированная ставка, учитываемая при расчётах показателей индекса рентабельности, может изменяться. Чем дольше срок действия инвестиционного проекта, тем труднее прогнозируется данный показатель. Это увеличивает погрешности в результатах прибыльности инвестиций. Итоговый вывод по рентабельности вложений необходимо делать, основываясь на несколько показателей:

- PI (среднегодовую рентабельность).

- NPV (чистую стоимость).

- IRR (внутреннюю норму доходности).

При этом, хорошие показатели будут такими:

- NPV > 0;

- PI > 1;

- IRR > кредитных ставок банка.

В случае, если самостоятельно рассчитать PI сложно, можно обратиться к услугам специалистов, которые грамотно произведут точные расчёты. Необходимо рассчитывать рентабельность инвестиций и при выборе инвестиционного проекта, и при его завершении, для того, чтобы узнать, насколько правильны были прогнозы.

Понятие прибыли с точки зрения инвестора

С экономической точки зрения под прибылью понимают разницу между доходами и затратами на производство и (или) приобретение и сбыт товаров и услуг.

Данному определению соответствует элементарная формула:

«Прибыль» = «Доход (выручка от реализации)» − «Затраты».

Соответствующие элементы формулы исчисляются в денежном выражении.

Прибыль является ключевым показателем, отражающим финансовые результаты деятельности инвесторов. Этот показатель наиболее ярко характеризует эффективность такой деятельности.

Любая предпринимательская или инвестиционная деятельность осуществляется ради прибыли.

Для прогнозирования прибыли требуется систематическое отслеживание показателей дохода (вырученных средств) от инвестиционной деятельности и затрат (размера вложенных средств) и расчета на их основе показателей прибыли в соответствующем отчетном периоде.

Каждый, кто решил серьезно зарабатывать на инвестициях, обязан наладить статистический учет всех вложений и полученных доходов. Соответствующие данные необходимо накапливать и регулярно анализировать. От масштабности учета напрямую зависят финансовые успехи.

Основная задача инвестора – добиться максимального значения прибыли. Здесь на первый план выступает его способность влиять на формирование данного показателя. В бизнесе это влияние осуществляется в двух направлениях: (1) увеличении дохода и (или) (2) уменьшении затрат.

Чтобы добиться изменения этих показателей в нужном направлении, приходится выполнять значительное число мероприятий (например, повышать цены на продаваемую продукцию, привлекать более дешевую рабочую силу, использовать более качественные и более дешевые материалов и так далее).

Применительно к онлайн-инвестированию оценить степень влияния инвестора на формирование показателя прибыли бывает весьма затруднительно.

Здесь приходится учитывать многие факторы, как правило, очень индивидуальные и не всегда очевидные. Погоня за одними лишь высокими процентными ставками может привести к исключительно плачевным финансовым результатам.

Уменьшение размера вложенных средств (затрат) способно привести к совершенно незначительным показателям прибыли, лишающими инвестиционную деятельность какого-либо экономического смысла.

Работа с google таблицами

Для работы с Google таблицами вам понадобится Google аккаунт. Если у вас его ещё нет, то создайте его. Я сделал себе Google табличку, в которую заношу данные своего портфеля из Yahoo Finance. С помощью формулы «XIRR» (она же «ЧИСТВНДОХ» в Excel) я могу видеть корректную доходность своих акций.

Шаг №10. В таблице на листе «Портфель» вам необходимо внести свои данные (полученные в шаге №9) в соответствующие столбцы «Данные из Yahoo Finance». Если у вас не вмещаются данные по сделкам, то добавьте больше строк. Добавляйте где-нибудь в середине, чтобы формулы автоматически растянулись для вашего диапазона.

Шаг №11. Переходим на вкладку «Индекс». Я сравниваю свой портфель с индексом S&P500, поэтому мне необходимо подгрузить данные по котировкам индекса в те числа, в которые я приобретал акции. Для этого в первой ячейке (А1) нужно отредактировать формулу. Нужно изменить 2 даты. Первая — это дата вашей самой первой сделки в портфеле. Вторая — текущая дата, то есть сегодняшняя.

Шаг №12. Формула должна показать значения индекса S&P500 по дням в заданном промежутке времени. Теперь вам нужно скопировать столбец D и вставить только значения (!) в столбец G.

Шаг №13. Выделяем столбец G и задаем ему формат «Дата».

Шаг №14. Возвращаемся на вкладку «Портфель» и смотрим свой финансовый результат.

Разновидности прибыли

Для более глубокого понимания сущности прибыли будет полезно разобраться в ее разновидностях.

Традиционным является деление прибыли на (1) балансовую прибыль, (2) чистую прибыль и (3) прибыль от реализации. Здесь уместны следующие определения:

- балансовая прибыль – прибыль от реализации продукции и получения доходов от других видов хозяйственной деятельности.

- чистая прибыль — разница между балансовой прибылью и размером отчислений в бюджеты разных уровней.

- прибыль от реализации – разница между выручкой от реализации и затратами на реализацию, за вычетом налога на добавленную стоимость и налога на прибыль.

Прибыль также подразделяют на [1] бухгалтерскую (разница между валовым доходом и бухгалтерскими издержками) и [2] экономическую (разница между валовым доходом и экономическими издержками).

Под бухгалтерскими издержками понимают прямые платежи или явные издержки (то есть затраты, которые имеют денежное выражение).

Экономические издержки, помимо явных, включают и неявные издержки (то есть затраты, не имеющие непосредственного денежного выражения, например, издержки вследствие неиспользования трудовых ресурсов).

Рейтинг высокодоходных инвестиций

| Варианты | Доходность, годовых | Риск | Эксперты | Мин. вложения |

|---|---|---|---|---|

| Акции | 30-80% | Средний | Нужна тщательная аналитика и информация | От $50-200 на портфель |

| ПАММ счета | 40-90% | Низкий | Необходим портфель от 5 ПАММ счетов. | От $10 на один ПАММ счет |

| Бинарные опционы | 100-3000% | Высокий | Нужно приложить не много аналитики рынка, не играть | От $10 на одну сделку |

| Микрокредитование | 100-300% | Средний | Успех приходит с опытом | От $10-100 на один займ |

| ХАЙПы | 100-200% | Высокий | Очень опасный вариант. | От $10-100 |

Заметьте, мы не рассматриваем венчурные инвестиции, хедж фонды и стартапы, так как в большинстве своем они практически не доступны частным лицам с небольшими капиталами, где инвестируют в основном институциональные инвесторы с суммами от 20-50 тысяч долларов.

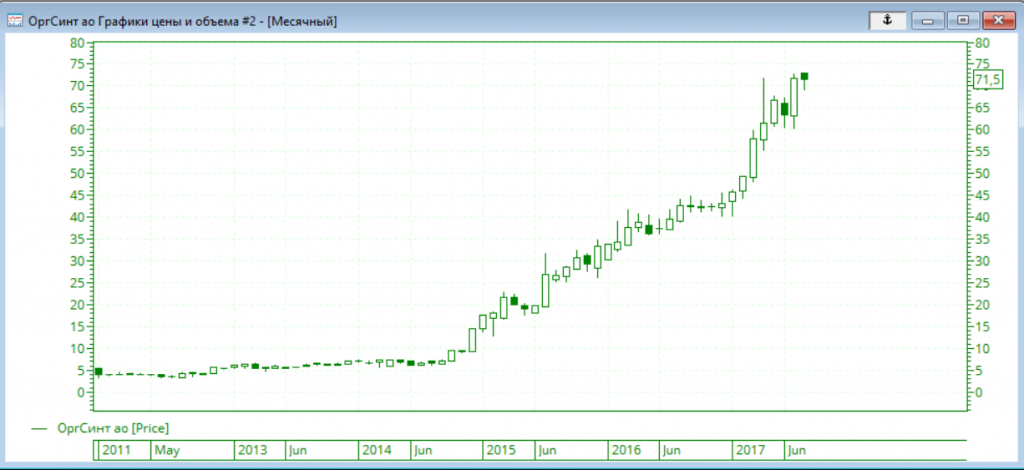

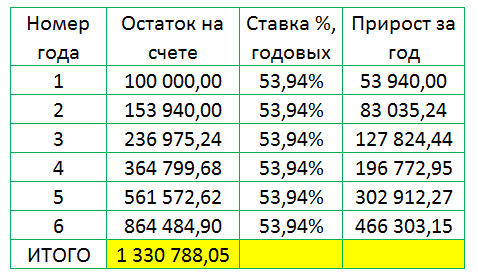

Соотношения показателей роста и доходности

Мы часто сталкиваемся с тем, что начинающие инвесторы путают понятия роста и доходности. Порой это очень важно. Давайте рассмотрим пример. Возьмем акции компании ПАО «Органический синтез», которые с момента IPO в 2021 году выросли с 5,36 рублей за акцию до 71,5 рубля за акцию, или в 13,3 раза. Т.е. среднегодовые темпы роста составили 220% (13,3 / 6 лет х 100%).

Но годовая доходность данных инвестиций не равна 220%. Давайте посчитаем какая должна быть доходность, чтобы наш капитал за 6 лет увеличился в 13,3 раза.

Доходность получается 53,9%. Это тоже очень высокая доходность, но как мы видим темпы роста и годовая доходность это разные понятия и разные цифры.

Для того, чтобы найти такую доходность не с помощью таблицы, а с помощью формулы можно воспользоваться снова формулой сложных процентов из примера выше и решить уравнение:

Для расчетов в экселе можно воспользоваться формулой «СТЕПЕНЬ». Пример:

=СТЕПЕНЬ(13,3;1/6)-1

Финансовый результат

Как вы можете видеть, в момент написания этой статьи я имею доходность -59,83% годовых! Очень страшный результат, правда? Развал сделки ОПЕК и активно развивающийся коронавирус делают свое дело. Но на самом деле не все так печально, как могло показаться на первый взгляд. И вот почему:

- Я отношусь к долгосрочным пассивным инвесторам. А если быть точнее, то я иду по пути FIRE (инвестирую в фондовый рынок для досрочного выхода на пенсию, веду свой блог в интернете на эту тему). Просадки портфеля в плохие времена (коронавирус, война за нефть) меня не волнуют. При горизонте инвестирования в 10-15 лет грамотно составленный портфель вырастет в любом случае.

- При моей доходности в данный момент, я всё-равно обогнал индекс S&P500. То есть, если бы я вместо акций покупал бы ETF на индекс S&P500 в те же даты и на те же суммы, то сейчас имел бы доходность в -68,92% годовых! Но это скорее удача, а не личное достижение.

- При вложенных в акции США 2477$ в данный момент я имею 2179$. Таблица экстраполирует результат инвестирования за 3 месяца на целый год, поэтому показывает такую сумасшедшую отрицательную доходность. Если через год будут такие результаты, то вот это уже плохо.

- В долларах мой портфель просел всего на 297$. Но с учетом роста курса доллара по отношению к рублю — я оказался даже в плюсе, пусть и не очень большом.

Если в таблице вместо данных по индексу появятся ошибки, то переключитесь на вкладку «Индекс» и измените в формуле даты в первой ячейке (А1). Сам факт изменения дат исправляет ошибку. Если кто-то знает в чем причина — буду рад вашей помощи в комментариях.

Экспорт данных из yahoo finance в excel

Если вы можете экспортировать данные по сделкам из своего терминала или вы ведете свой учет, то отлично. Пропустите этот шаг. Если вы не ведете никакого учета и нет возможности вытащить данные в нормальном виде из брокерского приложения или терминала, то предлагаю вам для начала забить все данные по своим сделкам в Yahoo Finance, а именно: дату и цену покупки акций, а так же их количество. Когда перенесете свой портфель в Yahoo Finance, переходите к инструкции ниже.

Шаг №1. В Yahoo Finance выбираем свой портфель, в правом верхнем углу нажимаем «Export».

Шаг №2. На компьютер скачается файл «quotes.csv».

Шаг №3. Теперь нам нужно импортировать данные из скачанного файла «quotes.csv». Для этого открываем или создаем новый документ в Excel’е. Выбираем вкладку «Данные» ->> «Получение внешних данных» ->> «Из текста».

Шаг №4. На следующем экране ставим галочки напротив пунктов «с разделителями» и «мои данные содержат заголовки». Нажимаем «Далее».

Шаг №5. Здесь выбираем в качестве символа-разделителя «запятую». Жмем «Далее».

Шаг №6. Формат данных столбца — «дата», а именно формат «ГМД». Помимо этого обязательно нужно выбрать столбец с заголовком «Trade Date». Далее нажимаем на кнопку «Подробнее…».

Шаг №7. Во вкладке «Подробнее» меняем разделитель целой и дробной части: вместо запятой нужно выбрать «.» точку. Жмем «ОК» и «Готово».

Шаг №8. Теперь выбираем любую ячейку на листе для вставки таблицы. Нажимаем «ОК».

Шаг №9. Готово! Мы вставили наши данные из Yahoo Finance в Excel.

Теперь нам нужно удалить столбцы с ненужной нам информацией. Удаляем все кроме: Symbol, Current Price, Trade Date, Purchase Price и Quantity. Данные этих столбцов мы занесем в Google таблицу, которая рассчитает нам правильную доходность наших акций.