- Что такое доверительное управление ценными бумагами?

- Что должно быть в договоре доверительного управления?

- “эффект храповика”

- Виды доверительного управления

- Доверительное управление деньгами, акциями и ценными бумагами

- Доверительное управление капиталом от банка втб

- Индивидуальное доверительное управление

- Как выбрать ду

- Как выбрать управляющую компанию?

- Как работает коллективное доверительное управление

- Консультационное управление активами

- Оценка результатов работы доверительного управляющего

- Процесс доверительного управления

- Выводы:

Что такое доверительное управление ценными бумагами?

Как правило, в роли управляющего выступает банк или специализированная компания. Владелец передает ценные бумаги либо финансовые средства в управление, фиксируя в договоре условия.

Внимание: Управляющий не гарантирует инвестору конкретную доходность, поскольку фондовые рынки непредсказуемы. Стимулом для успешной работы управляющего является размер денежного вознаграждения, который может зависеть от доходов инвестора.

Инвестор по предложению управляющей компании или самостоятельно выбирает инвестиционную стратегию:

- умеренно консервативную;

- консервативную;

- умеренно агрессивную;

- агрессивную.

Список представлен с учетом возрастания рисков. УК действует по плану, заданному инвестором. Последний не участвует в процессе, лишь контролирует результаты по отчетности.

Помимо очевидных преимуществ, ДУ связано с некоторыми рисками:

- Рыночный. Цена акций и облигаций, купленных за деньги и переданных УК, может снизиться.

- Операционный. Речь о мошенничестве либо ошибках со стороны сотрудников УК.

- Правовой. Неправильное оформление документации, непрофессиональные юридические советы.

- Инвестиционный. Снижение прибыли или ее недополучение.

- Страновой. Возникает при реструктуризации долгов государства, спаде в экономике, резком снижении валютных курсов и других аналогичных условиях

Что должно быть в договоре доверительного управления?

Для реализации передачи имущества в управление профессионалу собственник ценных бумаг использует договор, предусмотренный законом. В документе прописываются сроки, полномочия УК (юридические, фактические).

При коллективном управлении рассчитывать на персонифицированный договор инвестор может в случае крупных вложений. Такой договор учитывает особые варианты защиты интересов владельца активов путем ограничения полномочий управляющего, указания сроков и формата отчетов и остального, указанного в 53 главе ГК РФ.

При заключении договора с УК следует обратить внимание на некоторые моменты. Сначала изучить внутреннюю документацию управляющей компании на официальном сайте, затем ознакомиться с инвестиционным профилем, декларацией о рисках, политикой УК касательно прав по активам, методикой оценки ценных бумаг.

Договор стандартно заключается на период до 5 лет и включает следующую информацию:

- сведения об инвесторе;

- описание активов;

- стратегия управления (универсальная, рациональная, агрессивная);

- сумма и форма комиссионных;

- санкции за нарушение договорных условий.

Желательно, чтобы момент оплаты комиссионных зависел от успешного управления. По закону в договоре можно прописать фиксированную сумму вознаграждения и процент от прироста капитала.

“эффект храповика”

УК выставляет для своих клиентов два вида комиссионных издержек:

- установленный %;

- % от профита.

Относительно второго типа, если портфель клиента растут, УК берет вознаграждение от прибыли. Определенное время портфель может падать и тогда компания не берет комиссии, затем снова растут, взимается комиссия. Может получиться ситуация что по окончанию года, цена активов не изменилась, но за счет эффекта минимальной базы, компания с вас комиссию брала. Клиент не заработал, но фирма получила свое.

Обратите внимание на информационную книгу «Заметки в инвестировании», именно в этой работе детально расписаны все этапы работы УК и в целом функционирование ДУ.

Не хочется говорить всегда о негативе, но все же согласно статистическим данным, на американском рынке 20 лет покрывает только около 5 компаний, именно эти организации на протяжении 20 лет смогли обойти фондовый индекс. Более того, даже в период убыточного спада было проседания, но немного меньше, нежели индекс. Для многих это только исключение. Данные фонды чаще всего не берутся за работу с небольшими портфелями.

В целом статистика печальная, поскольку из 80% УК на отечественном рынке проиграли индексу, 13% − действовали параллельно и только 7% смогли обойти.

Виды доверительного управления

В России есть три основных способа передать профессионалам свои деньги для их приумножения. Это паевые инвестиционные фонды, индивидуальный инвестиционный счет с доверительным управлением и обычное доверительное управление.

ИИС с доверительным управлением. УК предлагают открыть у них такой счет, выбрав одну из предложенных стратегий инвестирования. Средствами на счете управляет УК в рамках выбранной стратегии.

Этот вариант интересен налоговыми льготами: можно получить 13% от суммы пополнения ИИС за год или вообще не платить НДФЛ с доходов на ИИС. Порог входа обычно 50—100 тысяч рублей, при этом за календарный год на ИИС можно внести не более 1 млн рублей.

Обычное доверительное управление. Такой вариант подходит только состоятельным инвесторам. Зачастую порог входа — от нескольких миллионов рублей, если речь о готовых стратегиях. Чтобы УК составила и поддерживала по-настоящему индивидуальный инвестиционный портфель, его размер должен измеряться в десятках миллионов рублей. Недавно появились сервисы робоэдвайзинга, которые тоже предлагают доверительное управление, но порог входа гораздо меньше.

Доверительное управление деньгами, акциями и ценными бумагами

© Альфа-Групп, 2009-2021 гг.

Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21—000—1—00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077—08158—001000, выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1. Телефоны: 7 495 783-4-783, 8 800 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу:

www.alfacapital.ru.

ОПИФ рыночных финансовых инструментов «Альфа-Капитал Еврооблигации». Правила доверительного управления № 0386-78483614 зарегистрированы ФСФР России 18.08.2005 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Баланс». Правила доверительного управления № 0500-94103344 зарегистрированы ФСФР России 13.04.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Облигации Плюс». Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Резерв». Правила доверительного управления № 0094-59893648 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Акции роста». Правила доверительного управления № 0697-94121997 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ликвидные акции». Правила доверительного управления № 0387-78483850 зарегистрированы ФСФР России 18.08.2005. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Глобальный баланс». Правила доверительного управления № 0907-94126486 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Бренды». Правила доверительного управления № 0909-94126641 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ресурсы». Правила доверительного управления № 0698-94121750 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Технологии». Правила доверительного управления № 0699-94121833 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Золото». Правила доверительного управления № 0908-94126724 зарегистрированы ФСФР России 07.08.2007 г., ИПИФ рыночных финансовых инструментов «Альфа-Капитал». Правила доверительного управления № 0034-18810975 зарегистрированы ФКЦБ России 05.04.1999 г. ЗПИФ недвижимости «ЖН». Правила доверительного управления № 1817-94168740 зарегистрированы ФСФР России 24.06.2021 г. ЗПИФ недвижимости «Центр-Сити». Правила доверительного управления № 3385 зарегистрированы Банком России 12.09.2021 г. ЗПИФ недвижимости «АКТИВО ШЕСТЬ». Правила доверительного управления № 3329 зарегистрированы Банком России 15.06.2021 г. ЗПИФ недвижимости «Альфа-Капитал Арендный поток». Правила доверительного управления № 3936 зарегистрированы Банком России 30.12.2021 г. БПИФ рыночных финансовых инструментов «ТЕХНОЛОГИИ 100». Правила доверительного управления № 3591 зарегистрированы Банком России 13.11.2021 г. БПИФ рыночных финансовых инструментов «Альфа — Капитал Эс энд Пи 500 (S&P 500^®^)»**. Правила доверительного управления № 3691 зарегистрированы Банком России 19.03.2021 г. БПИФ рыночных финансовых инструментов «ЕВРОПА 600». Правила доверительного управления № 3805 зарегистрированы Банком России 08.08.2021 г. Управляющая компания обращает внимание, что в соответствии с пунктом 7 статьи 21 Федерального закона от 29.11.2001 № 156 «Об инвестиционных фондах» инвестиционные паи биржевого паевого инвестиционного фонда при их выдаче могут приобретать только уполномоченные лица. «БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые облигации». Правила доверительного управления № 4039 зарегистрированы Банком России 19.05.2020. ЗПИФ недвижимости «Азимут». Правила доверительного управления № 1507-94111384 зарегистрированы ФСФР России 06.08.2009 г., ЗПИФ недвижимости «АКТИВО ДЕСЯТЬ». Правила доверительного управления № 3633 зарегистрированы Банком России 28.12.2021 г., ЗПИФ недвижимости «Альфа-Капитал Арендный поток-2». Правила доверительного управления № 4093 зарегистрированы Банком России 09.07.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Акции». Правила доверительного управления № 4145 зарегистрированы Банком России 27.08.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Облигации». Правила доверительного управления № 4146 зарегистрированы Банком России 27.08.2020 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые Российские Акции». Правила доверительного управления №4213 зарегистрированы Банком России 23.11.2020. БПИФ рыночных финансовых инструментов «Альфа-Капитал Китайские акции». Правила доверительного управления №4222 зарегистрированы Банком России 30.11.2020. ЗПИФ недвижимости «Альфа-Капитал ФастФуд». Правила доверительного управления №4265 зарегистрированы Банком России 21.01.2021 г.

** Индекс S&P 500® является продуктом S&P Dow Jones Indices LLC или её аффилированных лиц и Стороннего лицензиара и был предоставлен по лицензии для использования управляющей компанией. Standard & Poor’s® и S&P®являются зарегистрированными товарными знаками Standard & Poor’s Financial Services LLC («S&P»), а Dow Jones® является зарегистрированным товарным знаком Dow Jones Trademark Holdings LLC («Dow Jones»). Ни S&P Dow Jones Indices, ни Сторонний лицензиар не дают никаких заверений или гарантий, прямо выраженных или подразумеваемых, владельцам БПИФ рыночных финансовых инструментов «Альфа — Капитал Эс энд Пи 500 (S&P 500®)» или любым представителям общественности относительно целесообразности инвестирования в ценные бумаги вообще или в БПИФ рыночных финансовых инструментов «Альфа — Капитал Эс энд Пи 500 (S&P 500®)», в частности или способности S&P 500® отслеживать общую динамику рынка. Отношения S&P Dow Jones Indices и Стороннего лицензиара с управляющей компанией применительно к S&P 500® заключаются только в предоставлении лицензии на Индекс и определённые товарные знаки, знаки обслуживания и/или торговые наименования S&P Dow Jones Indices и/или её лицензиаров. S&P 500® определяется, составляется и рассчитывается компаниями S&P Dow Jones Indices или Сторонним лицензиаром безотносительно к Управляющей компании или БПИФ рыночных финансовых инструментов «Альфа — Капитал Эс энд Пи 500 (S&P 500®)» под управлением управляющей компании. S&P Dow Jones Indices и Сторонний лицензиар не несут ответственности за любые убытки, включая, в том числе, упущенную выгоду потерю времени и/или репутации связанную с инвестированием в инвестиционные паи БПИФ рыночных финансовых инструментов «Альфа — Капитал Эс энд Пи 500 (S&P 500®)».

ПИФ — паевой инвестиционный фонд.

ИИС — индивидуальный инвестиционный счет.

© Общество с ограниченной ответстсвенностью «Управляющая компания «Альфа-Капитал», 2009–2021 гг. Инвестиции в паевые инвестиционные фонды (ПИФы), Фолио, доверительное управление активами, инвестиционные стратегии, финансовое консультирование, пенсионные накопления. Инвестиции в акции, облигации и ценные бумаги. Wealth Management, Private Banking, Investing in Mutual Funds.

Доверительное управление капиталом от банка втб

- Содержание сайта и любых страниц сайта («Сайт») предназначено исключительно для информационных целей. Сайт не рассматривается и не должен рассматриваться как предложение Банка ВТБ о покупке или продаже каких- либо финансовых инструментов или оказание услуг какому-либо лицу. Информация на Сайте не может рассматриваться в качестве рекомендации к инвестированию средств, а также гарантий или обещаний в будущем доходности вложений.

Никакие положения информации или материалов, представленных на Сайте, не являются и не должны рассматриваться как индивидуальные инвестиционные рекомендации и/или намерение Банка ВТБ предоставить услуги инвестиционного советника, кроме как на основании заключаемых между Банком и клиентами договоров. Информация о финансовых инструментах и сделках с ними, в том числе идеи для инвестирования, которая содержит универсальные и общедоступные сведения, подготовлена для широкого круга лиц (включая всех клиентов или часть клиентов определённой категории, потенциальных клиентов) предоставляется обезличенно не на основании договора об инвестиционном консультировании, не является и не должна быть расценена получателями данной информации как индивидуальная инвестиционная рекомендация. Банк ВТБ не может гарантировать, что финансовые инструменты, продукты и услуги, описанные на Сайте, подходят всем лицам, которые ознакомились с такими материалами, и/или соответствуют их инвестиционному профилю. Финансовые инструменты, упоминаемые в информационных материалах Сайта, также могут быть предназначены исключительно для квалифицированных инвесторов. Банк ВТБ не несёт ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

- Прежде чем воспользоваться какой-либо услугой или приобретением финансового инструмента или инвестиционного продукта, Вы должны самостоятельно оценить экономические риски и выгоды от услуги и/или продукта, налоговые, юридические, бухгалтерские последствия заключения сделки при пользовании конкретной услугой, или перед приобретением конкретного финансового инструмента или инвестиционного продукта, свою готовность и возможность принять такие риски. При принятии инвестиционных решений, Вы не должны полагаться на мнения, изложенные на Сайте, но должны провести собственный анализ финансового положения эмитента и всех рисков, связанных с инвестированием в финансовые инструменты.

Ни прошлый опыт, ни финансовый успех других лиц не гарантирует и не определяет получение таких же результатов в будущем. Стоимость или доход от любых инвестиций, упомянутых на Сайте, могут изменяться и/или испытывать воздействие изменений рыночной конъюнктуры, в том числе процентных ставок. Настоящий документ не раскрывает всех рисков и не содержит полной информации о затратах клиента в связи с заключением, исполнением и прекращением договоров и сделок с финансовыми инструментами.

Банк ВТБ не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

- Никакие финансовые инструменты, продукты или услуги, упомянутые на Сайте, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк ВТБ выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств ввел режим ограничительных мер, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком ВТБ. Банк ВТБ предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в информационных материалах финансовые инструменты, продукты или услуги. Таким образом, Банк ВТБ не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация на Сайте предназначена для распространения только на территории Российской Федерации и не предназначена для распространения в других странах, в том числе Великобритании, странах Европейского Союза, США и Сингапуре, а также гражданам и резидентам указанных стран, находящимся на территории Российской Федерации. Банк ВТБ не предлагает финансовые услуги и финансовые продукты гражданам и резидентам стран Европейского Союза.

- Все цифровые и расчетные данные на Сайте приведены без каких-либо обязательств и исключительно в качестве примера финансовых параметров.

- Настоящий Сайт не является консультацией и не предназначен для оказания консультационных услуг по правовым, бухгалтерским, инвестиционным или налоговым вопросам, в связи с чем не следует полагаться на содержимое Сайта в этом отношении.

- Банк ВТБ прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк ВТБ не делает каких-либо заверений в отношении того, что информация или оценки, содержащиеся в информационном материале, размещенном на Сайте, являются достоверными, точными или полными. Любая информация, представленная в материалах Сайта, может быть изменена в любое время без предварительного уведомления. Любая приведенная на Сайте информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

- Банк ВТБ обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку ВТБ в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

- Банк ВТБ настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых на Сайте финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк ВТБ является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка ВТБ (далее — участник группы) одновременно оказывает брокерские услуги и/или услуги доверительного управления (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских, консультационных или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские, консультационные услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк ВТБ руководствуется интересами своих клиентов.

- Любые логотипы, иные чем логотипы Банка ВТБ, если таковые приведены в материалах Сайта, используются исключительно в информационных целях, не имеют целью введение клиентов в заблуждение о характере и специфике услуг, оказываемых Банком ВТБ, или получение дополнительного преимущества за счет использования таких логотипов, равно как продвижение товаров или услуг правообладателей таких логотипов, или нанесение ущерба их деловой репутации.

- Термины и положения, приведенные в материалах Сайта, должны толковаться исключительно в контексте соответствующих сделок и операций и/или ценных бумаг и/или финансовых инструментов и могут полностью не соответствовать значениям, определенным законодательством РФ или иным применимым законодательством.

- Банк ВТБ не гарантирует, что работа Сайта или любого контента будет бесперебойной и безошибочной, что дефекты будут исправлены или что серверы, с которых эта информация предоставляется, будут защищены от вирусов, троянских коней, червей, программных бомб или подобных предметов и процессов или других вредных компонентов.

- Любые выражения мнений, оценок и прогнозов на сайте, являются мнениями авторов на дату написания. Они не обязательно отражают точку зрения Банка ВТБ и могут быть изменены в любое время без предварительного предупреждения.

Все права на представленную информацию принадлежат Банку ВТБ. Данная информация не может воспроизводиться, передаваться или распространяться без предварительного письменного разрешения Банка ВТБ. Банк ВТБ не несет ответственности за какие-либо убытки (прямые или косвенные), включая реальный ущерб и упущенную выгоду, возникшие в связи с использованием информации на Сайте,

за невозможность использования Сайта или любых продуктов, услуг или контента купленных, полученных или хранящихся на Сайте.

Индивидуальное доверительное управление

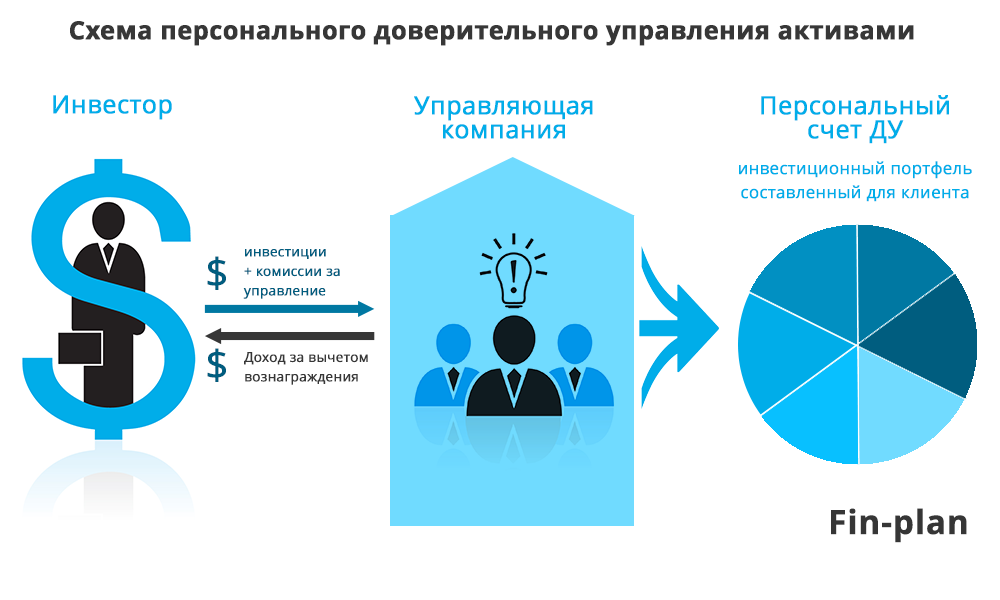

В данном случае управление средствами инвестора происходит на персональном уровне. В случае настоящего доверительного управления с клиентом заключается договор индивидуального доверительного управления, который регулируется гражданским кодексом РФ. В качестве приложения к договору разрабатывается персональная инвестиционная декларация, где отражаются основные параметры инвестиций (чуть дальше мы укажем какие именно).

Договор и персональная инвестиционная декларация служат защитой от несанкционированных действий управляющего. При этом с точки зрения законодательного регулирования ограничений на действия управляющего практически нет. И в отличии от ПИФов здесь теоретически реализуема любая стратегия инвестирования, то есть любые активы, начиная от срочного рынка, заканчивая зарубежными площадками.

Так же возможны любые стратегии, начиная от классического пассивного инвестирования и заканчивая спекулятивными стратегиями с роботами, алгоритмами и т.д. Условия по суммам инвестирования срокам и потенциальным рискам здесь уже обсуждаются индивидуально.

Так же важно, что управляющей не вправе гарантировать хоть какую-либо доходность, если это делается, то это можно приравнять к нарушению законодательства. Здесь лишь можно говорить о степени вероятности получения ожидаемой доходности. Так как доходность и риски всегда пропорциональны, то по консервативным стратегиям вероятность получения ожидаемой доходности намного выше чем по агрессивным.

Кто осуществляет индивидуальное управление активами

Лицензированным индивидуальным доверительным управлением занимаются профессиональные и аттестованные участники рынка – управляющие компании. Это банки и инвестиционные компании, которые аккредитованы как профучастники фондового рынка и, как правило, они же занимаются управлением ПИФ и НПФ (подробнее об НПФ можно посмотреть в статье «Как выбрать правильный НПФ»).

На практике для снижения издержек на управление активами индивидуальное доверительное управление в крупных инвестиционных компаниях и банках так же имеет типовые шаблонные стратегии инвестирования, которые по сути являются различными тактиками портфельного инвестирования с той или иной степенью вмешательства управляющих.

Комиссионное вознаграждение за услуги персонального ДУ

В случае с индивидуальным доверительным управлением устанавливается в индивидуальном порядке, но как правило это комбинированное вознаграждение из двух частей: ежегодно взимается фиксированный процент вознаграждения от суммы активов, а также взимается определенная доля дохода, полученного управляющим за год.

Более подробно о том, как реализуются стратегии индивидуального доверительно управления мы поговорим чуть ниже, а сейчас отметим краткие плюсы и минусы.

Плюсы персонального ДУ

Индивидуальный подход к инвестиционным целям клиента и методам их достижения.

Возможность реализации различных стратегий инвестирования в зависимости от ресурсов клиента.

Вознаграждение управляющего в большей степени зависит от результата работы.

Договор и декларация защищают инвестора от произвольных и несанкционированных действий управляющего на счете.

Минусы персонального ДУ

Высокие минимальные пороговые суммы входа по данной услуге. Средний порог входа в индивидуальное доверительное управление по различным стратегиям составляет порядка 6 млн. руб. (минимум на российском рынке, который мы нашли начинается от 250 т.р., но при таких суммах это явно шаблонная стратегия управления).

Также стоит сказать, что несмотря на персональный подход при доверительном управлении у Вас не будет доступа к своему счету. Структура активов и динамика высылается клиенту периодически или по запросу.

Зачастую невозможно вывести даже часть средств раньше сроков указанных в договоре. Вполне реальны следующие ситуации: клиентский счет ДУ находится в минусе, а клиенту нужны срочно деньги, хотя бы часть. При этом может возникнуть ситуация – либо забирайте все и фиксируйте убытки, либо ничего. Также в зависимости от обстоятельств и условий инвестирования могут быть ситуации, когда вывести средства раньше, чем через 3 года физически нельзя (например, при инвестициях в низколиквидный 3-ий эшелон и т.д.). Конечно это все можно отразить в декларации, и указать там возможность срочного вывода, долю в ликвидных инструментах и т.д., но для этого необходимо обладать определенными знаниями и пониманием рынка.

Как выбрать ду

Выбор доверительного управления можно разделить на 2 этапа:

Выбор управляющей компании.

Выбор стратегии ДУ.

При выборе управляющей компании важно провести репутационную оценку компании, а также оценку результатов прошлой работы.

С точки зрения репутационных критериев важно следующее:

Управляющая компания однозначно должна иметь действующую лицензию на доверительное управление на рынке ценных бумаг;

Это должна быть надежная большая и известная управляющая компания;

Прозрачность юрисдикции и акционеров (никаких офшоров и глобальных компаний с центральными офисами на островах и т.д.).

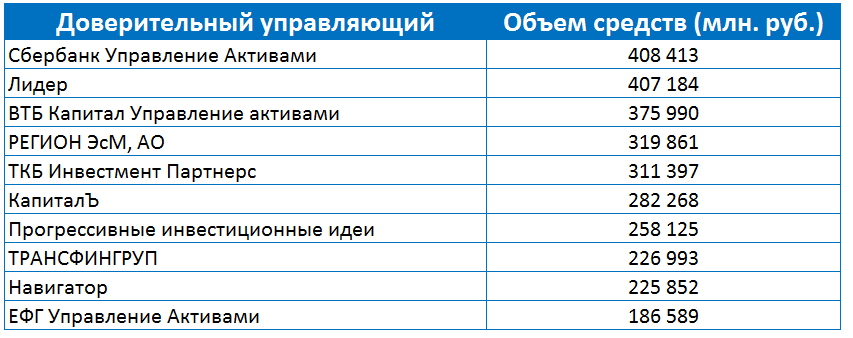

Так же в качестве репутационного критерия надежности можно сравнить управляющих по объему средств в доверительном управлении и размеру собственного капитала управляющей компании. Чем больше объем средств и больше размер собственного капитала – тем крупнее и надежнее компания.

Ниже в таблице мы приводим рейтинг Управляющих компаний по объему средств в доверительном управлении:

Как выбрать управляющую компанию?

Не каждой компании можно доверить управление своими активами. По закону такую услугу могут предоставлять только лицензированные организации. Сотрудники УК должны пройти аттестацию. При выборе УК необходимо обратить внимание на следующие основные моменты:

- Лицензия. На сайте УК должна присутствовать информация о полученной лицензии. Перепроверить данные можно на сайте ЦБ, где приводится реестр выданных лицензий.

- Объем имущества, которым управляет УК. Чем больше средств и шире линейка финансовых инструментов, тем лучше. Лидеры рынка управляют активами на сотни миллиардов рублей.

- Надежность. Рейтинги в открытом доступе покажут, насколько можно доверять УК. Самые надежные компании имеют рейтинг А или ААА.

- Доходность. Чем выше по сравнению с рыночными аналогами, например, соответствующими отраслевыми индексами, тем лучше.

- Издержки. Основные издержки формируются за счет комиссионных вознаграждений УК. При прочих равных стоит выбирать УК с оптимальной тарифной политикой.

- Инфраструктура. Возможность получить доступ к услугам и продуктам УК дистанционно или посетить офис рядом с вами.

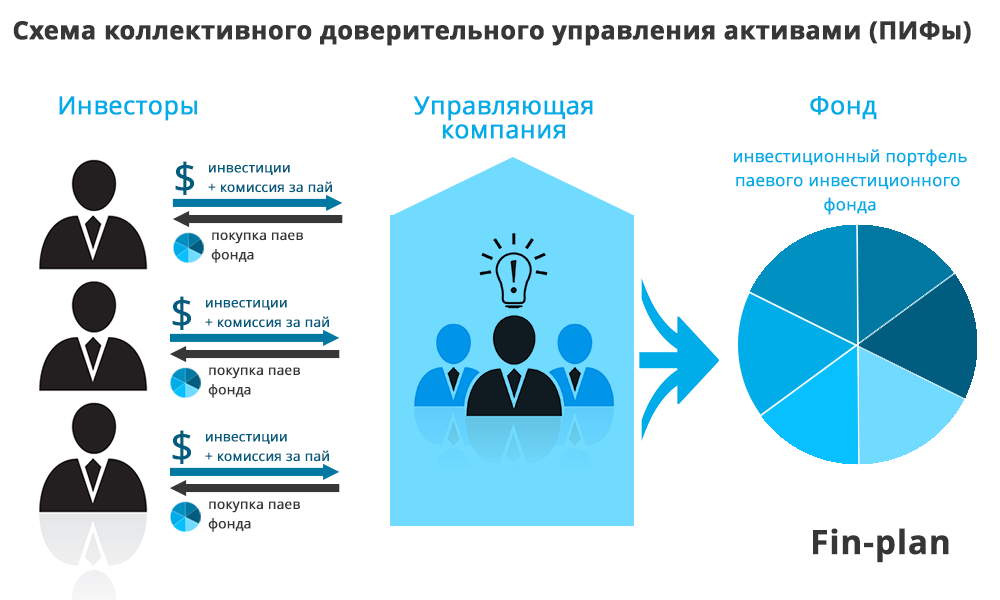

Как работает коллективное доверительное управление

Основной особенностью является то, что средства инвесторов объединяются в большие пулы и управляющий управляет всем пулом целиком, а пайщики владеют лишь частичкой этого пула (паем) и получают пропорциональный доход. Иными словами, можно сказать, что это розничная форма доверительного управления доступная для мелких клиентов.

Кто осуществляет управление

Деятельность по управлению коллективным инвестированием могут осуществлять аккредитованные профучастники рынка ценных бумаг – управляющие компании.

Комиссия управляющего

Фиксированный процент от активов фонда, плюс комиссии при продаже и покупке пая.

Плюсы коллективного ДУ

Низкий порог входа по суммам инвестирования (средняя стоимость одного пая ПИФ составляет несколько тысяч рублей).

Получение услуги профессионального лицензированного управления даже при небольших суммах инвестирования.

Понимание размера рисков и защита финансовых инвестиций за счет инвестиционный декларации фонда, в которой прописывается с какими активами работает фонд (например, фонды, инвестирующие в облигации, имеют меньшую доходность, но более плавный и стабильный рост, чем фонды акций).

Широкий спектр инструментов для выбора. То есть в данном случае инвестор может выбрать какой-либо конкретный сегмент рынка, либо тип актива (например, отраслевые ПИФы или фонды недвижимости), либо приобрести фонды широкого рынка.

Минусы коллективного ДУ

Нет персонального подхода к инвестированию, каждый инвестор вынужден принимать общую стратегию инвестирования.

Инвестор не видит активы фонда в режиме онлайн, как при самостоятельном инвестировании. Есть лишь периодическая рассылка результатов и структуры активов.

Высокая зарегулированность отрасли, в большей степени это касается ПИФов, то есть в данном случае, управляющие зачастую скованы жесткими законодательными рамками по составу и структуре активов фонда, по типу проводимых операций и т.д.

Фиксированная комиссия в виде надбавок при покупке или продаже пая, плюс фиксированный процент от размера активов в год. Данный тип вознаграждения слабо стимулирует управляющую компанию к получению максимально результата для клиента.

В последнее время получили широкое распространение такие инструменты, как ETF. Это зарубежный аналог ПИФа, но в большинстве своем ETF не представляют никакой формы управления капиталом, т.е. компания, продающая доли в ETF, по факту не осуществляет никакого управления данными активами – это просто комбинация неких активов и способ для инвестора купить те активы, которые ему не по карману.

Например, купить с помощью ETFвсе акции, входящие в тот или иной индекс, или в ту или иную отрасль. Это пассивные инвестиции, которые позволяют инвестору просто осуществить максимально широкую диверсификацию, либо инвестировать в целевые секторы рынка, которые с точки зрения инвестора являются наиболее привлекательными (более подробно мы описали этот инструмент в статье «ETF фонды»).

Консультационное управление активами

Консультационное управление не является настоящим доверительным управлением, так как в данном случае право распоряжения активами или денежными средствами не переходит к управляющему, и все сделки происходят от имени и по поручению самого клиента. Инвестор лишь в праве прислушаться или нет совета более опытного участника рынка.

В случае с брокерским консультационным управлением, это услуга, которая создана самими брокерами и (по нашему личному мнению и подозрению) зачастую вступает в конфликт с интересами клиентов, так как частая смена инвест-идей побуждает клиента совершать больше операций и в итоге платить большую брокерскую комиссию (см. статью «почему брокеры не любят инвесторов»).

Кто осуществляет управление активами

В данном случае с клиентом заключается договор консультационного управления, в котором прописывается, что все сделки проходят от имени и по поручению клиента и вся ответственность целиком и полностью лежит на нем.

Комиссионное вознаграждение за услуги консультационного управления

Комиссия по большинству подобных услуг фиксированная и в малой степени привязана к работе управляющего, а чаще всего представляет из себя такую же брокерскую комиссию, но только повышенного уровня.

Плюсы консультационного управления

Невысокие пороги входа. Услугой консультационного управления можно воспользоваться даже для портфеля суммой от нескольких десятков тысяч рублей.

Представляется интересной для участников рынка, имеющих опыт инвестирования от 1-го года, когда уже есть понимание как анализировать те или иные активы и способность отфильтровать хорошие инвест-идеи от «заманухи». Чтобы сократить время на поиск инвест-идей, можно получать эти идеи от брокера. Также данная услуга может быть интересна не уверенным инвесторам, как второе мнение. Общение с опытным консультантом позволяет повысить в том числе свои собственные навыки анализа и расширить взгляд на рынок.

Минусы консультационного управления

Схема подобных услуг построена таким образом, что предоставляет максимальную степень юридической защиты консультационному управляющему. Вся ответственность за принятые решения по факту лежит на клиенте консультационного управления.

В случае с брокерским консультационным управлением в принципах построения самой услуги заложен конфликт интересов консультационного управляющего и клиента (по нашему мнению).

Итак, мы выяснили, что заниматься настоящим доверительным управлением на рынке ценных бумаг могут только лицензированные профучастники фондового рынка, то есть управляющие компании. Поэтому далее мы более подробно остановимся именно на этой форме доверительного управления.

Оценка результатов работы доверительного управляющего

Несмотря на кажущуюся простоту это крайне сложная задача. И мы никогда не сможем на 100% понять каковы будут результаты его управления в будущем. Вся проблема заключается в том, что стратегии доверительного управления во многом индивидуальны и очень сильно зависят от конкретных пожеланий клиента и объема его инвестиционных средств. Не видя инвестиционной декларации клиента просто невозможно сказать эффективен ли полученный результат управляющим.

Обычно доходность управляющих и фондов сравнивают с ростом рыночного индекса. И если фонд опережает рыночный индекс считается, что фонд сработал хорошо. Этот метод плох тем, что он не учитывает структуру инвестиций, классы активов и риск инвестиционной стратегии.

Так, например, в 2021 году российский рынок вырос на 26,7% и доходность фонда, давшего доходность в 15% годовых может показаться небольшой, однако, если управляющий свел при этом риск потери капитала к минимуму – это уже достаточно приличная доходность.

В итоге необходимо делать комплексную оценку:

Посмотреть доходность прошлых лет в сравнении с бенчмарком (базовым индексом).

Оценить доходность в историческом периоде (в первую очередь оценить стабильность доходности)

В дополнение можно взглянуть на результаты работы управляющей компании в сравнении с другими её активами, как она управляет своей линейкой ПИФ и управляет накоплениями НПФ. Здесь критерием хорошего управления также считается сравнение с рыночным индексом, который взят за базу.

Но стоит понимать, что данная оценка все равно не даст достоверной гарантии об эффективности управляющего, а лишь добавит определенный плюс в его копилку.

Также стоит помнить о том, что работа управляющего это высоко оплачиваемый труд. Управляющая компания берет комиссию, в большинстве случаев она комбинированная, это фиксированный размер процента от активов и процент от полученной прибыли. Размеры комиссионного вознаграждения устанавливаются индивидуально, но как правило это 1-3% от величины активов плюс 10%-30% от полученной прибыли.

В итоге может получиться так, что на истории и в текущем периоде управляющий обогнал рынок и показал отличный результат, но после уплаты существенных комиссий фактический результат инвестора оказывается существенно хуже обычной пассивной (низкорисковой) стратегии самостоятельного инвестирования.

На графике ниже представлено сравнение ДУ с другими видами инвестирования. На графике схематично отражено, что при доверительном управлении инвестор несет максимальные издержки и при этом совершенно не управляет ситуацией.

На самом деле важнейшими параметрами при оценке ДУ будут нюансы, которые Вы уже будете обсуждать с управляющими – такие как стратегия, инструменты, допустимые тактики управления и т.д. Вот здесь и заканчивается миф о том, что управляющего выбрать легко.

Ведь для того, чтобы оценить работу управляющего Вам недостаточно его заслуг в рамочках и красивых графиков роста капитала в прошлом, даже пусть и за 20 последних лет – Вы должны понимать, что конкретно он будет делать именно с Вашими деньгами и не в прошлом, а в будущем. Давайте посмотрим, как же оценить стратегию доверительного управления.

Процесс доверительного управления

Чтобы понимать, как выбрать ДУ, необходимо в первую очередь представлять себе весь процесс. Итак, последовательность взаимодействия с управляющей компанией выглядит следующим образом:

Когда клиент обращается в управляющую компанию, с ним беседуют, устанавливают основные инвестиционные цели и потребности клиента и на основании этого разрабатывается и подписывается инвестиционная декларация.

В инвестиционной декларации отражаются все основные параметры инвестирования, такие как:

Классы активов куда может инвестировать управляющий и их доли в портфеле (акции, облигации, фьючерсы, опционы, валюты и т.д.).

Типы проводимых операций (маржинальная торговля, короткие продажи, РЕПО).

Принципы оценки и выбора активов.

Временные горизонты инвестирования.

Типы активов по отраслям, странам и т.д.

Ожидаемая доходность.

Допустимый уровень риска инвестиционной стратегии.

Стратегии доверительного управления разрабатываются персонально или же клиент принимает одну из базовых стратегий управления компании. Это зависит прежде всего от сумм инвестирования, которыми располагает клиент, а так же от его изначальных потребностей. На самом деле, зачастую, стратегии доверительного управления представляют из себя классическое портфельное инвестирование с той или иной степенью вмешательства управляющего, этот момент так же обязательно отражается в инвестиционной декларации.

После заключения договора клиент не имеет прямого доступа к счету, а получает от управляющего периодические отчеты о работе с его активами. Комиссии автоматически снимаются со счета.

По мере приближения срока окончания инвестирования управляющий согласовывает с клиентом дальнейшие действия – выводить средства или продлить договор управления. В случае принятия решения о завершении договора управляющий начинает продавать активы и в конце срока управления клиент может забрать денежные средства.

Второй важный шаг выбора ДУ – это понимание ключевых условий доверительного управления у российских компаний.

Выводы:

Доверительное управление неплохой способ разместить капитал на фондовом рынке в случае, если Вы понимаете, как работает рынок, можете оценить стратегии инвестирования и понять какая именно будет актуальной на данный момент. Для этого необходимо разбираться и в конкретных финансовых инструментах (акции, облигации и т.д.), а также понимать ключевые способы оценки ценных бумаг для выбора (принципы инвестирования) и механизмы составления инвестиционных портфелей (стратегии инвестирования).

Большой миф, что доверительное управление – это инвестиции для лентяев. Казалось бы, почему у различных управляющих компаний есть разные стратегии инвестирования? Зачем? Ведь работа управляющего якобы должна сводиться к тому, что он просто стабильно получает прибыль и какая разница нам на чем?

На акциях второго или третьего эшелона? Задача просто, чтобы капитал рос по экспоненте вверх. Но такого не бывает и не будет никогда, советуем обходить предложения в формате «черный ящик с огромными процентами» стороной – такие предложения ближе к историям с МММ.

Настоящее доверительное управление предполагает, что клиент и управляющий говорят на одном языке и отлично понимают, как устроен рынок. Это гарантия того, что цели и результаты доверительного управления будут адекватными и предсказуемыми.

Начать разбираться в рынке мы рекомендуем с понимания портфельного инвестирования, поскольку это основа среднесрочного и долгосрочного инвестирования. В этом Вам помогут статьи на нашем сайте, а также наши обучающие программы. Обзорное понимание инструментов разумного инвестора мы рассказываем на нашем бесплатном семинаре «Разумное инвестирование для всех».

Если статья была Вам полезной, поставьте лайк и поделитесь ей с друзьями!

Прибыльных Вам инвестиций!