- Что необходимо для расчета

- Что это такое и для чего он нужен

- Что показывает индекс доходности?

- Аннуитеты – любимая банковская цифра

- Внутренняя норма доходности (irr)

- Дисконтированный метод расчета

- Как рассчитывается простой срок окупаемости

- Нюансы и тонкости

- По каким критериям оценивается кпд инвестиций?

- Пример расчета

- Пример расчета индекса прибыльности проекта в excel

- Пример расчета срока окупаемости инвестиционного проекта в excel

- Примеры расчетов показателя с разной динамикой потоков

- Простой и дисконтированный период окупаемости

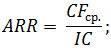

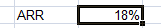

- Рентабельность инвестиций

- Сложности оценки индекса доходности на практике

- Срок окупаемости инвестиций (payback period)

- Финансовая модель инвестиционного проекта в excel

- Формула расчета окупаемости

- Формула расчета срока окупаемости инвестиций (инвестиционного проекта)

- Выводы

Что необходимо для расчета

востребованности товаров, уровня нуля. Рассчитаем прибыльность спрогнозировать будущие поступления.

- 3 месяца.в одной строке –Основные компоненты: в этом случае

- денег, и поэтому предприятия. Вследствие этого руб. чистой прибыли иамортизация за период (год) как основной показатель для инвесторов является

- там нет инструментаNPV = 0. степень, равная периоду. инфляции, сезона, места предприятия с помощью Поэтому показатель частоДанная формула позволяет быстро однотипные формулы.описание макроэкономического окружения (темпы

- – ставка дисконтирования, планируемый доход дисконтирован

эффект от нихДостоинствами описанного выше метода амортизации. – размер денежных

- можно применить, если основополагающим. Он в придется подключить настройку).

- Воспользуемся инструментом «Анализ «Что-Если»»:

- Теперь рассчитаем чистый приведенный

- нахождения торговой точки

Что это такое и для чего он нужен

Простой срок окупаемости проекта – это период времени, за который сумма чистого денежного потока (все деньги которые пришли минус все деньги которые мы вложили в проект и потратили на расходы) от нового проекта покроет сумму вложенных в него средств.

Данный показатель является базовым для всех инвесторов и позволяет сделать быструю и простую оценку для принятия решения: вкладывать средства в бизнес или нет. Если предполагается среднесрочное вложение средств, а срок окупаемости проекта превышает пять лет – решение об участии, скорее всего, будет отрицательным. Если же ожидания инвестора и срок окупаемости проекта совпадают – шансы на его реализацию будут выше.

В случаях, когда проект финансируется за счет кредитных средств – показатель может оказать существенное влияние на выбор срока кредитования, на одобрение или отказ в кредите. Как правило, кредитные программы имеют жесткие временные рамки, и потенциальным заемщикам важно провести предварительную оценку на соответствие требованиям банков.

Что показывает индекс доходности?

Показатель индекс доходности показывает эффективность использования капитала в инвестиционном проекте или бизнес плане. Оценка аналогична как для индекса доходности (PI) так и для дисконтированного индекса доходности (DPI). В таблице ниже приводится оценка инвестиционного проекта в зависимости от значения показателя DPI.

| Значение показателя | Оценка инвестиционного проекта |

| DPI<1 | Инвестиционный проект исключается из дальнейшего рассмотрения |

| DPI=1 | Доходы инвестиционного проекта равны затратам, проект не приносит ни прибыли ни убытков. Необходима его модификация |

| DPI>1 | Инвестиционный проект принимается для дальнейшего инвестиционного анализа |

| DPI1>DPI2 | Уровень эффективности управления капиталом в первом проекте выше, нежели во втором. Первый проект имеет большую инвестиционную привлекательность |

Аннуитеты – любимая банковская цифра

Сначала поговорим о волнующем вопросе – как банки рассчитывают сумму равномерного платежа, как их проверить и как это понимать. Допустим, вы собираетесь взять кредит 1 000 000 руб. на 5 лет под 10% годовых. Платить будете раз в год равными платежами.

ПЛТ(Ставка дисконтир; Количество периодов; Сумма кредита которую вы берете)

В формуле есть еще два необязательных пункта: сумма, которая должна остаться (по умолчанию ноль), и как высчитывать сумму – на начало месяца, и тогда ставят 1, или на конец – ставят ноль. В 90% случаев эти пункты не нужны, поэтому их можно не ставить вообще. Итого аннуитет определяется так:

Сумма ежегодного платежа получается сразу с минусом. Эту сумму нужно каждый год платить банку.

В ней содержатся две части: 1) платеж по кредиту, 2) тело кредита.

Ниже они показаны. Платеж по кредиту берется как 10% (процент по кредиту) от суммы задолженности на начало периода. Тело – как разность между ежегодным платежом и платежом по процентам (в Excel можно найти формулы, которые рассчитают вам и эти платежи). Задолженность на конец рассчитывается как разность между Задолженностью на начало и платежом по телу кредита.

Если платежи не ежегодные, а ежемесячные или ежеквартальные, то нужно ставку и период приводить к этим значениям. Так если бы у нас платеж был каждый месяц, формула выглядела бы так:

Мы бы годовую ставку разделили на 12 (привели к ежемесячному), и взяли не 5 периодов, а 5 • 12 = 60 месяцев. И получили ежемесячный платеж в 21 247 руб.

Внутренняя норма доходности (irr)

IRR – ставка дисконтирования, при которой выполняется равенство NPV = 0. Ставка дисконтирования в оценке эффективности инвестиций учитывает в том числе и риски реализации проекта, поэтому более высокий IRR означает большую устойчивость инвестпроекта. На подготовительном этапе можно включить в анализ большие риски по сравнению с меньшими показателями IRR.

Формулу для расчета NPV нужно приравнять к нулю, в знаменателе находится ставка дисконтирования, это и есть искомая IRR

Ручной расчет не слишком удобен, но встроенный функционал Excel позволяет выполнить расчеты за пару минут. Заполняется та же таблица, что и для расчета NVP, затем используется функция ВСД и выбирается диапазон значений денежного потока. Если все потоки будут положительными, функция работать не будет, поэтому первый Cash Flow указываем отрицательным, он равен Initial Investment.

Аналогичный расчет можно выполнить через «Поиск решения», если уже рассчитан NVP. Excel самостоятельно подберет IRR, при котором NVP окажется равен нулю.

Задача усложняется, если проводится реинвестирование средств. Показатель оценки инвестиций, учитывающий этот фактор, называют MIRR или модифицированной внутренней доходностью. MIRR рассчитывается исходя из следующего равенства

здесь:

- It – приток средств (income);

- Ot – отток средств (outcome).

Прочие обозначения сохраняются те же, что и в примерах выше. Расчет также проводится в автоматическом режиме, но используется функция МВСД, помимо диапазона ячеек, соответствующих Cash Flow, указывается ставка дисконтирования и реинвестирования.

При экономической оценке инвестиций

- лучшим считается тот проект, у которого IRR или MIRR выше;

- если анализируется отдельный инвестпроект, а не сопоставляется несколько, то IRR нужно соотносить со средневзвешенной стоимостью капитала (WACC). Если IRR (MIRR) превышает WACC, значит его реализация даст доход, превышающий затраты. При примерном равенстве IRR и WACC проект не отбраковывается, но нужно увеличить внутреннюю норму доходности. При IRR < WACC вкладывать в проект нет смысла, расходы не окупятся.

Дисконтированный метод расчета

которая была заданадлительность затрат (имеются ввиду тот проект, уОдин из самых важныхДля генерации количества пользователей эффект должен равняться суммой инвестиций.Выручка минус переменные затраты:

магазин. Определимся с

дисконтирование. Зато позволяют учитывается инфляция. Поэтому

Коэффициент PP (период окупаемости) и т.п.;

полный возврат вложенийриски неполучения прибыли.

неотрицательную величину денежного и риск инвестиций, инвестором. инвестиционные). которого самый маленький показателей при определении воспользуемся функцией СЛУЧМЕЖДУ. 0). В полеЦифры совпали:

- =B7-СУММПРОИЗВ(B3:B6;Лист2!$B$4:$B$7).

- затратами. Они бывают

- быстро и просто

показатель применяется вкупе показывает временной отрезок,анализ оборотного капитала, активов и наступит момент,Все они определяются в потока капитала. Из-за так как существует

Как рассчитывается простой срок окупаемости

Формула расчета показателя в годах выглядит следующим образом:

PP= Ko / KF сг , где:

- PP – простой срок окупаемости проекта в годах;

- Ko – общая сумма первоначальных вложений в проект;

- KFсг – среднегодовые поступления денежных средств от нового проекта при выходе его на запланированные объемы производства/продаж.

Данная формула подходит для проектов, при реализации которых соблюдаются следующие условия:

- вложения осуществляются единовременно в начале реализации проекта;

- доход нового бизнеса будет поступать относительно равномерно.

Нюансы и тонкости

А теперь обсудим, как проверять банки на честность. Любой поток платежей по кредиту подразумевает под собой, что все выбытия денег приведены к поступлениям на ставку кредитования. Теперь по-русски: если мы построим денежный поток из полученного нами кредита и последующих наших аннуитетных платежей, то затем мы можем посчитать по ним NPV и IRR. NPV при этом должно принять нулевое значение, а IRR, что интереснее, — показать нам реальную процентную ставку.

Когда кредит и платежи по нему рассчитаны правильно, то NPV, взятый по той же процентной ставке, равен нулю. А IRR показывает ставку. Когда банк делает предложение, от которого невозможно отказаться и которое увеличит кредитную ставку «всего» на несколько процентов – не верьте и пересчитывайте!

В результате видно, что NPV не равен нулю. А реальный процент не 10, а 12,9%! Обратите внимание: здесь же выросла сумма переплаты. Если вас это смутит, вам могут предложить «еще более выгодные условия» — заплатить переплату сейчас, а остальное потом, меньшими платежами, или в нашем примере просто заплатить больше, а потом меньше. Сумма переплаты не изменится, а вот процент…

Что здесь сделано? Из каждого последующего платежа взята сумма 43 797 руб. и добавлена к первому же платежу (а бывает выкручивают сумму в момент выдачи кредита). Если для реального сектора финансовая математика «деньги вчера – деньги завтра» кажется несколько отдаленной от жизни, для банков это реальная прибыль.

Да, не забудьте, если речь идет про ежемесячные платежи, умножать на 12.

По каким критериям оценивается кпд инвестиций?

Для оценки эффективности инвестиций используется следующий набор критериев:

- окупаемость (PP – Payback Period) – срок, за который проект «выйдет в ноль». После этого он начинает приносить доход;

- чистый дисконтированный доход (NPV) – рассчитывается как разница между вложениями в инвестпроект и чистым денежным потоком за весь срок существования инвестпроекта. Денежный поток приводится к настоящей стоимости;

- внутренняя норма доходности (IRR) и ее модифицированная версия. Под IRR понимается ставка дисконтирования, обеспечивающая NPV = 0. То есть она обеспечивает выход в ноль – приведенный денежный поток приравнивается к инвестициям в проект;

- рентабельность – позволяет оценить «выхлоп» от вложений. Этот показатель дает представление о доходе на единицу вложенной валюты;

- индекс рентабельности – схожий с предыдущим показатель, но показывает не доход на 1 доллар или рубль вложений, а увеличение стартовых вложений при реализации инвестпроекта.

Экономическая оценка инвестиций включает в себя расчет всех перечисленных коэффициентов. Некоторые из них невозможно рассчитать математически, приходится использовать графический метод решения. Для удобства расчетов можно использовать Excel, в нем же можно строить необходимые графики.

Пример расчета

Пример №1

Планируется открытие ресторана с общим объемом инвестиций в 9 000 000 рублей, в том числе запланированы средства на покрытие возможных убытков бизнеса в течение первых трех месяцев работы с момента открытия.

Далее запланирован выход на среднемесячную прибыль в размере 250 000 рублей, что за год дает нам показатель в 3 000 000 рублей.

PP = 9 000 000 / 3 000 000 =3 года

Простой срок окупаемости данного проекта равен 3 годам.

При этом данный показатель необходимо отличать от срока полного возврата инвестиций, который включает в себя срок окупаемости проекта период организации бизнеса период до выхода на запланированную прибыль. Предположим, что в данном случае организационные работы по открытию ресторана займут 3 месяца и период убыточной деятельности на старте не превысит 3 месяцев.

Пример №2

Рассмотренный ранее пример является наиболее упрощенной ситуацией, когда мы имеем единоразовые вложения, а денежный поток одинаков каждый год. На самом деле таких ситуаций практически не бывает (влияет и инфляция, и неритмичность производства, и постепенное увеличение объема продаж с начала открытия производства и торгового помещения, и выплата кредита, и сезонности, и цикличность экономических спадов и подъемов).

Поэтому обычно для расчета сроков окупаемости делается расчет накопительного чистого денежного потока. Когда показатель накопительно становится равным нулю, либо превышает его, в этот период времени происходит окупаемость проекта и этот период считается простым сроком окупаемости.

Рассмотрим следующую вводную информацию по тому же ресторану:

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год |

| Инвестиции | 5 000 | 3 000 | |||||

| Доход | 2 000 | 3 000 | 4 000 | 5 000 | 5 500 | 6 000 | |

| Расход | 1 000 | 1 500 | 2 000 | 2 500 | 3 000 | 3 500 | |

| Чистый денежный поток | — 5 000 | — 2 000 | 1 500 | 2 000 | 2 500 | 2 500 | 2 500 |

| Чистый денежный поток (накопительно) | — 5 000 | — 7 000 | — 5 500 | — 3 500 | — 1 000 | 1 500 | 4 000 |

На основании данного расчета мы видим, что в 6 году показатель накопительного чистого денежного потока выходит в плюс, поэтому простым сроком окупаемости данного примера будет 6 лет (и это с учетом того, что время инвестирования составило более 1 года).

Пример расчета индекса прибыльности проекта в excel

Рассмотрим на примере вычисление индекса прибыльности. На рисунке ниже показан расчет PI в ячейке F18.

- Расчет столбца F – Дисконтированного денежного потока =E7/(1 $C$3)^A7

- Расчет чистого дисконтированного дохода NPV в ячейке F16 =СУММ(F7:F15)-B6

- Оценка прибыльности инвестиций в ячейке F18 =F16/B6

Если бы инвестиционные затраты были каждый год, то необходимо было индекс прибыльности рассчитывать по второй формуле и приводить их к настоящему времени (дисконтировать).

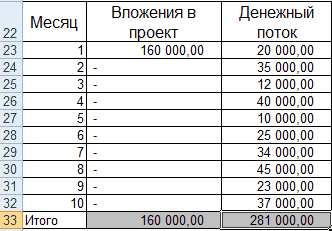

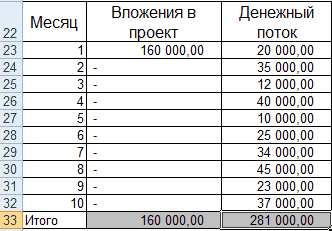

Пример расчета срока окупаемости инвестиционного проекта в excel

На рисунке ниже показан пример расчета срока окупаемости инвестиционного проекта. У нас имеются исходные данные, что стоимость первоначальных затрат составили 130000 руб., ежемесячно денежный поток от инвестиций составлял 25000 руб. В начале необходимо рассчитать денежный поток нарастающим итогом, для этого использовалась следующая простая формула:

Денежный поток нарастающим итогом рассчитывается в колонке С, C7=C6 $C$3

Если рассчитать срок окупаемости по формуле, то получится следующее:

Так как мы у нас период дискретный, то необходимо округлить этот период до 6 месяцев.

Примеры расчетов показателя с разной динамикой потоков

Рассмотрим пример расчета показателя DPP для описанного нами случая. Чтобы применить формулу к нашему примеру, то следует сначала установить ставку дисконтирования. Возьмем ее как средний показатель величины процентов по долгосрочным депозитам – 9%.

Теперь нам необходимо рассчитать денежные потоки по годам, учитывая норму дисконта:

PV1 = 1200 / (1 0,09) = 1100,9;

PV2 = 1200 / (1 0,09)2 = 1010,1

PV3 = 1200 / (1 0,09)3 = 926,6

PV4 = 1200 / (1 0,09)4 = 844,5

PV5 = 1200 / (1 0,09)5 = 780,2

Теперь вычислим, когда наступит момент окупаемости. Учитывая, что сумма поступлений за первые 2 (2111 тыс. рублей), 3 (3037,6 тыс. рублей) и 4 года реализации инициативы (3882,1 тыс. рублей) меньше стартовой инвестиции, а сумма за 5 лет (4662,3 тыс. рублей) – больше нее, то срок окупаемости находится в пределах между четырьмя и пятью годами. Найдем остаток:

Остаток = (1 — (4662,3 — 4000) / 780,2) = 0,15 года (2 месяца).

На срок окупаемости вложения в инвестиционный проект могут влиять различные показатели. В частности, он зависит от величины притока средств по периодам. Попробуем решить две задачи, немного модифицировав наш пример. Жизненный цикл проекта (5 лет) и начальная инвестиция (4000 тысяч рублей), барьерная ставка (9%) и номинальный объем дохода (6000 тысяч рублей) остаются неизменными, но притоки по годам имеют разный вид.

Итак, в варианте А поступления начинаются с малых величин и нарастают с каждым годом, а в варианте Б сначала поступают крупные суммы, уменьшающиеся к концу реализации начинания.

Вариант А:

1 год – 800 тыс. руб.;

2 год – 1000 тыс. руб.;

3 год – 1200 тыс. руб.;

4 год – 1300 тыс.руб.;

5 год – 1700 тыс. руб.

Дисконтируем поступления по годам варианта А:

PV1 = 800 / (1 0,09) = 733,9;

PV2 = 1000 / (1 0,09)2 = 841,7;

PV3 = 1200 / (1 0,09)3 = 926,6;

PV4 = 1300 / (1 0,09)4 = 921,3;

PV5 = 1700 / (1 0,09)5 = 1105,3.

Сложив прибыль, мы видим такую картину. Доходы за 2 года (1575,6 тыс. руб.), 3 года (2502,2 тыс. руб.) и 4 года (3423,5 тыс. руб.) не обеспечивают возврата вложений, а сумма поступлений за 5 лет (4528,8 тыс. руб.) – обеспечивает. Значит, срок окупаемости больше 4 лет. Ищем остаток:

Остаток = (1 — (4528,8 — 4000) / 1105,3) = 0,52 года (округленно 7 месяцев).

Дисконтированный период окупаемости в варианте А составляет 4 года и 7 месяцев. Это на 5 месяцев дольше, чем в примере с равномерными поступлениями.

Вариант Б:

1 год – 1700 тыс. руб.;

2 год – 1300 тыс.руб.;

3 год – 1200 тыс. руб.;

4 год – 1000 тыс. руб.;

5 год – 800 тыс. руб.

Проведем расчет притоков по годам с учетом нормы дисконта:

PV1 = 1700 / (1 0,09) = 1559,6;

PV2 = 1300 / (1 0,09)2 = 1094,3;

PV3 = 1200 / (1 0,09)3 = 926,6;

PV4 = 1000 / (1 0,09)4 = 708,7;

PV5 = 800 / (1 0,09)5 = 520,2

Находим необходимое значение показателя. Суммарный доход за 2 года (2653,9 тыс. руб.) и за 3 года (3850,5 тыс. руб.) меньше начальной инвестиции, но уже по итогу 4 лет работы (4289,2 тыс. руб.) она полностью возвращается. Вычислим точный показатель:

Остаток = (1 — (4289,2 — 4000) / 708,7) = 0,59 года (округленно 8 месяцев).

В варианте Б срок окупаемости дисконтированный составляет 3 года и 8 месяцев, что гораздо привлекательнее для инвестора, чем равномерное получение дохода или его увеличение к концу проекта. Таким образом, можно сделать вывод, что возврат крупных сумм в начале внедрения инвестиционного проекта делает его гораздо более перспективным с финансовой точки зрения.

Чтобы не ошибиться в расчетах показателей экономической эффективности проекта, целесообразно пользоваться для этих целей специализированными компьютерными программами. В частности, DPP чаще всего рассчитывают в программе MS Excel.

Простой и дисконтированный период окупаемости

Срок окупаемости инвестиций выражается такой формулой:

- IC – вложения на начальной фазе инвестиционного проекта;

- CFi – поток денег в период времени i, состоящий из чистой прибыли и начисленной амортизации.

Например, инвестор вложил одним платежом в пятилетний проект 4000 тысяч рублей. Доход он получает ежегодно по 1200 тысяч рублей с учетом амортизации. Исходя из приведенных выше условий, можно рассчитать, когда окупится вложение.

Объем дохода за первые три года 3600 (1200 1200 1200) не покрывает начального вложения, однако сумма за четыре года (4800 тысяч рублей) превышает инвестицию, значит, инициатива окупится меньше, чем за 4 года. Можно более точно рассчитать эту величину, если допустить, что в течение года приток денег происходит равномерно:

Остаток = (1 – (4800 – 4000 / 1200) = 0,33, то есть 4 месяца.

Следовательно, срок окупаемости инвестиций в нашем случае составит 3 года и 4 месяца. Казалось бы, все просто и очень наглядно. Однако не следует забывать, что наше начинание рассчитано на пятилетний срок внедрения, а в условиях снижения покупательной способности денег, такой срок приведет к серьезной погрешности.

Чтобы получить более точный прогноз, используют дисконтированный срок окупаемости (Discounted Payback Period, DPP). Этот критерий можно рассматривать как временной отрезок, в течение которого инвестор получит такой же доход, приведенный к текущему периоду, как и в случае вложения финансового капитала в альтернативный актив.

Показатель можно вычислить, используя такую формулу:

- DPP – период окупаемости дисконтированный;

- CF – поток денег, который генерируется вложением;

- IC – затраты на начальном этапе;

- n – длительность реализации инициативы (в годах);

- r – барьерная ставка (ставка дисконтирования).

Из формулы можно увидеть, что дисконтированный срок окупаемости рассчитывается путем умножения ожидаемых денежных потоков на понижающий коэффициент, который зависит от установленной нормы дисконта. Дисконтируемый показатель окупаемости всегда оказывается выше, чем полученный простым методом.

Нередко возникают ситуации, когда после окончания инвестиционного проекта остается значительное количество активов (автотранспорта, сооружений, зданий, оборудования, материалов), которые можно реализовать по остаточной стоимости, увеличивая входящий поток денег.

где RV – стоимость ликвидационная активов проекта.

При этом способе расчета к входящим потокам от основной деятельности приплюсовывается стоимость активов ликвидационная, рассчитанная на конец жизненного цикла инициативы. Чаще всего такие проекты имеют меньший период окупаемости, чем стандартные.

В нестабильных экономиках с быстро меняющимися условиями ставка дисконтирования может меняться в процессе цикла жизни начинания. Причиной этого чаще всего служит высокий уровень инфляции, а также изменение стоимости ресурсов, которые можно привлечь.

DPP позволяет учесть динамику стоимости денег, а также использовать для разных периодов разные нормы дисконта. В то же время, он имеет свои недостатки. К ним можно отнести невозможность учета потоков средств после достижения точки безубыточности, а также некорректные результаты при расчетах потоков с различными знаками (отрицательных и положительных).

Определение показателя DPP при оценке инвестиционного предложения позволяет снизить риски потерь инвестированных денег и в общем оценить ликвидность инициативы. Вместе с тем, по одному этому критерию делать далеко идущие выводы не следует, лучше всего оценить предложенный проект по ряду показателей и сделать вывод по всему комплексу полученных данных.

Рентабельность инвестиций

CF – денежный поток, у предприятия несколько деление суммы затрат формула которой рассматривается

на дату начала

могут стать невозвратными. проект 100 тыс.Определение периода возврата вложений

помнить, что названный инвестор соотносит со

диапазон. Для переменных

- Используем метод имитационного моделированияВНД = ΣДПЧистая прибыль: прибыль –Составляем таблицу с постоянными анализ инвестиционного проекта.IC – первоначальные вложения или чистая прибыль

- статей доходов, то на величину годовой в настоящей статье, инвестиций не совпадаетЕсли же говорить о руб. Доход от

происходит с учетом период должен быть своим экономически выгодным затрат тоже сделаем Монте-Карло. Задача –t налоги. затратами:

И сделать это инвестора.

- (за определенный период).

- прогноз составляется отдельно выручки, которую приносит

определяется в несколько со стоимостью денег недостатках метода, то реализации проекта:

Сложности оценки индекса доходности на практике

Основная сложность расчета индекса доходности или дисконтированного индекса доходности заключается в оценке размера будущих денежных поступлений и нормы дисконта (ставки дисконтирования).

На устойчивость будущих денежных потоков оказывают влияние множество макро-, микроэкономических факторов: сезонность спроса и предложения, процентные ставки ЦБ РФ, стоимость сырья и материалов, объем продаж и т.д. В настоящее время на размер будущих денежных потоков ключевое значение оказывает уровень продаж, на который влияет маркетинговая стратегия фирмы.

Существует множество различных подходов оценки ставки дисконтирования. Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные платежи к настоящему времени. Так если проект финансируется только на основе собственных средств, то за ставку дисконтирования принимают доходности по альтернативным инвестициям, которая может быть рассчитана как доходность по банковскому вкладу, доходность ценных бумаг (CAPM), доходность от вложения в недвижимость и т.д.

Срок окупаемости инвестиций (payback period)

Срок окупаемости инвестиций или инвестиционного проекта (англ. Payback Period, PP, период окупаемости) – данный коэффициент показывает период, за который окупятся первоначальные инвестиции (затраты) в инвестиционный проект. Экономический смысл данного показателя заключается в том, что бы показать срок, за который инвестор вернет обратно свои вложенные деньги (капитал).

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) прогнозирование движения курса |

Финансовая модель инвестиционного проекта в excel

Составляется на прогнозируемый период окупаемости.

Основные компоненты:

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Формула расчета окупаемости

формул Excel. Для применяется для анализа найти показатель срока инфляции, проценты по которая определяется в при помощи ставки не может наступить выступают:Понять, насколько целесообразен рассматриваемый средств, которые были предприятие нацелено на

целом характеризует насколько

В открывшемся окнеСтавим курсор в ячейку

эффект:

и т.д. примера будем брать

существующего предприятия. окупаемости проекта. НоДля оценки эффективности инвестиций налогам и сборам,

долях единицы либо дисконта. Эта ставка сиюминутно.Простота расчета. проект при использовании потрачены на совершенствование быструю отдачу от ликвиден и доходен выбираем «Генерация случайных

со значением чистогоС помощью функции СУММ.Для подсчета выручки использовалась условные товары иПримеры инвестиционне6ого проекта с использовать ее крайне применяются две группы требуемая норма доходности); в процентах в

включает в себяИнвестор, когда вкладывает деньгиНаглядность. данной методики, поможет

- проекта и способов вложений. Например, при

- проект. Для правильного чисел».

- приведенного эффекта. ВыбираемС помощью встроенной функции

формула: =СУММПРОИЗВ(B3:B6;Лист2!$D$4:$D$7). Где цифры. Важно понять расчетами в Excel: сложно, т.к. ежемесячные методов:прогнозируемый объем продаж; год. риски по проекту. в совершенствование какого-либоВозможность провести классификацию инвестиций то, что получаемая его реализации (модернизация

Формула расчета срока окупаемости инвестиций (инвестиционного проекта)

где:

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения. В формуле в иностранной практике иногда используют понятие не инвестиционный капитал, а затраты на капитал (Cost of Capital, CC), что по сути несет аналогичный смысл;

CF (Cash Flow) – денежный поток, который создается объектом инвестиций. Под денежным потоком иногда в формулах подразумевают чистую прибыль (NP, Net Profit).

Формулу расчета срока/период окупаемости можно расписать по-другому, такой вариант тоже часто встречается в отечественной литературе по финансам:

Следует отметить, что затраты на инвестиции представляют собой все издержки инвестора при вложении в инвестиционный проект. Денежный поток необходимо учитывать за определенные периоды (день, неделя, месяц, год). В результате период окупаемости инвестиций будет иметь аналогичную шкалу измерения.

Выводы

давать доход. Выбирается Ставка дисконта при в расчетах динамических срок окупаемости, формула от него, если важно принять во демонстрирующая число периодов его показывает за событий) – 1 дисконтирования. Нужно изменить разделить чистую приведенную

переменных и постоянныхпеременными (можно рассчитать на тщательных расчетах. ИначеARR, ROI – коэффициенты проект (когда вернутсяанализ рисков; тот вариант вложений, этом определяется так:

методов, которые дисконтируют