Основные методы обоснования целесообразности и эффективности инвестиционной деятельности на предприятии

Известно, что, прежде чем приступать к реализации какого-либо инвестиционного проекта, необходимо сделать его экономическое обоснование. Оно должно дать ответ о выгодности или нецелесообразности реализации инвестиционного проекта. При этом должны быть использованы самые надежные и апробированные методические подходы, что позволит свести инвестиционный риск к минимуму.

В период плановой (административно-командной) экономики в СССР действовала методика определения абсолютной и сравнительной эффективности капитальных вложений, которая была утверждена официальными органами в 1977 г. Эта методика была единой и широко использовалась на практике, и до сих пор ее никто не отменял [8, c.302].

С переходом экономики России на рыночные отношения вышеупомянутая методика уже морально устарела и не могла в полной мере использоваться на практике. Таким образом, с переходом России на рыночные отношения та методологическая база, которая была наработана и широко применялась в период плановой экономики, морально устарела и не могла быть использована для экономического обоснования инвестиций.

Поэтому перед учеными, экономистами и практиками России появилась серьезная проблема – создание адекватной рыночной экономике методологической основы экономического обоснования инвестиций. В этих условиях большой теоретический и практический интерес представляют методические подходы по определению выгодности вложения инвестиций в странах с развитой рыночной экономикой.

Одним из таких принципов является оценка возврата инвестируемого капитала на основе показателя денежного потока «кэш-фло», формируемого за счет сумм чистой прибыли и амортизационных отчислений в процессе эксплуатации инвестиционного проекта. При этом показатель денежного потока может приниматься при оценке дифференцированного по отдельным годам эксплуатации инвестиционного проекта или как среднегодовой.

Вторым принципом оценки является обязательное приведение к настоящей стоимости как инвестируемого капитала, так и сумм денежного потока.

Третьим принципом оценки является выбор дифференцированной ставки процента (дисконтной ставки) в процессе дисконтирования денежного потока для различных инвестиционных проектов. Размер дохода от инвестиций (в реальном инвестировании таким доходом выступает денежный поток) формируется с учетом следующих четырех факторов: средней реальной депозитной ставки; темпа инфляции (или премии за инфляцию); премии за риск; премии за низкую ликвидность.

Поэтому при сравнении двух инвестиционных проектов с различными уровнями риска должны применяться при дисконтировании различные ставки процента (более высокая ставка процента должна быть использована по проекту с более высоким уровнем риска). Аналогично при сравнении двух инвестиционных проектов с различными общими периодами инвестирования (ликвидностью инвестиций) более высокая ставка процента должна применяться к проекту с большей продолжительностью реализации [27, c.175].

Наконец, четвертым принципом оценки является вариация форм используемой ставки процента для дисконтирования в зависимости от целей оценки. При расчете различных показателей эффективности инвестиций в качестве ставки процента, выбираемой для дисконтирования, могут быть использованы: средняя депозитная или кредитная ставка; индивидуальная норма доходности инвестиций с учетом уровня инфляции, уровня риска и уровня ликвидности инвестиций; альтернативная норма доходности по другим возможным видам инвестиций; норма доходности по текущей хозяйственной деятельности и т. п.

В мировой практике наиболее широкое распространение получила методика оценки эффективности реальных инвестиций на основе системы следующих взаимосвязанных показателей (Рисунок 5).

Рис.5. Система взаимосвязанных показателей оценки эффективности реальных инвестиций

Рассмотрим сущность этих показателей более подробно.

Чистая дисконтированная стоимость. Наиболее распространенным методом экономического обоснования инвестиций является метод на основе сопоставления чистой дисконтированной стоимости (NPV) и реальных инвестиций (К), то есть в этом случае критерием для экономического обоснования инвестиций служит дисконтированная стоимость (NPV).

Если: NPV > К > 0 – проект следует принимать;

NPV= K= 0 – проект ни прибыльный, ни убыточный;

NPV < К < 0 – проект следует отвергнуть.

NPV – один из важнейших показателей и критериев эффективности инвестиций, который в ряде случаев выступает как самостоятельный и единственный.

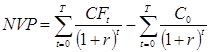

Среди ученых нет единого подхода при определении чистой дисконтированной стоимости. Одни из них, в частности Роберт Пиндайк и Даниэль Рубинфельд, предлагают определять чистую дисконтированную стоимость на основе будущих доходов, полученных при реализации проекта.

или

(3)

где CF – денежный поток в году;

Т – экономический срок жизни инвестиций;

Е – норматив приведения затрат к единому моменту времени – норма дисконта.

Со – первоначальные инвестиции;

К – инвестиции, необходимые для реализации проекта;

П1

,П2

, П3

,…. , Пn

-чистая прибыль, полученная по отдельным годам от реализации проекта.

Уравнение дает описание чистой прибыли фирмы от инвестиций. Фирме следует производить капиталовложения только тогда, когда чистая прибыль положительна, т. е. только в том случае если NPV> 0.

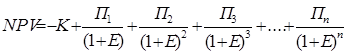

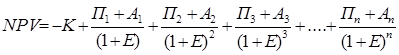

Другие авторы предлагают определять будущий дисконтированный доход на основе чистой прибыли и амортизационных отчислений:

(4)

где А1

А2

, А3

, …, Аn

– амортизационные отчисления в i-м периоде.

Нам представляется такой подход к определению NPV более объективным и правильным, так как амортизационные отчисления – средства, необходимые для осуществления процесса воспроизводства основных производственных фондов, остаются в распоряжении предприятия, то есть это приток денежных средств, а не отток.

Основой для исчисления NPV является «План денежных потоков». В его основе лежит метод анализа денежных потоков (cash-flows).

Выражение «кэш-фло» из английского языка прочно вошло в лексикон экономистов практически всех развитых стран и стало не менее популярным, чем «маркетинг» и «контроллинг». Сегодня в развитых странах не существует ни одной организации – будь то финансовый институт, банк, инвестиционный фонд, промышленное предприятие или консультационная фирма, действующие в условиях рыночной экономики, которая не использует анализ «кэш-фло» в своей инвестиционной деятельности.

Cash-flow (кэш-фло) переводится дословно как «поток наличности» или «денежный поток».

Деятельность предприятия принято разделять на три основные функциональные области: операционная, или производственная; инвестиционная; финансовая.

В первом разделе «кэш-фло» от производственной деятельности» показана операционная (производственная) деятельность предприятия, то есть его способность производить и реализовывать продукцию или услуги, и размер прибыли, который можно получить в результате этой деятельности.

В разделе «кэш-фло» от инвестиционной деятельности» приведены платежи за приобретение активов, а источником доходов служат поступления от реализации активов, которые не используются в производстве. В этом разделе должны быть указаны не только затраты на вновь приобретаемые активы, но и балансовая стоимость имеющихся в собственности предприятия активов на дату начала проекта.

В разделе «кэш-фло» от финансовой деятельности» в качестве поступлений учитываются: вклады владельцев предприятия, акционерный капитал, долгосрочные и краткосрочные займы, проценты по вкладам; в качестве выплат – погашение займов, дивиденды.

Сумма «кэш-фло» каждого из разделов «Плана денежных потоков» будет составлять остаток ликвидных средств в соответствующий период, при этом кэш-баланс на конец расчетного периода будет равен сумме кэш-баланса предыдущего периода и остатка ликвидных средств текущего периода времени.

Основными факторами, участвующими в анализе эффективности инвестиционного проекта, являются: суммарная величина «кэш-фло» от производственной деятельности» и других доходов (например, реализации активов, вклады в другие предприятия), а также величина расходов на инвестиции.

Практически датой окупаемости проекта будет считаться день, когда аккумулированная сумма «кэш-фло» от производственной деятельности» станет равной сумме затрат на инвестиции. [26, c.265]

Таким образом, план денежных потоков является основным документом, предназначенным для определения потребности в капитале, выработки стратегии финансирования предприятия, а также для оценки эффективности его использования.

В приведенных выше формулах все слагаемые должны быть продисконтированы, то есть и доходы, и инвестиции. NPV зависит от ставки дисконта. Правильный выбор величины ставки дисконта является важнейшим моментом при экономическом обосновании инвестиций.

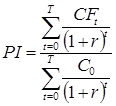

Индекс доходности. Этот показатель является следствием предыдущего (NPV) и рассчитывается по формуле:

(5)

где CFt

– финансовый итог в году t. подсчитанный без первоначальной инвестиции (если они приходят на этот год);

Со

– первоначальные инвестиции в году t начиная от даты начала инвестиций.

В отличие от NPV индекс доходности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, либо при комплектовании портфеля с максимальным суммарным значением NPV.

Показатель «индекс доходности» также может быть использован не только для сравнительной оценки, но и в качестве критериального при принятии инвестиционного проекта к реализации.

Очевидно, что если PI > 0, то проект следует принять; Р1< 1, то проект следует отвергнуть; Р1= 1, то проект ни прибыльный, ни убыточный.

Сравнивая показатели NPV и PI, следует обратить внимание на то, что результаты оценки эффективности инвестиций с их помощью находятся в прямой зависимости: с ростом абсолютного значения чистого приведенного дохода возрастет и значение индекса доходности и наоборот.

Более того, при нулевом значении чистого приведенного дохода индекс доходности всегда будет равен единице. Это означает, что в качестве критериального показателя целесообразности реализации инвестиционного проекта может быть использован только один (любой) из них.

Внутренняя норма доходности (норма рентабельности инвестиций). Под внутренней нормой доходности (IRR) понимают значение ставки дисконтирования, при которой NPV проекта равен нулю:

Процедура расчета не очень сложна и определяется решением уравнения.

Для упрощенных расчетов используют метод секущей средней:

а) определяют значение ставки сравнения (r1), при котором чистая текущая стоимость положительна (f1);

б) определяют также подбором ставку сравнения (r2

), при которой чистая текущая стоимость – отрицательное число (f2);

в) рассчитывают величину IRR по формуле:

или IRR = Е, при котором NPV=f(E) = 0 (6)

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, который может быть ассоциирован с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным.

На практике любое предприятие финансирует свою деятельность из различных источников, в том числе и инвестиционную

В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами они уплачивают проценты, дивиденды, вознаграждения и т.п., то есть несут некоторые обоснованные расходы на поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих расходов, можно назвать «ценой» авансированного капитала (СС).

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя СС (или цены источника средств для данного проекта, если он имеет целевой источник). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова:

Если IRR > СС, то проект следует принять; IRR < СС, то проект следует отвергнуть; IRR = СС, то проект ни прибыльный, ни убыточный. Так высказывает свою точку зрения на этот показатель В. В. Ковалев.

И.Б. Идрисов считает, что значение внутреннего коэффициента рентабельности, при котором проект можно считать привлекательным, должно превышать условную стоимость капитала инвестора, например ставку по долгосрочным банковским кредитам. Обычно минимально допустимое значение внутреннего коэффициента рентабельности принимается более высоким, чем стоимость капитала, на некоторую величину с учетом риска проекта.

К достоинствам этого показателя можно отнести то, что он информативен и учитывает потерю ценности поступлений будущих периодов. К недостаткам – то, что он не зависит от объема финансирования. Следует также отметить, что точный расчет величины внутреннего коэффициента рентабельности возможен только при помощи компьютера или калькулятора с встроенной функцией для расчета IRR.

И. А. Бланк отмечает, что показатель «внутренняя норма доходности» является наиболее приемлемым для сравнительной оценки. При этом сравнительная оценка может осуществляться не только в рамках рассматриваемых инвестиционных проектов, но и в более широком диапазоне (например, сравнение внутренней нормы доходности по инвестиционному проекту с уровнем прибыльности используемых активов в процессе текущей хозяйственной деятельности компании; со средней нормой прибыльности инвестиций; с нормой прибыльности по альтернативному инвестированию – депозитным вкладам, приобретением государственных облигаций и т. п.). [7, c.79]

Кроме того, каждая компания с учетом своего уровня инвестиционных рисков может установить для себя используемый для оценки проектов критериальный показатель внутренней нормы доходности.

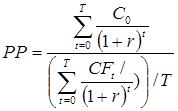

Период окупаемости. Периодом окупаемости проекта называется время, за которое поступления от производственной деятельности предприятия покроют затраты на инвестиции. Срок окупаемости обычно измеряется в годах или месяцах.

Необходимо отметить, что это один из самых простых и широко распространенных методов экономического обоснования инвестиций в мировой практике.

Алгоритм расчета срока окупаемости (РР) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими.

Если доход по годам распределяется неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут погашены кумулятивным доходом. Общая формула расчета показателя РР имеет вид:

(6)

Показатель срока окупаемости инвестиций очень прост в расчетах, вместе с тем он имеет ряд недостатков, на которые необходимо обращать внимание при анализе:

-не учитывает влияние доходов последних периодов;

-не обладает свойством аддитивности;

-не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением ее по годам, если при расчете срока окупаемости использовать не дисконтированные величины.

Для избежания этого недостатка наиболее правильно срок окупаемости определять на основе дисконтированных величин: как дохода, так и инвестиций.

Существует ряд ситуаций, при которых применение метода, основанного на расчете срока окупаемости затрат, для экономического обоснования капитальных вложений является наиболее целесообразным. В частности, это ситуация, когда руководители предприятия в большей степени озабочены решением проблемы ликвидности, а не прибыльности проекта – главное, чтобы инвестиции окупились и как можно скорее.

Метод также хорош в ситуации, когда инвестиции сопряжены с высокой степенью риска, поэтому, чем короче срок окупаемости, тем менее рискованным является проект. Такая ситуация характерна для отраслей или видов деятельности, которым присуща большая вероятность достаточно быстрых технологических изменений.

Каждый из рассмотренных показателей оценки эффективности инвестиций имеет право на существование и применение, но наиболее правильными при принятии инвестиционного решения являются учет и анализ всех этих показателей в комплексе. Методические подходы экономического обоснования инвестиций являются основными и нашли наиболее широкое распространение в странах с развитой рыночной экономикой.

Диплом: разработка инвестиционного проекта и оценка его эффективности (на примере ооо “юниорстрой”)

Содержание

Введение

Глава 1. Теоретические аспекты инвестиционного проектирования

1.1 Понятие инвестиций

.2 Понятие инвестиционного проекта

1.3 Методика оценки экономической эффективности инвестиционного проекта

1.4 Модель дисконтированного потока денежных средств и анализ ее применения

.4.1 Теория эффективности инвестиционного проекта

.4.2 Понятие денежного потока и его виды

.4.3 Основные показатели эффективности проекта

Глава 2. Анализ инвестиционной привлекательности ООО «Юниорстрой»

2.1 Общая характеристика предприятия и анализ инвестиционной структуры

2.2 Комплексный анализ финансового состояния ООО «Юниорстрой» за 2007-2009гг

2.3 Анализ финансово-хозяйственной деятельности на предприятии

2.4 Обоснования необходимости замены существующего оборудования

Глава 3. Разработка инвестиционного проекта по созданию нового цеха для производства автомобильных покрышек

.1 Формирование основных положений инвестиционного проекта

3.2 Выбор оптимального источника финансирования инвестиционного проекта

.3 Характеристика нового оборудования

.4 Расчет экономической эффективности инвестиционного проектирования

.5 Расчёт простой (бухгалтерской) нормы прибыли

Глава 4. Обеспечение пожарной безопасности на предприятии

4.1 Организационно- технические мероприятия по обеспечению пожарной безопасности ООО «Юниорстрой»

.2 Профилактика пожара

Заключение

Литература

Приложение

Введение

Как известно, цели фирм разнообразны – стремление к увеличению доли рынка, объема продаж, акционерного капитала, массы прибыли, капитала, рентабельности, конкурентоспособности, темпов обновления продукции и т.д. Эти задачи фирма решает с помощью инвестиций в свое предприятие.

Инвестиции представляют собой долгосрочные вложения капитала в экономику с целью извлечения прибыли. В законе Российской Федерации «Об инвестиционной деятельности в РФ» под инвестициями понимаются денежные средства, паи, акции, другие ценные бумаги, имущественные права, интеллектуальная собственность, машины, оборудование, здания и сооружения, любое другое имущество, вкладываемые в объекты инвестиционной деятельности в целях получения прибыли или достижения иного полезного эффекта. Обычно различают финансовые инвестиции, состоящие в приобретении ценных бумаг и объектов тезаврации, и реальные инвестиции в производственные и непроизводственные объекты. Можно также сказать, что реальные инвестиции – это финансирование капитального строительства и капитальных вложений, направленных на создание основных фондов производственного и непроизводственного назначения.

С переходом к рыночной экономике в России кардинально изменились условия и стимулы инвестиционного процесса. В результате методы и критерии принятия инвестиционного решения, выработанные за многие годы функционирования централизованной плановой экономики, оказались неприемлемыми в условиях рынка. В рыночной экономике основными инвесторами выступают экономически независимые от государства отечественные и иностранные финансовые организации и частные лица, для которых существуют следующие основополагающие факторы при принятии инвестиционных решений:

В условиях высокой динамики процессов преобразований российской экономики отечественная экономическая наука пока не сумела создать необходимые теоретические основы и дать практические рекомендации по технологии и организации инвестиционного процесса. В литературе отсутствует также системное описание зарубежного опыта решения этой проблемы. Поэтому данная выпускная квалификационная работа написана на актуальную тему.

В настоящее время шинная промышленность является одной из важнейших отраслей химического комплекса России.

Целью настоящего дипломного исследования является разработка инвестиционного проекта по созданию цеха для выпуска автомобильных покрышек.

Для реализации поставленной цели необходимо решить ряд задач:

·изучить теоретические и методологические подходы к разработке инвестиционного проекта;

·представить организационно- экономическую характеристику ООО «Юниорстрой» и провести анализ инвестиционной привлекательности предприятия;

·разработать инвестиционный проект по созданию цеха для выпуска автомобильных покрышек.

Предмет исследования. Процесс инвестирования в организацию и реконструкцию предприятия.

Объект исследования. Общество с ограниченной ответственностью «Юниорстрой».

Методологическая и теоретическая основы исследования. Основой настоящей работы, являются общенаучные методы исследования: диалектический, системный, классифицированный. Комплексный характер работы основан на действующем законодательстве, подзаконных нормативных актах.

Для анализа использовались экономические и статистические показатели предприятия, а также ответы специалистов.

Теоретическая и практическая значимость дипломной работы заключается в том, что основные положения, выводы и рекомендации могут послужить основой реального применения предложенных рекомендаций на практике и получения видимых результатов от их внедрения.

Глава 1 Теоретические аспекты разработки инвестиционного проектирования

.1 Понятие инвестиций

Сущность инвестиций в условиях рыночной экономики заключается в сочетании двух сторон инвестиционной деятельности: затрат ресурса и получения результата. Инвестиции осуществляются с целью получения дохода (результата) в будущем и становятся бесполезными, если они данного дохода (результата) не приносят. «Лучше иметь курицу завтра, чем яйцо сегодня» .[23]

Деятельность всех сфер рыночной экономики и производственно-хозяйственная деятельность отдельного предприятия или организации связана с осуществлением ими инвестиционных вложений (от лат. invеst – «вкладывать»).

Производство товаров – изначальное условие жизнедеятельности общества. Без производства товаров не может быть вновь созданной стоимости, а значит, не будет источников осуществления интенсификации экономического развития и, следовательно, расширенного воспроизводства.

Каждый вид товара может быть произведен из различных видов сырья и материалов, с помощью различных технических средств, на предприятиях, различающихся по размерам, профилю, структуре, формами организации труда и производства.

Совершенно очевидно, что выбор путей и способов производства любого товара будет полностью зависеть от инвестиционных вложений. «Вложение денежных средств и других капиталов в реализацию различных экономических проектов с целью последующего их увеличения называется инвестированием, а сами вкладываемые средства – инвестициями».

Юридические и физические лица, в том числе иностранные, а также государства и международные организации, осуществляющие инвестиционные вложения, называются инвесторами.

Экономической основой инвестирования средств является получение дохода, прибыли на них. К инвестициям относятся только те вложения, которые преследуют своей целью получение прибыли, увеличение объемов и массы капиталов.

Очень часто понятие «инвестиции» отождествляется с понятием «капитальные вложения».

Капитальные вложения, хотя и составляют основную, большую часть инвестиционных вложений при создании товаропроизводящих предприятий, тем не менее, являются лишь частью инвестиционных вложений.

Капитальные вложения – инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, проектно-изыскательские работы, строительно-монтажные работы по возведению зданий и сооружений и коммуникаций к ним, приобретение машин, оборудования, инструмента, инвентаря, рабочего и продуктивного скота, затраты по насаждению и выращиванию многолетних плодово-ягодных культур, лесных полос и другие затраты капитального характера. К капитальным вложениям не относятся инвестиции в покупку ценных бумаг, на приобретение патентов, прав владения промышленными образцами продукции, торговыми марками и др. По мере того как воспроизводится производный цикл, предприятию (производственному, сельскохозяйственному и др.) необходимы закупка сырья, материалов, комплектующих изделий, оплата энергии, посевного материала и т. д., т.е. необходимы оборотные средства. Кроме того, также необходимы оборотные средства (причем значительные) для организации предприятий по сбыту товаров.

Совокупность капитальных вложений и оборотных средств, необходимых для реализации различных производственных инвестиционных проектов, составляют прямые инвестиционные вложения на их осуществление. инвестиционный проект финансирование денежный

По виду инвестиционного объекта различают следующие виды (типы) инвестиций: реальные (капиталообразующие) инвестиции; портфельные инвестиции; инвестиции в нематериальные активы.

Реальные (капиталообразующие) инвестиции – вложения в реальные активы, т.е. в создание новых, реконструкцию или техническое перевооружение существующих предприятий, производств, технологических линий, различных объектов производственного и социально-бытового обслуживания.

Цель этого вида инвестиций – качественный и количественный рост основных фондов производственного и непроизводственного назначения как непременного условия прироста доходности и рентабельности предприятий и национальной экономики в целом.

Портфельные инвестиции – вложения в покупку акций и ценных бумаг государства, других предприятий, инвестиционных фондов, страховых и других финансовых компаний. В этом случае инвесторы увеличивают свой не производственный, а финансовый капитал, получая доход в форме дивиденда, процента или арендной платы и при помощи повышения стоимости капитала.

К инвестициям в нематериальные активы относятся вложения на приобретение имущественных прав и прав владения (оцениваемых денежным эквивалентом) земельными участками, угодьями, другим имуществом, лицензий на передачу прав промышленной собственности, патентов на изобретения, свидетельств на новые технологии, промышленные образцы, товарные знаки, сертификаты на продукцию и технологию производства и т.д.[24]

Инвестиции направляются в объекты инвестиционной деятельности, находящейся в частной, государственной, муниципальной и иных формах собственности.

В таблице 1 представлена классификация инвестиций по различным признакам.

Объектами инвестиционной деятельности являются, прежде всего, вновь создаваемые и модернизируемые производственные и непроизводственные основные фонды и оборотные средства во всех сферах национальной экономики.

Именно сюда направляется основная часть реальных капиталообразующих инвестиций.

Таблица 1- Классификация инвестиций

По объектам вложенияПо срокам инвестированияПо формам собственности ресурсовПо региональному признакуФинансовыеДолгосрочныеСовместныеЗа рубежомРеальныеСреднесрочныеИностранныеНематериальныеКраткосрочныеГосударственныеВнутри страныЧастные

Другими объектами инвестиционной деятельности для владельцев средств являются ценные бумаги, целевые денежные вклады. Однако эти объекты вложения средств являются соподчиненными по отношению к вложениям в создание новых или модернизацию действующих основных фондов. В конечном итоге средства от реализации ценных бумаг, целевых денежных вкладов служат источником финансового обеспечения реальных инвестиций.

Под инвестиционным объектом понимается объект предпринимательской деятельности, на который направлены инвестиции. Инвестиционный объект существует исключительно в процессе проведения инвестиционной деятельности и представляет для инвестора интерес только в той мере, в которой обеспечивает удовлетворение его целей. Поэтому инвестиционный объект имеет для инвестора временный характер: объект продается или ликвидируется, как только перестает удовлетворять поставленным целям.

Инвестиционная деятельность подразумевает наличие множества участников. В качестве ее субъектов выступают, с одной стороны, банки, финансовые компании, а также частные инвесторы и государство, и другие инвестиционные институты, т.е. участники, обладающие свободными инвестиционными ресурсами, с другой – предприятия и организации, испытывающие потребность в этих ресурсах.

Инвестор:человек, который дает свои деньги другому человеку, совершенно ему незнакомому, и ждет, что получит обратно, по крайней мере, вдвое больше.

Инвестиции представляют собой вложения капитала во всех его формах с целью обеспечения его роста в предстоящем периоде, получения текущего дохода или решения определенных социальных задач.

.2 Понятие инвестиционного проекта

Важнейшее свойство капитала состоит, как известно, в возможности приносить прибыль его владельцу. Долгосрочное вложение капитала, или инвестирование – одна из форм использования такой возможности.

–вложенные средства должны быть полностью возмещены;

–прибыль, полученная в результате данной операции, должна быть достаточно велика, чтобы компенсировать временный отказ от использования средств, а также риск, возникающий в силу неопределенности конечного результата.

Формы и содержание инвестиционных проектов могут быть самыми разнообразными – от плана строительства нового предприятия до оценки целесообразности приобретения недвижимого имущества. Во всех случаях, однако, присутствует временной лаг (задержка) между моментом начала инвестирования и моментом, когда проект начинает приносить прибыль.

Временной фактор играет ключевую роль в оценке инвестиционного проекта. В этой связи целесообразно представить весь цикл развития проекта в виде графика (рисунок 1). Представленный график носит достаточно условный характер, однако на нем можно выделить три основные фазы развития проекта: предынвестиционную, инвестиционную и эксплуатационную. Суммарная продолжительность этих стадий составляет срок жизни проекта.

Обозначения:

– предынвестиционная фаза;

– инвестиционная фаза;

– эксплуатационная фаза

Рисунок 1 – График развития инвестиционного проекта

Первая фаза, непосредственно предшествующая основному объему инвестиций, во многих случаях не может быть определена достаточно точно. На этом этапе проект разрабатывается, готовится его технико-экономическое обоснование, проводятся маркетинговые исследования, осуществляется выбор поставщиков сырья и оборудования, ведутся переговоры с потенциальными инвесторами и участниками проекта.

С момента ввода в действие основного оборудования (в случае промышленных инвестиций) или по приобретении недвижимости или иного вида активов начинается третья стадия развития инвестиционного проекта – эксплуатационная фаза. Этот период характеризуется началом производства продукции или оказания услуг и соответствующими поступлениями и текущими издержками. Значительное влияние на общую характеристику проекта будет оказывать продолжительность эксплуатационной фазы. Очевидно, что, чем дальше будет отнесена во времени ее верхняя граница, тем большей будет совокупная величина дохода. Важно определить тот момент, по достижении которого денежные поступления проекта уже не могут быть непосредственно связаны с первоначальными инвестициями (так называемый «инвестиционный предел»). Например, при установке нового оборудования им будет являться срок полного морального или физического износа.

В самом общем смысле инвестиционным проектом называется план или программа вложения капитала с целью последующего получения прибыли. Более строго можно сказать, что понятие «инвестиционный проект» употребляется в двух смыслах:

–как дело, деятельность, мероприятие, предполагающее осуществление комплекса каких-либо действий, обеспечивающих достижение определенных целей (получение определенных результатов) и требующих для своего осуществления инвестиционных ресурсов;

–как система организационно-правовых и расчетно-финансовых документов для осуществления каких-либо действий, связанных и инвестированием, или описывающих такие действия. Так понимает инвестиционный проект М. Крейнина.[27]

Основу реального инвестирования составляет подготовка инвестиционного проекта (аналогом этого термина выступают «бизнес-план», «технико-экономическое обоснование» и др.).

Инвестиционный проект представляет собой основной документ, определяющий необходимость осуществления реального инвестирования, в котором в общепринятой последовательности разделов излагаются основные характеристики проекта и финансовые показатели, связанные с его реализацией.

Разрабатываемые в разрезе отдельных форм реального инвестирования предприятия инвестиционные проекты классифицируются по ряду признаков.

В зависимости от видов инвестиционных проектов, изложенных в рассматриваемой их классификации, дифференцируются требования к их разработке.

Для небольших инвестиционных проектов, финансируемых предприятием за счет внутренних источников, обоснование осуществляется по сокращенному кругу разделов и показателей. Такое обоснование может содержать лишь цель осуществления инвестиционного проекта, его основные параметры, объем необходимых финансовых средств, показатели эффективности осуществляемых инвестиций, а также схему (календарный план) реализации инвестиционного проекта.

Для средних и крупных инвестиционных проектов, финансирование реализации которых намечается за счет внешних источников, необходимо полномасштабное обоснование по соответствующим национальным и международным стандартам. Такое обоснование инвестиционных проектов подчинено определенной логической структуре, которая носит унифицированный характер j в большинстве стран с развитой рыночной экономикой (отклонения от этой общепринятой структуры вызываются лишь отраслевыми особенностями и формами осуществления реальных инвестиций).[27]

1.3 Методика оценки экономической эффективности инвестиционного проектирования

Методы обоснования и оценки эффективности инвестиционных проектов разделяются на две группы: статические методы и динамические методы.

Возможности применения статических методов инвестиционных расчетов определяются тем плановым периодом, который выбирает инвестор и распределением будущих доходов и расходов, связанных с реализацией рассматриваемого проекта в течение этого периода. Для применения этих методов требуется, чтобы проект использовался в течение одного периода, внутри которого не происходит значительного изменения доходов и расходов. Обычно в качестве такого периода рассматривается один год. Для анализа долгосрочного проекта с помощью статических методов требуется, чтобы этот проект можно было бы без особого ущерба описать среднегодовыми показателями. В качестве критерия выбора инвестиционной альтернативы используются соответственно годовые или среднегодовые показатели, среди которых выделяют прибыль, издержки, рентабельность и т.п. Статические методы основаны на проведении сравнительных расчетов прибыли, издержек или рентабельности и выборе инвестиционного проекта на основе оптимального значения одного из этих показателей, которые в данном случае рассматриваются в качестве краткосрочной цели инвестора. Динамические методы инвестиционных расчетов используются для обоснования инвестиционных проектов в том случае, когда речь идет о долгосрочных проектах, которые характеризуются меняющимися во времени доходами и расходами по годам реализации проекта. В основе применения динамических инвестиционных расчетов лежат определенные исходные условия и предпосылки, выполнение которых обеспечивает как возможность осуществления самих расчетов, так и получение заслуживающих доверие результатов.

Среди этихусловий выделим следующее.

Рассматривается долгосрочный инвестиционный проект, имеющий срок реализации или полезного использования несколько лет или периодов иной деятельности, если в качестве единицы периода выбран срок меньше года (полугодие, квартал, месяц и т.п.).

Каждый инвестиционный проект описывается платежным рядом, элементы которого представляют собой сальдо поступлений и выплат инвестора при осуществлении проекта за каждый год его реализации. Отрицательное значение компоненты платежного ряда означает, что в данном году выплаты инвестора превышают его поступления от осуществления рассматриваемого проекта, а положительное – наоборот – поступления превышают выплаты. Платежный ряд каждого инвестиционного проекта начинается с отрицательного элемента, поскольку осуществление инвестиции начинается с денежных затрат, а платежный ряд проекта финансирования начинается с положительного элемента, поскольку осуществление финансирования означает наличие собственных средств или поступление средств из внешних источников.

Существование развитого рынка капитала, обеспечивающего возможности получения внешнего финансирования инвестиционных проектов, и дополнительного эффективного использования временно свободного капитала инвестора. Экономический смысл показателей, используемых в качестве критерия динамических методов инвестиционных расчетов, а также результаты оценки и обоснования инвестиционных проектов с помощью этих методов существенно зависят от наличия и специфики функционирования рынка капитала.

Будущие доходы и расходы инвестора, связанные с реализацией инвестиционного проекта, предполагаются точно известными, т.е. речь идет о гарантированном вложении капитала и отсутствии неопределенности исходной информации. В условиях использования долгосрочных проектов такое предположение является достаточно жестким. Инвестор, выбирая методы обоснования инвестиционных проектов, должен отдавать себе, отчет в том, что ни один из них не может вполне соответствовать реальным хозяйственным процессам, а будущие фактические результаты могут отличаться от тех, которые были определены в процессе инвестиционных расчетов.

В процессе осуществления динамических инвестиционных расчетов, как и всех других методов, учитываются только экономические факторы, определяющие будущие результаты инвестиций. При этом определенная группа факторов и условий, которая оказывает практическое влияние на эти результаты, не учитывается. В их число входят политические, социальные, правовые и т.п. факторы. Если необходимо учесть влияние подобных факторов на реализацию рассматриваемых инвестиционных проектов, то наряду с методами инвестиционных расчетов следует провести специальные исследования и обоснования, связанные с использованием качественных методов анализа и прогнозирования.

Среди основных показателей динамических инвестиционных расчетов можно выделить следующие:

–показатель капитализированной (настоящей) стоимости;

–показатель внутренней нормы рентабельности (внутренней процентной ставки);

–показатель дисконтированного срока окупаемости и индекс прибыльности.

.4 Модель дисконтированного потока денежных средств и анализ ее применения

.4.1 Теория эффективности инвестиционного проекта

Оценка эффективности ИП представляет собой один из наиболее ответственных этапов в решении целого ряда стратегических задач, характерных для стадии реализации инвестиционной стратегии. Обоснованность принимаемого инвестиционного решения напрямую зависит от того, насколько объективно и всесторонне проведена эта оценка. В основе оценки эффективности ИП лежит система показателей, соизмеряющих полученный эффект от реализации ИП с его инвестиционными затратами. Ключевым вопросом в этой связи является сопоставление денежных потоков, что обусловлено следующими факторами: временной стоимостью денег, нестабильностью экономической ситуации.

В многочисленной литературе описаны различные модификации формул вычисления показателей экономической эффективности ИП (NРV, РI, DРР, IRR, MIRR) в зависимости от исходных условий [2,], поэтому в данной работе не будет подробно описываться суть данных показателей. Очевидно, что каждый из вышеприведенных показателей имеет свои отличительные преимущества и недостатки, которые также детально описаны в литературе, поэтому для принятия обоснованных инвестиционных решений необходимо совместное использование данных показателей, так как они позволяют ЛПР с разных сторон оценить эффективность ИП.

Общим недостатком вышеперечисленных показателей эффективности ИП является требование определенности входных данных, которая достигается путем применения средневзвешенных значений входных параметров ИП, что, может привести к получению значительно смещенных точечных оценок показателей эффективности и риска ИП. Также очевидно, что требование детерминированности входных данных является неоправданным упрощением реальности, так как любой ИП характеризуется множеством факторов неопределенности: неопределенность исходных данных, неопределенность внешней среды, неопределенность, связанная с характером, вариантами и моделью реализации проекта, неопределенность требований, предъявляемых к эффективности ИП. Именно факторы неопределенности определяют риск проекта, то есть опасность потери ресурсов, недополучения доходов или появления дополнительных расходов. При анализе долгосрочных ИП, в том числе на основе вышеперечисленных показателей, необходимо прогнозировать во времени будущее состояние большого числа неопределенных параметров рыночной конъектуры, поэтому абсолютно точный прогноз получить практически невозможно.

Если ИП формализовать в виде модели денежных потоков, которая в данной работе принята за базовую, то различные подходы к формализации неопределенности различаются по способам описания входных параметров ИП, то есть составляющих величин. Среди различных подходов к моделированию в условиях неопределенности можно выделить три основных подхода: вероятностный, нечетко-множественный и экспертный. Как свидетельствует мировой опыт [25], эффективность применения подходов на основе вероятностных, нечетко-множественных и экспертных описаниях к решению различных задач, зависит от уровня и характера неопределенности, связанной с конкретной задачей. Действительно, по мере увеличения неопределенности классические вероятностные описания уступают место, с одной стороны, субъективным вероятностям, основанным на экспертной оценке, а, с другой стороны, нечетко-интервальным описаниям, выраженным в виде функций принадлежности нечетких чисел или, в частном случае, в виде четкого интервала. Очевидно, если исходные параметры ИП характеризуются репрезентативной статистикой, или имеются достаточные основания полагать, что исходные параметры подчиняются определенному вероятностному закону, то в данной ситуации применение вероятностного подхода вполне оправдано и эффективно. Однако, как правило, при моделировании реальных ИП, статистика либо не достаточно репрезентативна, либо отсутствует вовсе, тогда применение вероятностного подхода затруднительно, либо невозможно вовсе. Положение усугубляется тем, что при моделировании реальных ИП, приходиться иметь дело с различными видами неопределенности, что связано, с наличием разного объема полезной информации относительно неопределенных параметров ИП, а, следовательно, встает проблема одновременного использования и обработки такой разнородной информации, отсюда возникает необходимость приведения данной информации к единой форме представления.

В мировой практике инвестиционного менеджмента используются различные методы оценки эффективности инвестиционных проектов в условиях риска и неопределенности, к наиболее распространенным из которых следует отнести следующие методы:

–метод корректировки ставки дисконтирования (премия за риск);

–метод достоверных эквивалентов (коэффициентов достоверности);

–анализ чувствительности показателей эффективности (NРV, IRR и др.).

Детальное описание выше перечисленных методов дано в различных литературных источниках [24], поэтому остановимся более подробно на особенностях и недостатках их практического применения.

Метод корректировки ставки дисконтированияпредусматривает приведение будущих денежных потоков к настоящему моменту времени по более высокой ставке, но не дает никакой информации о степени риска (возможных отклонениях конечных экономических результатов). При этом получаемые результаты существенно зависят только от величины надбавки (премии) за риск. Также, недостатком данного метода являются существенные ограничения возможностей моделирования различных вариантов развития ИП, которые сводятся к анализу зависимости показателей NРV, IRR и др. от изменений одного показателя – нормы дисконта. Таким образом, в данном методе различные виды неопределенности и риска формализуются в виде премии за риск, которая включается в ставку дисконтирования.

Метод достоверных эквивалентов (коэффициентов достоверности) в отличие от предыдущего метода предполагает корректировку не нормы дисконта, а денежных потоков ИП в зависимости от достоверности оценки их ожидаемой величины. С этой целью рассчитываются специальные понижающие коэффициенты для каждого планового периода. Данный метод имеет несколько вариантов в зависимости от способа определения понижающих коэффициентов. Один из способов заключается в вычислении отношения достоверной величины чистых поступлений денежных средств по безрисковым вложениям (операциям) в период, к запланированной (ожидаемой) величине чистых поступлений от реализации ИП в этот же период [22]. Очевидно, что при таком способе определения коэффициентов достоверности денежные потоки от реализации ИП интерпретируются как поступления от безрисковых вложений, что приводит к невозможности проведения анализа эффективности ИП в условиях неопределенности и риска.

Другой вариант данного метода заключается в экспертной корректировке денежных потоков с помощью понижающего коэффициента, устанавливаемого в зависимости от субъективной оценки вероятностей. Однако интерпретация коэффициентов достоверности как субъективных вероятностей, свойственная данному подходу, не соответствует экономической сущности оценки риска [22]. Применение коэффициентов достоверности в такой интерпретации делает принятие инвестиционных решений произвольным и при формальном подходе может привести к серьезным ошибкам и, следовательно, к последующим негативным последствиям для предприятия.

Метод анализа чувствительности показателей эффективности ИП (NРV, IRR и др.) позволяет на количественной основе оценить влияние на ИП изменения его главных переменных. Главный недостаток данного метода заключается в том, что в нем допускается изменение одного параметра ИП изолированно от всех остальных, т.е. все остальные параметры ИП остаются неизменными (равны спрогнозированным величинам и не отклоняются от них). Такое допущение редко соответствует действительности.

1.4.2 Понятие денежного потока и его виды

В ходе реализации ИП генерируется определенное движение денежных средств в форме их поступления и расходования. Это движение денежных средств реализуемого во времени ИП представляет собой непрерывный процесс и определяется понятием «денежный поток». Денежный поток представляет собой совокупность распределенных во времени поступлений и выплат денежных средств, генерируемых в ходе осуществления ИП [3].

Высокая роль эффективного управления денежными потоками предприятия определяется следующими основными положениями:

Денежные потоки обслуживают осуществление хозяйственной деятельности предприятия практически во всех ее аспектах. Образно денежный поток можно представить как систему «финансового кровообращения» хозяйственного организма предприятия. Эффективно организованные денежные потоки предприятия являются важнейшим симптомом его «финансового здоровья», предпосылкой достижения высоких конечных результатов его хозяйственной деятельности в целом.

Эффективное управление денежными потоками обеспечивает финансовое равновесие предприятия в процессе его стратегического развития. Темпы этого развития, финансовая устойчивость предприятия в значительной мере определяются тем, насколько различные виды потоков денежных средств синхронизированы между собой по объемам и во времени. Высокий уровень такой синхронизации обеспечивает существенное ускорение реализации стратегических целей развития предприятия.

Рациональное формирование денежных потоков способствует повышению ритмичности осуществления операционного процесса предприятия. Любой сбой в осуществлении платежей отрицательно сказывается на формировании производственных запасов сырья и материалов, уровне производительности труда, реализации готовой продукции и т.п. В то же время, эффективно организованные денежные потоки предприятия, повышая ритмичность осуществления операционного процесса, обеспечивают рост объема производства и реализации его продукции.

Эффективное управление денежными потоками позволяет сократить потребность предприятия в заемном капитале. Активно управляя денежными потоками, можно обеспечить более рациональное и экономное использование собственных финансовых ресурсов, формируемых из внутренних источников, снизить зависимость темпов развития предприятия от привлекаемых кредитов. Особую актуальность этот аспект управления денежными потоками приобретает для предприятий, находящихся на ранних стадиях своего жизненного цикла, доступ которых к внешним источникам финансирования довольно ограничен

Управление денежными потоками является важным финансовым рычагом обеспечения ускорения оборота капитала предприятия. Этому способствует сокращение продолжительности производственного и финансового циклов, достигаемое в процессе результативного управления денежными потоками, а также снижение потребности в капитале, обслуживающем хозяйственную деятельность предприятия. Ускоряя за счет эффективного управления денежными потоками оборот капитала, предприятие обеспечивает рост суммы генерируемой во времени прибыли.

Эффективное управление денежными потоками обеспечивает снижение риска неплатежеспособности предприятия. Даже у предприятий, успешно осуществляющих хозяйственную деятельность и генерирующих достаточную сумму прибыли, неплатежеспособность может возникать как следствие несбалансированности различных видов денежных потоков во времени. Синхронизация поступления и выплат денежных средств, достигаемая в процессе управления денежными потоками предприятия, позволяет устранить этот фактор возникновения его неплатежеспособности.

Активные формы управления денежными потоками позволяют предприятию получать дополнительную прибыль, генерируемую непосредственно его денежными активами. Речь идет в первую очередь об эффективном использовании временно свободных остатков денежных средств в составе оборотных активов, а также накапливаемых инвестиционных ресурсов в осуществлении финансовых инвестиций. Высокий уровень синхронизации поступлений и выплат денежных средств по объему и во времени позволяет снижать реальную потребность предприятия в текущем и страховом остатках денежных активов, обслуживающих операционный процесс, а также резерв инвестиционных ресурсов, формируемый в процессе осуществления реального инвестирования. Таким образом, эффективное управление денежными потоками предприятия способствует формированию дополнительных инвестиционных ресурсов для осуществления финансовых инвестиций, являющихся источником прибыли.

Виды денежного потока на предприятии, его классификация.

Понятие «денежный поток предприятия» является агрегированным, включающим в свой состав многочисленные виды этих потоков, обслуживающих хозяйственную деятельность. В целях обеспечения эффективного целенаправленного управления денежными потоками они требуют определенной классификации. Такую классификацию денежных потоков предлагается осуществлять по следующим основным признакам:

По масштабам обслуживания хозяйственного процесса выделяются следующие виды денежных потоков:

–денежный поток по предприятию в цепом. Это наиболее агрегированный вид денежного потока, который аккумулирует все виды денежных потоков, обслуживающих хозяйственный процесс предприятия в целом;

–денежный поток по отдельным структурным подразделениям (центрам ответственности) предприятия. Такая дифференциация денежного потока предприятия определяет его как самостоятельный объект управления в системе организационно-хозяйственного построения предприятия;

–денежный поток по отдельным хозяйственным операциям. В системе хозяйственного процесса предприятия такой вид денежного потока следует рассматривать как первичный объект самостоятельного управления.

По видам хозяйственной деятельности в соответствии с международными стандартами учета выделяют следующие виды денежных потоков:

–денежный поток по операционной деятельности. Он характеризуется денежными выплатами поставщикам сырья и материалов; сторонним исполнителям отдельных видов услуг, обеспечивающих операционную деятельность: заработной платы персоналу, занятому в операционном процессе, а также осуществляющему управление этим процессом; налоговых платежей предприятия в бюджеты всех уровней и во внебюджетные фонды; другими выплатами, связанными с осуществлением операционного процесса. Одновременно этот вид денежного потока отражает поступления денежных средств от покупателей продукции; от налоговых органов в порядке осуществления перерасчета излишне уплаченных сумм и некоторые другие платежи, предусмотренные международными стандартами учета;

–денежный поток по инвестиционной деятельности. Он характеризует платежи и поступления денежных средств, связанные с осуществлением реального и финансового инвестирования, продажей выбывающих основных средств и нематериальных активов, ротацией долгосрочных финансовых инструментов инвестиционного портфеля и другие аналогичные потоки денежных средств, обслуживающие инвестиционную деятельность предприятия;

–денежный поток по финансовой деятельности. Он характеризует поступления и выплаты денежных средств, связанные с привлечением дополнительного акционерного или паевого капитала, получением долгосрочных и краткосрочных кредитов и займов, уплатой в денежной форме дивидендов и процентов по вкладам собственников и некоторые другие денежные потоки, связанные с осуществлением внешнего финансирования хозяйственной деятельности предприятия.

По направленности движения денежных средств выделяют два основных вида денежных потоков:

–положительный денежный поток, характеризующий совокупность поступлений денежных средств на предприятие от всех видов хозяйственных операций (в качестве аналога этого термина используется термин «приток денежных средств»);

–отрицательный денежный поток, характеризующий совокупность выплат денежных средств предприятием в процессе осуществления всех видов его хозяйственных операций (в качестве аналога этого термина используется термин «отток денежных средств»).

Расчет чистого денежного потока по предприятию в целом, отдельным структурным его подразделениям (центрам ответственности), различным видам хозяйственной деятельности или отдельным хозяйственным операциям осуществляется по следующей формуле:

, (1)

где ЧДП – сумма чистого денежного потока в рассматриваемом периоде времени;

ПДП – сумма положительного денежного потока (поступлений денежных средств) в рассматриваемом периоде времени;

ОДП – сумма отрицательного денежного потока (расходования денежных средств) в рассматриваемом периоде времени.

Как видно из этой формулы, в зависимости от соотношения объемов положительного и отрицательного потоков сумма чистого денежного потока может характеризоваться как положительной, так и отрицательной величинами, определяющими конечный результат соответствующей хозяйственной деятельности предприятия и влияющими в конечном итоге на формирование и динамику размера остатка его денежных активов.

По уровню достаточности объема выделяют следующие виды денежных потоков предприятия:

–избыточный денежный поток. Он характеризует такой денежный поток, при котором поступления денежных средств существенно превышают реальную потребность предприятия в целенаправленном их расходовании. Свидетельством избыточного денежного потока является высокая положительная величина чистого денежного потока, не используемого в процессе осуществления хозяйственной деятельности предприятия;

–дефицитный денежный поток. Он характеризует такой денежный поток, при котором поступления денежных средств существенно ниже реальных потребностей предприятия в целенаправленном их расходовании. Даже при положительном значении суммы чистого денежного потока он может характеризоваться как дефицитный, если эта сумма не обеспечивает плановую потребность в расходовании денежных средств по всем предусмотренным направлениям хозяйственной деятельности предприятия. Отрицательное же значение суммы чистого денежного потока автоматически делает этот поток дефицитным.

По методу оценки во времени выделяют следующие виды денежного потока:

–настоящий денежный поток. Он характеризует денежный поток предприятия как единую сопоставимую его величину, приведенную по стоимости к текущему моменту времени;

–будущий денежный поток. Он характеризует денежный поток предприятия как единую сопоставимую его величину, приведенную по стоимости к конкретному предстоящему моменту времени. Понятие будущий денежный поток может использоваться и как номинальная идентифицированная его величина в предстоящем моменте времени (или в разрезе интервалов будущего периода), которая служит базой дисконтирования в целях приведения к настоящей стоимости.

1.4.3 Основные показатели эффективности проекта

Для оценки эффективности долгосрочных инвестиционных проектов используются различные показатели, наиболее известные из которых:

–чистая текущая стоимость – NРV, ден.ед.;

–индекс рентабельности – РI, д.ед.;

–период окупаемости с учетом дисконтирования – DРР, годы;

–внутренняя норма рентабельности – IRR, %;

–модифицированная внутренняя норма рентабельности – MIRR, %.

Вышеперечисленные показатели оценки экономической эффективности ИП являются основой для принятия обоснованного инвестиционного решения.

Чистый приведенный доход позволяет получить наиболее обобщенную характеристику результата инвестирования, т.е. его конечный эффект в абсолютной сумме. Под чистым приведенным доходом понимается разница между приведенными к настоящей стоимости суммой чистого денежного потока за период эксплуатации инвестиционного проекта и суммой инвестиционных затрат на его реализацию. Расчет этого показателя осуществляется по формуле:

, (2)

где ЧПД – сумма чистого приведенного дохода по инвестиционному проекту;

ЧДП – сумма чистого денежного потока за весь период эксплуатации инвестиционного проекта (если полный период эксплуатации проекта определить сложно, его принимают в расчетах в размере 5 лет);

ИЗ – сумма инвестиционных затрат на реализацию инвестиционного проекта.

Индекс (коэффициент) доходности также позволяет соотнести объем инвестиционных затрат с предстоящим чистым денежным потоком по проекту. Расчет такого показателя осуществляется по формуле:

(3)

где ИД – индекс доходности по инвестиционному проекту;

ЧДП – сумма чистого денежного потока за весь период эксплуатации проекта;

ИЗ – сумма инвестиционных затрат на реализацию проекта.

Индекс (коэффициент) рентабельности в процессе оценки эффективности инвестиционного проекта может играть лишь вспомогательную роль, так как не позволяет в полной мере оценить весь возвратный инвестиционный поток по проекту (значительную часть этого потока составляют амортизационные отчисления). Расчет этого показателя осуществляется по формуле:

, (4)

где ИРц – индекс рентабельности по инвестиционному проекту;

ЧПц – среднегодовая сумма чистой инвестиционной прибыли за период эксплуатации проекта;

ИЗ – сумма инвестиционных затрат на реализацию инвестиционного проекта.

Период окупаемости является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта. Расчет этого показателя осуществляется по формуле:

(5)

где ПО – период окупаемости инвестиционных затрат по проекту;

ИЗ – сумма инвестиционных затрат на реализацию проекта;

ЧДПг – среднегодовая сумма чистого денежного потока за период эксплуатации проекта (при краткосрочных реальных вложениях этот показатель рассчитывается как среднемесячный).

Внутренняя ставка доходностиявляется наиболее сложным показателем оценки эффективности реальных инвестиционных проектов. Она характеризует уровень доходности конкретного инвестиционного проекта, выражаемый дисконтной ставкой, по которой будущая стоимость чистого денежного потока приводится к настоящей стоимости инвестиционных затрат. Внутреннюю ставку доходности можно охарактеризовать и как дисконтную ставку, по которой чистый приведенный доход в процессе дисконтирования будет приведен к нулю.

Инвестиционное проектирование реализация, которых существенно влияет на экономическую, социальную и производственно-хозяйственную деятельность всех сфер рыночной экономики предприятия или связана с осуществлением ими инвестиционных вложений, играет большую роль в развитии организации.

В условиях высокой динамики процессов преобразований российской экономики отечественная экономическая наука пока не сумела создать необходимые теоретические основы и дать практические рекомендации по технологии и организации инвестиционного процесса. В литературе отсутствует также системное описание зарубежного опыта решения этой проблемы. Поэтому данная выпускная квалификационная работа написана на актуальную тему.

В настоящее время шинная промышленность является одной из важнейших отраслей химического комплекса России.

Глава 2. Анализ инвестиционной привлекательности

.1 Общая характеристика предприятия и анализ инвестиционной структуры

Полное фирменное наименование предприятия: общество с ограниченной ответственностью «Юниорстрой».

Сокращенное наименование: ООО «Юниорстрой».

Место нахождения общества: 190020, г.Санкт-Петербург, Старо-Петергофский проспект д. 20. Основным видом деятельности общества является производство шин и других резинотехнических изделий.

Уставный капитал Общества составляет 275.000.000 рублей. Он составляется из номинальной стоимости 1.100.000 обыкновенных именных акций бездокументарной формы номинальной стоимостью 250 рублей каждая, приобретенных акционерами.

Производственные площади – 348 155 м2. Земля, на которой расположено предприятие, является его частной собственностью.

Цехи оснащены оборудованием отечественного и импортного производства, также имеется оборудование и оснастка собственного изготовления.

Среднесписочная численность промышленно-производственного персонала Общества за 2008 год составляет 3 593 человек.

Среднесписочная численность работников на 01.10.2009г. – 3493 чел.

Основной вид деятельности ООО «Юниорстрой» – производство шин.

Правовое положение ООО «Юниорстрой» определяется Гражданским кодексом РФ, Федеральным законом об акционерных обществах, Уставом, учредительными и другими нормативными документами.

ООО «Юниорстрой» имеет в собственности обособленное имущество, которое учитывается на его самостоятельном балансе.

Общество несет ответственность по своим обязательствам всем принадлежащим ему имуществом. Учредителями ООО «Юниорстрой» выступают физические лица, граждане РФ.

Акционеры несут риск убытков в пределах стоимости принадлежащих им акций.

Общество вправе приобретать и осуществлять имущественные и личные неимущественные права, от своего имени совершать любые доступные законом сделки, быть истцом и ответчиком в суде, а также может создавать филиалы и открывать представительства на территории Российской Федерации и за рубежом.

ООО «Юниорстрой» самостоятельно планирует свою хозяйственную деятельность, устанавливает цены и тарифы на реализацию продукции, на выполнение работ и предоставление услуг.

Общество вправе привлекать для работы российских и иностранных специалистов и самостоятельно определять формы, размеры и виды оплаты труда.

В целях реализации технической, социальной, экономической и налоговой политики организация несет ответственность за сохранность документов (управленческих, финансово-хозяйственных, по личному составу и другие.); обеспечивает передачу на государственное хранение документов, имеющих научно-историческое значение, в соответствующие архивные учреждения, в соответствии с перечнем документов, установленным соответствующими правовыми актами.

Общество создано без ограничения срока деятельности.

Основной целью деятельности общества является получение прибыли.

Таким образом, цель – это конкретное, конечное состояние или желаемый результат, который стремится добиться организация.

Никакая организация не может успешно выживать в конкурентной среде, если она не имеет четко определенных ориентиров, направлений, которые задают то, к чему она стремится, чего она хочет добиться в своей деятельности.

У организации могут быть разнообразные цели. Организации, которые занимаются бизнесом, сосредоточены, главным образом, на создании определенных товаров или услуг в рамках специфических ограничений – по затратам и получаемой прибыли. Эта их задача отражена в таких целях, как рентабельность (прибыльность) и производительность.

Стратегическая цель ООО «Юниорстрой» – занять лидирующие позиции в производстве шин премиального и среднего ценовых сегментов и стать наиболее прибыльной компанией в шинной отрасли на территории РФ.

Долгосрочные цели (3-5 лет):

–разработка систем охраны окружающей среды и менеджмента качества;

–подтверждение комплектации автозаводов;

–улучшение качественных показателей и снижение брака;

–увеличение объема продаж – в 2 раза;

–увеличение доли рынка;

–увеличение прибыли по отношению к вложенному капиталу на 35%.

Владельцы (акционеры) предприятия, заинтересованы в постоянном и все более возрастающем потоке доходов и таком использовании собственных и привлеченных средств, которое увеличивает ценность принадлежащей им собственности. Персонал и поставщики заинтересованы в стабильности предприятия, в развитии с ним долгосрочных отношений, в благоприятной рабочей атмосфере. Для потребителей наивысшую ценность представляют товары и услуги, удовлетворяющие их по качеству и цене.

Главной целью Политики Общества в области качества – удовлетворение запросов и ожиданий потребителей за счет постоянного повышения качества.

Достижение поставленной цели осуществляется через систему менеджмента качества.

Осуществление данной политики предусматривает:

–понимание, что доверие потребителя – прежде всего;

–уважение и партнерские взаимоотношения с поставщиками;

–непрерывное совершенствование производства с ориентацией на лучшие достижения;

–непрерывное повышение уровня знаний и профессиональной квалификации всех работников завода;

–вовлечение каждого сотрудника в деятельность по улучшению качества;

–каждое подразделение является поставщиком и потребителем;

–поддержание на предприятии атмосферы доверия, взаимопонимания и уважения; соблюдение культуры делового общения;

–одним из основных направлений повышения эффективности производства считать стимулирование качества и производительности труда;

–проблема качества на предприятии касается всех: каждый работник завода – от генерального директора до рабочего – несет ответственность за качество своего труда.

Качество – основное условие рыночного успеха, поэтому качество – это стратегическая цель ООО «Юниорстрой» и всегда остается приоритетным направлением в его деятельности.

Солидность и известность предприятия в деловых кругах России подкрепляется высоким качеством продукции.

Первым среди российских шинных заводов ООО «Юниорстрой» в 2008 году получил сертификаты соответствия системы менеджмента качества предприятия международному стандарту ИСО-ТС 16949 и системы экологического менеджмента международному стандарту ИСО-14001.

Органы управления ООО «Юниорстрой» согласно учредительного документа (Устава) можно разделить на законодательные и исполнительные.

Высшим (законодательным) органом управления общества является общее собрание акционеров.

Общее собрание акционеров проводится ежегодно в сроки установленные уставом общества (годовое общее собрание акционеров должно быть проведено в период с 1 марта по 30 июня в год, следующий за отчетным финансовым годом).

Руководство текущей деятельностью общества осуществляется единоличным исполнительным органом общества – генеральным директором. Генеральный директор подотчетен общему собранию акционеров.

Генеральный директор общества без доверенности действует от имени общества, в том числе представляет его интересы, совершает сделки от имени общества, утверждает штаты, издает приказы и дает указания, обязательные для исполнения всеми работниками общества.

К компетенции исполнительного органа общества относятся все вопросы руководства текущей деятельностью общества, за исключением вопросов, отнесенных к компетенции общего собрания акционеров. Исполнительный орган общества организует выполнение решений общего собрания акционеров, принимает решение о созыве годовых общих собраний акционеров, утверждает повестку дня и организует подготовку к проведению общих собраний акционеров. Внеочередное собрание акционеров проводится по решению генерального директора, требованию ревизионной комиссии (ревизора), аудитора общества, а также акционера (акционеров) являющегося владельцем не менее чем 10 процентов голосующих акций общества.

В соответствии с установленным законодательством, уставом, общим собранием акционеров общества, поощряет или налагает взыскание на работников организации, открывает в банках расчетный, валютный и другие счета, заключает договора и совершает иные сделки, утверждает договорные цены на продукцию, организует бухгалтерский учет и отчетность, а также решает другие вопросы текущей деятельности предприятия.

2.2 Комплексный анализ финансового состояния ООО «Юниорстрой» за период 2007-2009 г

Экономический анализ представляет собой объективно необходимый элемент управления производством и является этапом управленческой деятельности. При помощи экономического анализа познаётся сущность хозяйственных процессов, оценивается хозяйственная ситуация, выявляются резервы производства и подготавливаются научно обоснованные решения для планирования и управления деятельностью предприятия. [14]

Финансовый анализ представляет собой процесс исследования финансового состояния и основных результатов финансовой деятельности предприятия с целью выявления резервов повышения его рыночной стоимости и обеспечения эффективного развития. [21]

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Она характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразным их размещением и эффективным использованием, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платёжеспособностью и финансовой устойчивостью.

Финансовое состояние предприятия может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем (устойчивом) финансовом состоянии. [6]

Основные задачи финансового состояния – определение качества финансового состояния, выявление и изучение причин его улучшения или ухудшения за период.

Эти задачи решаются путём исследования динамики абсолютных и относительных финансовых показателей и разделяются на следующие аналитические блоки: [14]

–анализ состава, структуры, динамики имущества предприятия и источников его формирования;

–анализ ликвидности и платежеспособности предприятия;

–анализ финансовой устойчивости;

–анализ и оценка деловой активности;

–анализ показателей рентабельности;

–оценка вероятности банкротства.

Основными источниками информации для анализа финансового состояния служат бухгалтерский баланс (форма №1) и отчёт о прибылях и убытках (форма №2).

Анализ финансового состояния предприятия начинается с бухгалтерского баланса. При этом определяется имущественное положение предприятия, его краткосрочные и долгосрочные инвестиции, вложения в физические и финансовые активы, источники формирования собственного капитала и заёмных средств, оценивается связи предприятия с поставщиками и покупателями, финансово- кредитными учреждениями, оценивается выручка от основной деятельности и прибыль текущего года. [19]

Проведение горизонтального (динамического) анализа позволяет сопоставить между собой величины конкретных статей баланса в абсолютном и относительном выражении, определять их абсолютное приращение за рассматриваемый период и установить темпы роста.

С помощью вертикального анализа оценивается структура баланса и выявляется динамика её изменения за анализируемый период (в рассматриваемом случае данный период составляет 3 года).[14]

Анализ относительных показателей (финансовых коэффициентов) описывает финансовые пропорции между различными статьями отчётности. Достоинствами финансовых коэффициентов является ростата расчётов и элиминирование влияния инфляции, что особенно актуально при анализе в долгосрочном периоде. Относительные показатели финансового состояния анализируемого предприятия можно сравнить с какой – либо базой, например:

–аналогичными показателями предшествующих лет для изучения тенденции улучшения или ухудшения финансового состояния;

–общепринятыми стандартными параметрами для оценки степени риска и прогнозирования возможности банкротства;

–среднеотраслевыми показателями;

–показателями конкурирующих предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности. [6,19]

.3 Анализ финансово-хозяйственной деятельности ООО «Юниорстрой»

В отчетном 2009 году, также как и на протяжении последних лет, продолжалось наращивание основных средств и капитальных вложений в них в рамках реализации двух инвестиционных проектов, включенных в перечень инвестиционных проектов, имеющих приоритетный характер для экономики Ленинградской области, и позволивших увеличить объемы мощностей:

–«Увеличение мощностей по производству высококачественных шин до 5 млн. шт.»;

–«Организация производства качественных легковых радиальных шин в объеме 2 млн. штук».

Мероприятия по техперевооружению были направлены на обновление основных производственных средств, составляющих основу для шинного производства и ядро для генерирования прибыли.

Коэффициент износа основных производственных фондов составляет 53,2%, что примерно соответствует нормативному показателю и существенно снижает производственные риски.

Основные средства и капитальные вложения в них в суммарном выражении уменьшились по сравнению с 2008 годом на 7%, за отчетный год их стоимость уменьшилась на 68 393 тыс. руб.

Таблица 2 – Основные средства и капитальные вложения руб.

Статья раздела I баланса2006г.2007г.2008г.2009г.Основные средства по остаточной стоимости665 426863 935807 437801 743Незавершенное строительство129 77297 834124 11761 418Итого капитальные вложения и основные средства795 198961 769931 554863 161

Материально-производственные запасы (МПЗ) признаются в бухгалтерском учете Общества в соответствии с правилами, установленными ПБУ 5/01. Учетной политикой Общества предусмотрено ежемесячное списание МПЗ на производство и управленческие нужды по средней себестоимости методом взвешенной оценки, как для целей бухгалтерского учета, так и для целей налогообложения.

Запасы на конец 2009 года уменьшились в части запасов сырья, материалов, затрат в незавершенном производстве, готовой продукции на складах, расходов будущих периодов. Это связано, прежде всего, с остановкой завода до 16.01.10г. в связи с очередными отпусками работников предприятия.

Таблица 3 – Запасы

АктивКод строки баланса2008г2009г.Абс. откло-ненияЗапасы, в т.ч.: 210576202020267-58 934Процентное соотношение к валюте баланса, %-25,8315,17-10,66– сырье, материалы и другие аналогичные ценности 211375595360215-15 380– животные на выращивании (щенки служебных собак) 212—– затраты в незавершенном производстве 21350 29834 288-16 010– готовая продукция и товары для перепродажи 214141497117599-23 898– товары отгруженные215—– расходы будущих периодов 2168 8105 165-3 645

По состоянию на 01.01.2009г. чистый оборотный капитал, который является показателем качественной характеристики платежеспособности Общества, характеризуется положительной величиной ( 145 779 тыс. руб.).

Производственный потенциал предприятия характеризуется показателем производственных активов в общей стоимости имущества, который определяется как сумма основных средств, материальных запасов, незавершенного производства и расходов будущих периодов. На промышленных предприятиях производственные активы, как правило, не должны быть ниже 50%. В Обществе показатель производственного потенциала составляет 1 201 411 руб. (35,24%), что практически соответствует его нормативному показателю.

Таблица 4 – Динамика оборотных активов за последние три года (группировочные данные)

АктивКод стр. баланса2007г.К итогу, %На 1 января 2008г.К итогу, %На 1 января 2009г.К итогу, %Запасы210517 65856.90576 20205,74517 26722,71Налог на добавленную стоимость по приобретенным ценностям22098 98810,8816 4671,5915 1170,66Краткосрочная дебиторская задолженность240280 47130,83415 74740,22173601076,2Краткосрочные финансовые вложения2502 5500,285 0500,492 5500,11Денежные средства2609 7091,0719 7131,916 9740,31Прочие оборотные активы (недостачи и потери по счету «94»)2704010,044870,053000,01Итого раздел II баланса290909 7771001 033 6651002 278 218100

Налог на добавленную стоимость по приобретенным материальным ценностям, подлежащий возмещению в 2009 году в соответствии с требованиями главы 21 Налогового кодекса РФ, отражен по строке 220 баланса на сумму 15 117 тыс. рублей, в т.ч.:

–по приобретенному оборудованию – 4 835 тыс. руб.;

–по материальным ресурсам (хозспособ) – 347 тыс. руб.;

–по материально-производственным запасам – 9 787 тыс. руб.;

–по оказанным услугам и выполненным работам – 148 тыс. руб.;

В составе краткосрочных финансовых вложений (строка 250 баланса) отражен банковский вексель, сроком гашения до одного года на сумму 2 550 тыс.руб.

Дебиторская задолженность за отчетный год увеличилась по сравнению с прошлым годом на 1 320 263 тыс. руб. Кроме того, в составе авансов выданных (строка 242) учтена предоплата, совершенная в порядке лизинговых платежей, на общую сумму 47 455 тыс. руб., что предусмотрено условиями договоров лизинга. Указанная предоплата будет относиться на себестоимость произведенной продукции постепенно в течение срока лизинга.