- Частые ошибки начинающих инвесторов

- Акции

- В некоторых случаях с дохода по вкладу нужно будет заплатить налог

- Вариант 1 положить на депозит в банке

- Вариант 2 купить валюту

- Вариант 3 купить ценные бумаги — облигации и акции

- Вариант 4 открыть иис и получить вычет

- Вариант 5 вложить в драгоценные металлы

- Вариант 6 открыть бизнес по франшизе

- Вклад «до востребования» стоит использовать только для временного хранения денег

- Вклад отличается от накопительного счёта

- Вклад со ставкой «до», скорее всего, не даст обещанную доходность

- Вклады для физических лиц в банке открытие в москве в 2021 году

- Выгоднее всего выбирать вклады с капитализацией процентов

- Где лучше открыть накопительный счет в москве?

- Для «подушки безопасности» стоит выбирать вклад с возможностью частичного снятия

- Доходность по инвестиционным и страховым вкладам не гарантирована

- Если у банка отозвали лицензию, то вернуть деньги можно будет через две недели

- Зачем обгонять инфляцию

- Когда выгоден накопительный счёт

- Коммерческая недвижимость

- Куда не стоит вкладывать деньги

- Малый бизнес

- Не стоит вкладывать более 1,4 миллиона ₽ в один банк

- Недостатки накопительных счетов

- Облигации

- Онлайн-проекты

- Петр открыл вклад под 10% годовых. через год, после начисления банком процентов, он снял со – школьные

- Помогите решить задачу (( петр открыл вклад в банке на 3 года со следующей…

- Примеры накопительных счетов

- Проценты по накопительным вкладам в банках москвы

- Решите задачу очень срочно. клиент а. сделал вклад в банке в размере 80000 рублей. проценты – школьные

- Сколько стоило открыть в кирове в 2021 году

- Запомнить

- Субаренда

- Частые вопросы по вкладам | банк открытие

Частые ошибки начинающих инвесторов

Об общих принципах инвестирования мы говорили выше, а теперь остановимся на ошибках — их часто совершают новички, когда приступают к формированию пассивного дохода. В числе самых частых:

- Вкладывать чужие деньги. Инвестиционный капитал нельзя занимать — ни у друзей, ни у банков. Это связано с большими рисками: впервые вкладывая деньги в активы, новички могут сильно пострадать. Из каких средств потом погашать долги, если дело прогорело?

- Вкладывать все до последней копейки. Сначала отложите деньги на жизнь и непредвиденные расходы. Сформируйте себе «кубышку» в виде банковского депозита — и только потом активно инвестируйте. Вкладывать нужно только ту сумму, с потерей которой вы готовы смириться.

- Действовать на авось. Имеется в виду, что новички игнорируют этап обучения, а минимальные знания нужны везде — на бирже, рынке недвижимости или в розничном бизнесе. Без понимания, как и куда грамотно инвестировать, денег не заработать.

- Поддаваться эмоциям. Это особенно касается рынка ценных бумаг. Новички реагируют на малейшее колебание цен, из-за чего рискуют продать актив слишком рано, когда цена не дошла до пиковой, или купить слишком поздно из-за своей нерешительности. А действовать нужно в соответствии со стратегией. Если таковой нет, помогут доверительные управляющие или финансовые консультанты.

- Верить пустым обещаниям. Речь об инвестициях с заоблачной доходностью — например, доверчивым новичкам обещают 500% от стартового капитала ежемесячно. Помните, что гарантировать что-либо в мире инвестиций могут только мошенники, тем более такую большую прибыль.

Акции

Акции — это ценные бумаги, которыми торгуют на бирже. Просто так на них заработать нельзя: по закону частное лицо должно открыть брокерский счет, через который акциями можно управлять. Далее перед вами открывается два способа получать доход:

За ведение брокерского счета всегда есть комиссия (дополнительную плату посредники берут за вывод средств, конвертацию, услуги депозитария и проч). Стоит помнить про налог: государство забирает 13% с дохода по акциям, если только вы не открыли индивидуальный инвестиционный счет (ИИС).

Плюсы. На акциях можно зарабатывать по-разному: например, многие инвесторы предпочитают пассивный доход от дивидендов. А можно выбирать удачное время и покупать активы перспективный компании по низкой цене — тогда доход будет выше в разы. Акции хороши тем, что не имеют потолка прибыли.

Минусы. Рынок акций высоко волатилен. Активы, которые при покупке казались доходными, могут резко упасть в цене. Чтобы спрогнозировать это, новичку придется изучать фондовый рынок либо платить консультантам/доверенным управляющим. Но даже поддержка экспертов не дает никаких гарантий: торговля акциями — это всегда большой риск.

В некоторых случаях с дохода по вкладу нужно будет заплатить налог

Если на вашем вкладе или вкладах в разных банках больше 1 миллиона ₽, а доходность по ним — больше ключевой ставки Центробанка, то с части дохода придётся заплатить налог.

Налогом не будет облагаться доход, рассчитанный по формуле: 1 миллион ₽ * ключевую ставку ЦБ на 1 января года, в котором были начислены проценты. На 1 января 2021 года ключевая ставка ЦБ составляла 4,25% годовых, следовательно, налогом не будет облагаться доход за этот год в размере 42 500 ₽. С суммы выше этой будет браться 13%.

Например, если в 2021 году вы вложите 2 миллиона ₽ на год под 5%, то заработаете примерно 100 000 ₽. С 42 500 ₽ налог браться не будет, а с оставшихся 57 500 ₽ нужно будет заплатить 7475 ₽.

Счёт будет выставлять налоговая — в следующем году после получения процентов, то есть за выплаченные в 2021 году проценты налоговая рассчитает налог уже в 2022 году. При этом неважно, закрыт уже вклад или нет, если начислили проценты — значит, по ним рассчитают налог. Деньги нужно будет заплатить до 1 декабря.

Налог не будет браться со счетов, доходность по которым составляет не больше 1%.

Вариант 1

положить на депозит в банке

В последнее десятилетие в мировых экономиках наблюдались дефляционные процессы: инфляция снижалась, а в некоторых странах достигла почти нулевых или отрицательных значений. Центральные банки снижали ключевые ставки, поэтому ставки по банковским депозитам также упали.

Минимальный риск. Суммы на банковских счетах размером до 1,4 млн рублей, а в некоторых случаях — больше, застрахованы Агентством по страхованию вкладов — АСВ. Это касается счетов в любых банках с лицензией на работу в России.

Получается, что депозиты — одна из самых безопасных форм вложений. Но даже этот вариант не дает абсолютной гарантии сохранения средств в случае форс-мажорной ситуации, например дефолта государства.

Вариант 2

купить валюту

Под валютой обычно понимаются иностранные денежные единицы — евро, доллар, йена, франк и т. д. Граждане вправе свободно покупать валюту через уполномоченные организации на территории России, например через банки.

Можно выделить валюты развитых стран и развивающихся. Развивающиеся экономики часто ориентированы на сырьевую и аграрную продукцию и зависят от спроса на нее со стороны развитых стран.

Девальвация может происходить, например, если центральные банки развивающихся стран искусственно обесценивают национальную валюту, чтобы за каждый доллар, полученный от экспорта, выручить больше денег в национальной валюте. Так государство компенсирует потери бюджета и поддерживает своих экспортеров.

Например, Китай периодически девальвирует юань в рамках торговой войны, чтобы удешевить экспортируемые товары и обойти ввозные пошлины США.

Если смотреть на историческую динамику валютной пары «доллар — рубль», то последний с декабря 2003 года по июнь 2021 года обесценился на 157% — с 29,6 до 75,5 Р за доллар. Только в 2020 году рубль потерял по отношению к доллару более 16% стоимости.

Валюты других развивающихся стран со временем тоже ослабевают к доллару. Например, индекс десяти валют развивающихся стран, который отслеживает J. P. Morgan, с 2021 года обесценился по отношению к доллару более чем на 40%.

Получить прибыль после продажи валюты. Учитывая процесс девальвации, инвестиция в твердые валюты может стать удачным вложением. Даже если держать валюту в наличном виде, не вкладывая в ценные бумаги или на депозиты, эффект от девальвации рубля может превысить действие инфляции.

Например, инвестор вложил в январе 2021 года 500 000 Р в доллары по курсу 30 Р за доллар. Его капитал в пересчете на американскую валюту — 16 667 $.

За это время долларовая инфляция составила 20,79%. И на 1 $ сейчас можно купить 82,79% от того, что можно было позволить себе 10 лет назад. По покупательной силе капитал 16 667 $ в 2021 году уменьшился до 13 799 $ в 2021 году. Таким образом, инвестор потерял из-за долларовой инфляции 2 868 $.

Если мы переведем 16 667 $ обратно в рубли по курсу на конец июля 2021 года — 73,8 Р за доллар, то получаем результат 1 230 025 Р. Рублевая инфляция с января 2021 по июль 2021 составила 92%. Эквивалент 500 000 Р в 2021 году сейчас — 960 199 Р. Таким образом, сделав ставку на девальвацию рубля, инвестор не только компенсировал инфляционную эрозию рубля, но и заработал сверх того 269 826 Р.

Если бы он просто держал 500 000 Р, то получил бы убыток — его капитал по покупательной силе составлял бы сейчас 260 417 Р.

Данный пример показывает, что покупка валюты может стать хорошим вариантом размещения средств и даже принести доход.

Чтобы увеличить отдачу от капитала, стоит рассмотреть вложение долларов в биржевые инструменты — чтобы деньги «работали». Например, пригодятся еврооблигации или акции иностранных компаний. О ценных бумагах расскажем дальше. Также могут пригодиться вклады в валюте, хотя процентные ставки по ним сейчас близки к нулю.

Вариант 3

купить ценные бумаги — облигации и акции

Вложение в ценные бумаги — один из самых распространенных способов увеличить капитал. Облигации, или долговые ценные бумаги, помогают защитить капитал. Акции более рискованны, но их доходность в долгосрочной перспективе обычно превышает доходность вкладов, облигаций и уровень инфляции.

Самыми надежными считаются государственные облигации — ОФЗ, или облигации федерального займа. Ведь вероятность того, что государство не сможет погасить свои долги в национальной валюте, ниже, чем то, что с долгами не справится какая-то компания. ОФЗ можно считать даже более надежными, чем банковские депозиты.

Корпоративные облигации обычно доходнее облигаций органов власти. Это связано с более высоким риском.

Инвестор обычно заранее знает, сколько денег он получит от облигаций в виде купонов (процентных выплат) и когда. Если держать облигации до погашения, можно точно рассчитать простую доходность к погашению и примерно узнать эффективную — с учетом реинвестирования купонов и амортизационных выплат. Но бывают и долговые бумаги с купоном, размер которых заранее неизвестен. Их доходность прогнозировать сложнее.

Облигации меньше колеблются в цене, чем акции. Поэтому они хорошо подходят тем, кто боится просадок, а также инвестирует на короткий срок — менее 3—5 лет.

Доходность облигаций. Если бы инвестор вложил 500 000 Р в российские облигации в начале 2021 года, то его капитал вырос бы к концу 2020 года в 2,4 раза. Причем итоговый результат портфеля из ОФЗ и корпоративных облигаций примерно одинаковый — 1 204 053 Р и 1 179 795 Р.

За тот же период действие инфляции ослабило капитал более чем в 1,8 раза. Если посчитать реальную доходность облигаций, то есть за вычетом инфляции, она составит 2,72% и 2,5% годовых соответственно.

Это выше реальной доходности банковских депозитов, которая составила 0,63% годовых. Если бы инвестор держал деньги все это время на депозите, то его итоговый капитал составил бы 981 172 Р. На облигациях он заработал бы примерно на 200 000 Р больше.

Акции. Покупая акции, вы делаете вложение в работающий бизнес и становитесь его миноритарным совладельцем. В случае если компания распределяет часть прибыли в виде дивидендов, вы, как акционер, получаете свою долю.

Инвестор может получать выгоду как от роста цены акций, то есть продавать их дороже, чем купил, так и от дивидендных поступлений. Если реинвестировать дивиденды, это ускорит рост портфеля благодаря эффекту сложного процента.

Различают циклические и защитные бумаги. Первые представляют компании, чьи операционные потоки зависят от общего состояния экономики. Вторые показывают ровную выручку на протяжении всего бизнес-цикла. Например, это коммунальные предприятия или телекоммуникационные компании — ведь люди не перестают пользоваться электричеством и мобильной связью даже в кризис.

Дивидендные бумаги чаще всего представляют устоявшийся бизнес, давно занявший свою нишу. У таких компаний нет потенциала взрывного роста, но есть стабильная выручка, часть которой направляется на дивидендные выплаты. Яркий пример: компания Coca-Cola, которая стабильно выплачивает дивиденды с 1964 года, год от года увеличивая размер выплат. Многие дивидендные компании ведут бизнес в защитных секторах.

Также не стоит выделять на одну акцию долю, превышающую 5% от портфеля. Иначе вы будете сильно зависеть от динамики акций одной компании. Еще лучше инвестировать в акции через биржевые фонды — о них чуть ниже.

Реальная же доходность российских акций, то есть за вычетом инфляции, — 5,75%. Российские акции принесли инвестору на 630 115 Р больше в сравнении с депозитом.

Среднегодовая долларовая доходность S&P 500 с учетом долларовой инфляции составила 11,81%, а рублевая с учетом российской инфляции — 17,12%. То есть в прошлом десятилетии американский индекс S&P 500 в рублевом выражении рос в три раза быстрее, чем рублевые акции.

Важно помнить: прошлая доходность акций не гарантирует, что в будущем получится такой же хороший результат. Акции это рискованный вид активов, и их цена может не только расти, но и падать.

Например, весной 2020 года американский рынок акций за месяц упал примерно на 30%, а в 2008 году падение с предыдущего максимума было около 50%.

Фонды. Биржевые фонды — это набор активов, долю в котором можно купить и продать на бирже. Фонд может состоять из облигаций, акций, драгоценных металлов или смеси таких активов. То есть это не отдельный вид активов, а упаковка для активов.

Главный плюс фондов это диверсификация: в фонде много акций или облигаций, что снижает риск. Еще в фонд можно инвестировать с небольшой суммой.

Из минусов можно отметить годовую комиссию, которую фонд взимает за управление. Эти расходы постепенно списываются из активов фонда и уже учтены в биржевой цене паев фонда — отдельно платить их не нужно.

Так, стоимость одной акции упомянутого FXIM составляет порядка 95 Р. При такой малой сумме инвестор получает возможность вложиться в более 100 иностранных компаний — это плюс. Расходы ETF — 0,9% в год. При вложении 500 000 Р инвестор не досчитается 4500 Р от годового дохода.

Вариант 4

открыть иис и получить вычет

ИИС — это не отдельный вид активов, а способ инвестировать в ценные бумаги. Это специальный брокерский счет или счет доверительного управления, с помощью которого налоговые резиденты России могут экономить на налогах, получая налоговые вычеты.

Важное ограничение по ИИС: чтобы вывести деньги, надо закрыть счет. Но если закрыть его менее чем через три года с даты открытия, потеряется право на налоговые вычеты по этому счету. Поэтому ИИС лучше использовать, если в ближайшие три года вам не понадобятся деньги, которые вы собираетесь туда внести.

Вносить на ИИС можно не более 1 млн рублей в год. На счет можно заводить только рубли, при этом через ИИС можно покупать в том числе валюту и ценные бумаги иностранных эмитентов.

ИИС может быть с самостоятельным управлением и доверительным. Первый открывается через брокера, и вы сами решаете, какие активы и когда купить и продать на бирже.

Доступны облигации, акции российских и иностранных компаний, фонды, иностранная валюта. Второй открывается в управляющей компании, и ее специалисты все делают за вас за комиссию, вы лишь выбираете стратегию из предложенных.

Вычет по ИИС. Если инвестировать через ИИС, можно получить один из двух типов вычета.

Вычет типа А — на взносы. Можно вернуть 13% от вложенных на ИИС денег, но не больше 52 000 Р за год и не больше суммы НДФЛ, уплаченного за тот же календарный год.

Чтобы получить вычет по максимуму, надо за год внести на ИИС 400 000 Р или больше и при этом за год уплатить НДФЛ не менее 52 000 Р. Если внесете меньше денег или у вас было уплачено меньше НДФЛ, налоговая вернет вам меньше денег.

Если хотите получать такой вычет каждый год, надо каждый год пополнять ИИС и при этом иметь НДФЛ, доступный для возврата.

Вычет типа Б можно получить, когда вы закрываете ИИС. При этом должно пройти не меньше трех лет с даты открытия ИИС. Если вы хоть раз по этому ИИС использовали вычет типа А, вычет типа Б к этому ИИС не применить.

Вариант 5

вложить в драгоценные металлы

Преимущество материального золота в том, что оно не зависит от финансовой системы. Но нематериальное золото удобнее: нет проблем с ликвидностью и хранением.

Один из минусов покупки драгоценных металлов — то, что они не дают пассивного дохода. И если цена металла упала, инвестор может находиться продолжительное время в просадке, не получая купонов или дивидендов. Все это время его капитал будет «заморожен».

Плюс в том, что драгоценные металлы имеют слабую взаимосвязь с акциями и облигациями. А значит, их добавление в инвестиционный портфель может снизить его волатильность и улучшить отношение доходности к риску.

Доходность от инвестиций в драгметаллы. При вложении 500 000 Р в 2021 году к 2021 году итоговый результат портфеля из золота составил бы 1 613 526 Р, из серебра — 1 047 982 Р.

Доходность золота в последнем десятилетии была сопоставима с ростом российских акций, а серебро показало себя по доходности чуть хуже облигаций.

В долгосрочной перспективе доходность драгоценных металлов будет примерно на уровне инфляции или немного выше. Инвестировать только в драгоценные металлы вряд ли разумно.

Вариант 6

открыть бизнес по франшизе

Открыть бизнес это один из самых сложных и рискованных способов увеличить капитал, но в случае успеха можно получить отличный результат — лучше, чем от ценных бумаг и тем более вкладов.

Запускать бизнес совсем с нуля тяжело, особенно если нет опыта. Поэтому существуют варианты инвестировать в бизнес, не принимая в его создании активного участия. И получить выгоду как за счет части прибыли бизнеса, так и за счет его перепродажи.

Другой вариант запуска бизнеса с минимальными усилиями — запуск предприятия на основе франшизы.

Франшиза — это возможность для предпринимателя открыть бизнес, используя чужую бизнес-модель и бренд. Таким образом, ему не нужно создавать предприятие с нуля — он сразу получает рабочую бизнес-модель, сеть поставщиков и лояльную базу клиентов. Таким образом, например, можно открыть «свои» рестораны «Макдональдс», «Сабвей» или «Бургер-кинг».

Для франчайзера — владельца сети — это возможность быстро и без капитальных затрат открыть десятки и сотни точек под своим брендом в разных городах и странах.

Стоимость франшизы, или паушальный взнос, обычно варьируется от нескольких сотен тысяч рублей до многих миллионов. В эту стоимость может входить первоначальная закупка и поставка сырья и помощь с запуском всех бизнес-процессов. Некоторые компании предлагают рассрочку на свою франшизу на несколько лет, таким образом бизнес можно начать с меньшим капиталом — с 25—50% от стоимости франшизы.

Помимо первоначального взноса предприниматель платит собственнику франшизы роялти — обычно ежемесячно, но может быть поквартально или раз в год. Это плата собственнику за пользование его торговой маркой. Роялти могут исчисляться как процент от выручки, чистой прибыли или в виде фиксированных выплат.

Получать ежемесячный доход. Как и обычный бизнес, открытое по франшизе предприятие начнет приносить какую-то прибыль. Как правило, срок окупаемости вложенных по такой схеме средств составляет 1—2 года. Иными словами, через этот срок прибыль от деятельности бизнеса вернет вам вложенные в него средства.

Но все риски несете вы сами. Если, например, в стране объявляют локдаун в связи с пандемией коронавируса и ресторан нужно закрыть — это повлечет убытки.

Кроме того, несмотря на то что предприниматель действует по уже готовой модели, данный вид инвестиций требует от него полноценного участия и времени. В отличие от вложения в компанию через покупку акций, данный вид вложения не может считаться пассивной формой инвестиций.

Риск при этом выше, чем при инвестициях в акции. Готовая бизнес-модель и известный бренд не гарантируют успех.

Список доступных бизнесов можно смотреть на сайтах-агрегаторах франшиз, например, подыскать предприятия стоимостью до 1 млн рублей.

Приведу более жизненный пример, когда в 2021 году в Кирове открыли по франшизе сеть кофе-баров.

Вклад «до востребования» стоит использовать только для временного хранения денег

Вклад «до востребования» — это счёт, который используют для временного хранения денег. Например, вы планируете в ближайшее время купить квартиру, валюту, сделать крупный перевод, и вам временно — до сделки — нужно разместить деньги на счёте. Также такой счёт можно использовать для получения процентов, начисленных по вкладу.

Особенности счёта «до востребования»:

доходность очень маленькая — в зависимости от банка она составляет 0,01–0,1% годовых;

можно в любой момент пополнить, снять или перевести любую сумму;

он бесплатный — за обслуживание не нужно платить;

он бессрочный, то есть может быть открыт десятилетиями.

Вклад отличается от накопительного счёта

Вклад и накопительный счёт очень похожи — по ним начисляется доход, но есть несколько важных отличий.

Особенность | Вклад | Накопительный счёт |

Доход | Больше | Меньше |

Срок | Определённый | Неограниченный |

Изменение доходности | Нет | В любой момент |

Можно ли забрать деньги | Да, но, возможно, с потерей процентов | В любой момент |

Найти накопительный счёт с большой ставкой

Накопительный счёт выгодно открывать для хранения небольших сумм, которые могут понадобиться в ближайшее время, а для основных накоплений лучше использовать вклад.

Вклад со ставкой «до», скорее всего, не даст обещанную доходность

Если в рекламе или в описании доходности вклада есть частица «до», то, скорее всего, это максимальная ставка в каком-то из периодов хранения денег на счёте, а не фактическая доходность. Иногда такие предложения называют «вкладами с плавающей ставкой».

Например, банк обещает доходность до 5,75% годовых. Но такая ставка будет действовать лишь в первые 100 дней вклада. В последующие 100 дней вам будут начислять 4,75%, а после этого периода — уже 3,75%. В итоге при вложении 100 000 ₽ за 10 месяцев вы получите доход в размере 3904 ₽, то есть фактическая доходность составит 4,75% годовых.

Вот так выглядит плавающая ставка в банке

Чтобы избежать недопонимания, спрашивайте в банке эффективную ставку по вкладу — именно она укажет на фактическую доходность.

Вклады для физических лиц в банке открытие в москве в 2021 году

Вклады Банка «Открытие» в Москве представлены в разных валютах, но большей популярностью пользуются денежные вклады в рублях. Существует 5 основных предложений, все они приведены на нашем сайте. По ним можно открыть счет на сумму от 1 рублей. Сроки могут быть разными – от 2 месяцев до 1096 дней.

Проценты и ставки по вкладам на сегодня в Банке Открытие в Москве зависят от:

- суммы, размещенной на счете;

- капитализации;

- возможности совершения различных операций со счетом.

Открыть срочный вклад можно под высокий процент пенсионерам. Оформить выгодный депозит Банка «Открытие» в Москве можно с использованием официального сайта или нашего портала. Воспользуйтесь калькулятором, чтобы совершить предварительные подсчеты. Некоторые программы открываются с использованием функции мобильного банка.

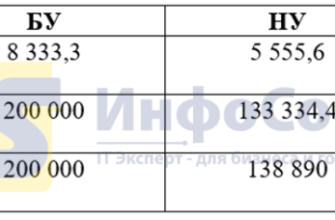

Выгоднее всего выбирать вклады с капитализацией процентов

Капитализация — это прибавление уже начисленных процентов к сумме вклада. Она бывает ежемесячной, ежеквартальной или ежегодной.

Выгоднее всего ежемесячная капитализация процентов. В этом случае банк каждый месяц будет начислять проценты и прибавлять их к телу вклада, так что в следующем месяце доходность будет начисляться уже на большую сумму.

Проценты по вкладу без капитализации процентов начисляются в конце срока.

Доходность вкладов с капитализацией и без капитализации процентов

Доходность вклада на 100 000 ₽ под 5% на год без капитализации | Доходность вклада на 100 000 ₽ под 5% на год с капитализацией процентов |

5000 ₽ | 5116 ₽ |

Где лучше открыть накопительный счет в москве?

В 2021 году на рынке существует очень много самых разнообразных депозитных программ: вклад накопительный ВТБ, другие программы ВТБ, Сбербанка и т.п.

Казалось бы, что в такой ситуации решить, где открывать вклад, достаточно легко. Но на самом деле к выбору, где лучше открыть накопительный счет, надо подходить очень тщательно, потому что:

- условия по вкладам различаются очень сильно: при неверном выборе сумма недополученного дохода может быть очень существенной;

- государство при закрытии банка вернет максимум 1 400 000 руб., поэтому при больших суммах лучше выбирать крупные и известные банки.

Следовательно, чтобы открыть накопительный счет в Москве, вам надо найти и изучить большое количество информации. Сделать это максимально быстро и комфортно вам поможет специальный калькулятор вкладов в Москве на этой странице:

- Введите ваши пожелания по условиям депозита.

- Нажмите на кнопку поиска.

- Получите полный список актуальных и подходящих вариантов с полной информацией по каждому.

После этого вы сможете сделать взвешенный и обоснованный выбор, а также сразу же отправить онлайн-заявку.

Для «подушки безопасности» стоит выбирать вклад с возможностью частичного снятия

При оформлении вклада обязательно нужно обращать внимание на наличие возможности частичного снятия денег со счёта — на случай, если возникнет такая необходимость. Например, для решения чрезвычайной ситуации или из-за потери дохода.

Если вы пока не можете строго планировать свои расходы или если речь идёт о вашей «подушке безопасности», то лучше оформить вклад с возможностью частичного снятия. Так вы не потеряете начисленные проценты.

Чтобы найти вклады с возможностью частичного снятия в разделе«Вклады» на Сравни.ру, нужно нажать «Ещё условия» — «Дополнительные условия» — «Частичное снятие».

Если у вас уже есть «подушка безопасности», из которой в случае чего вы сможете взять деньги, то тогда можно открывать вклад без частичного снятия.

Доходность по инвестиционным и страховым вкладам не гарантирована

Клиенты банков часто жалуются, что в отделениях им настойчиво предлагают вклады с высокой доходностью, которые в последующем оказываются полисами инвестиционного или накопительного страхования жизни (ИСЖ или НСЖ).

Если у банка отозвали лицензию, то вернуть деньги можно будет через две недели

Периодически Центральный банк по разным причинам отзывает лицензии у банков. Например, в 2020 году так было закрыто 16 банков.

Если на ваших счетах в одном банке находится не более 1,4 миллиона ₽, то не стоит переживать. Эти деньги вам в любом случае вернут по страховке.

Не ранее чем через две недели после наступления страхового случая насайте Агентства по страхованию вкладов появится информация о банке, в котором можно будет забрать свои деньги. Нужно будет просто прийти в отделение указанного банка с паспортом.

Найти вклад в надёжном банке

Зачем обгонять инфляцию

Инфляция со временем снижает покупательную способность денег.

Таким образом, чтобы по итогам 2020 года ваш капитал не только не ослаб, но и принес реальный заработок, доходность от рублевых инвестиций должна была превысить 4,91%. С июля 2020 по июнь 2021 года надо было заработать хотя бы 6,51%.

Когда выгоден накопительный счёт

Обычно накопительный счёт очень подходит активным людям, которые получаемые ими деньги не готовы собирать для того, чтобы после определить их в долгосрочные вложения. Также “копилка” может быть интересна тем, кто располагает крупной суммой, но не желает её “морозить” в годовом вкладе, а предпочитает получать доходность ежемесячно.

Коммерческая недвижимость

Сдача в аренду коммерческой недвижимости выгоднее, потому что ставки выше. За ту же сумму, что вы потратите на квартиру, можно купить торговую точку, офис или склад. Объект выбирается по нескольким параметрам: проходимость, транспортная доступность, необходимая инфраструктура рядом.

Например, в России чрезвычайно популярен стрит-ритейл — формат торговой точки, располагающейся на улице, обычно на первом этаже жилого дома. Купить такую площадь можно в новостройке с перспективой, что в заселяющемся районе ваши затраты быстро окупятся.

Плюсы. Доход полностью пассивный и регулярный, поскольку коммерческая недвижимость обычно сдается на длительный срок. Кроме того, сам объект недвижимости находится в вашей собственности, а его цена с каждым годом растет.

Минусы. В кризис коммерческая недвижимость уязвимее жилой: вслед за «проседанием» малого бизнеса вы либо потеряете арендаторов, либо вынуждены будете снизить ренту.

Куда не стоит вкладывать деньги

С последним пунктом связана главная проблема инвестиций в России — их ненадежность. Жертвой мошенников может стать обычный человек, желающий подзаработать, медиа-звезда или состоявшийся бизнесмен. Обезопасить себя полностью — затруднительно: мошенничество случается на любом этапе вложений и практически в любой сфере.

Главное, что вы можете сделать со своей стороны, — не реагировать на агрессивную рекламу. Деньги не берутся из ниоткуда, поэтому предложения с заоблачной доходностью — почти наверняка сводятся к обману.

Примером мошеннических схем служат финансовые пирамиды. Обычно они маскируются под компании, которые обещают людям легкие деньги. Такой была, например, «Кэшбери» — знаменитый сервис по кредитованию, который ЦБ признал пирамидой. Другой неоднозначный способ инвестировать — ставки на спорт.

Малый бизнес

Можно открыть собственный бизнес или вложить деньги в чужой проект. Залог успеха один — нужно найти перспективную идею. В больших городах сегодня ценят удобство: получать товары и услуги клиенты хотят с комфортом, по возможности онлайн. Еще горожане ценят время, поэтому готовы платить за доставку или выезд специалиста на дом.

Плюсы. Если запустить успешный проект, можно буквально разбогатеть (в бизнесе нет потолка прибыли, как и в случае с акциями). Вместе с деньгами предприниматель обретает дело жизни, а еще — новый вектор для своего развития.

Минусы. Если открывать собственный бизнес, в него нужно вкладывать время. Поэтому о пассивном доходе речи не идет: предприниматели уходят в свои проекты с головой. Достаточно высоки риски. При неграмотном менеджменте даже свежая бизнес- идея может стать убыточной.

Не стоит вкладывать более 1,4 миллиона ₽ в один банк

Деньги каждого вкладчика застрахованы на сумму до 1,4 миллиона ₽ во всех банках России (вот их полный список). Если у банка отзовут лицензию или введут мораторий на удовлетворение требований кредиторов, то каждому вкладчику вернут до 1,4 миллиона ₽ (сюда входит сумма вклада и начисленные по нему проценты).

Вернуть больше 1,4 миллиона ₽ тоже можно. Но это только в случае, если у банка после процедуры банкротства останутся деньги. Процедура банкротства может занять месяцы или годы.

Важно: страхуются деньги не только на вкладах, но и на других счетах человека, например привязанных к банковской карте, и счетах «до востребования».

Если у вас больше 1,4 миллиона ₽, то разделите эту сумму между несколькими банками, чтобы не было проблем с последующим возвратом денег. Это законно.

Найти несколько вкладов с высокой ставкой в разных банках

Недостатки накопительных счетов

Они тоже есть, и, как правило, все связаны со специальными условиями банковских договоров. Часто, чтобы получить максимальную ставку, клиенту потребуется выполнить ряд условий, например, открыть карту и совершать по ней покупки либо поддерживать некий минимальный остаток или оборот по данному счёту.

Помимо этого, основным минусом является возможность банка в одностороннем порядке менять условия доходности. Обычно эти условия меняются вслед за изменением ключевой ставки ЦБ, если она увеличивается — процентная ставка растёт, уменьшается — падает.

Ещё к недостаткам следует отнести больший риск пострадать от действий злоумышленников, если накопительный счёт привязан к карте. В отличие от депозитов, где выполнить какие-либо действия по выводу средств до истечения его срока проблематично (и у многих банков удалённо — невозможно), в случае если мошенники завладели картой, у которой есть доступ к накопительному счёту, они могут обчистить и то и другое, технически банк им не помешает.

Облигации

Чтобы зарабатывать на фондовом рынке, но с меньшими рисками, инвесторы хотя бы часть денег предпочитают вложить в облигации. Их преимущество перед акциями — в более стабильной и предсказуемой цене. В этом отношении облигации схожи с банковскими вкладами, но они приносят больший доход — в среднем, на 20% выше депозитов. В кризисные времена именно облигации считаются главным защитным активом.

Плюсы. Более высокая доходность, чем по вкладам. Одновременно облигации дают четко спрогнозированный и фиксированный доход — этим они проще в управлении, чем акции. Еще облигации отличаются высокой ликвидностью: их можно легко реализовать на рынке, не потеряв прибыль.

Минусы. Существует риск, что эмитент обанкротится. Да, для крупных игроков такая вероятность мала: «голубые фишки» прогорают редко, а федеральные, субфедеральные и муниципальные облигации почти наверняка останутся в цене. Но менее крупные компании могут пострадать от кризиса, что плачевно отразится на доходе инвестора.

Деньги можно вложить в четыре металла — золото, серебро, платину и палладий. Два последних драгметалла вошли в оборот недавно, поэтому начинающие инвесторы реже берутся на них зарабатывать. А вот золото и серебро — это уже классические активы. Инвестировать в них можно тремя способами:

Плюсы. Драгметаллы — самый надежный вариант вложений: даже в случае войн и кризисов они остаются в цене. В отличие от ценных бумаг, золото, серебро, платина и палладий не могу полностью обесцениться. Существенный плюс — в последние годы цена на металлы, в особенности золото, растет.

Минусы. Заработать быстро не получится. Драгметаллы — вариант долгосрочных вложений. Эксперты советуют в них инвестировать, если существенный доход вы готовы извлечь через 5 лет и позже. Например, вложения в золото подходят, чтобы формировать дополнительный доход к пенсии.

Онлайн-проекты

Бизнес можно открыть полностью в интернете — без физического оказания услуг и продажи товаров. Популярны такие направления:

Петр открыл вклад под 10% годовых. через год, после начисления банком процентов, он снял со – школьные

Пусть a – размер вклада, b – некоторая снятая сумма.

Тогда имеем:

a — 1 год.

a 10% * a = 1,1a — начисление % за 1-й год

1,1a – b — снятие некоторой суммы

1,1(1,1a – b) = 1,21a – 1,1b — начисление % за 2 год

1,21a – 1,1b 100000 — внесённые деньги

1,1(1,21a – 1,1b 100000) — начисление % за 3 год

Если бы Пётр не снимал деньги:

a — 1 год.

a 10% * a = 1,1a — начисление % за 1-й год

1,1 * 1,1a = 1,21a — начисление % за 2 год

1,21a 100000 — внесённые деньги

1,1(1,21a 100000) — начисление % за 3 год

Известно, что 1,1(1,21a 100000) на 4950 рублей больше, чем 1,1(1,21a – 1,1b 100000)

Составим уравнение:

1,1(1,21a 100000) – 4950 = 1,1(1,21a – 1,1b 100000)

1,331a 110000 – 4952 = 1,331a – 1,21b 110000 | – (1,331a 110000)

-4950 = -1,21b

b = 495000/121 = 45000/11 ≈ 4091 рублей

Ответ: 45000/11 или 4091 рублей снял Пётр

Помогите решить задачу (( петр открыл вклад в банке на 3 года со следующей…

Помогите решить задачу ((

Петр открыл вклад в банке на 3 года со следующей схемой

начисления процентов: за первый год — 4%, в каждом

следующем году ставка повышается на половину. На сколько

процентов вырастет вклад Петра за 3 года?

Примеры накопительных счетов

МКБ “Накопительный счёт”. Ставка до 7,25% (при наличии на счету не менее 750 000 рублей и ежемесячных тратах от 20 000 рублей по карте). Если сумма меньше или не выполняются условия трат — ставка 5,25. Выплата процентов ежемесячно на остаток.

Росбанк “Можносчёт”. Ставка от 1,5% до 6% (1,5% — если на счёте до 300 000 рублей, 2,5% — до 500 000 рублей, 6% — до 700 000 рублей). Начисление процентов происходит ежедневно на остаток.

ВТБ “Накопительный счёт “Копилка”. Ставка от одного рубля до 999 999 рублей первые шесть месяцев до 8%, далее — 5%. От 1 000 000 рублей — 5%. Начисление процентов на ежедневный остаток, а выплата — ежемесячно.

“Альфа-банк” “Накопительный альфа-счёт”. Ставка при покупках по картам от 10 000 рублей: первый и второй месяцы — 7%, далее — 6%. Ставка без покупок по картам — 4%. Начисление процентов — на минимальный остаток за месяц.

“Газпромбанк” “Накопительный счёт”. Ставка 5,75 при остатке от 5000 рублей. Начисление процентов — на минимальный остаток за месяц.

Сбербанк “Накопительный счёт”. Ставка 3% при остатке 3000 рублей до 1 000 000 рублей. Если сумма ниже или выше — ставка 0,01%. Никакие покупки делать не надо. Начисление процентов — на минимальный остаток за месяц. Открыть счёт можно только в интернет-банке или мобильном приложении “Сбербанк Онлайн”.

Проценты по накопительным вкладам в банках москвы

Программа любого депозита предполагает, что вы отдаете банку определенную сумму свои денег на какой-то срок и под определенный процент. Следовательно, при выборе своей программы вы, как и большинство из нас, в первую очередь обращаете внимание на ставки по накопительным депозитам.

- нельзя закрыть свой вклад и снять все деньги по первому вашему требованию, иначе процентная ставка будет снижена до минимальной;

- нельзя снять даже часть средств: это тоже может привести к штрафным санкциям;

- в некоторых программах существуют ограничения на пополнение депозита.

Таким образом, открывая срочный вклад, вы получите самые большие проценты только при соблюдении жестких условий. А вклад до востребования, в котором таких условий нет, вам не принесет желаемого уровня дохода.

В такой ситуации накопительный депозит в Москве является чем-то средним между срочным вкладом и вкладом до востребования в Москве, и помогает решить все сопутствующие проблемы:

- проценты по накопительным вкладам в Москве выше вкладов до востребования, и только слегка ниже, чем по срочным вкладам;

- разрешено закрытие вклада в любое время, частичное снятие, пополнение.

Именно за такие лояльные и прибыльные условия все большее количество клиентов отдает предпочтение именно данному типу вкладов, и выбирают высокие проценты по накопительным вкладам без ограничения своей финансовой свободы.

Решите задачу очень срочно. клиент а. сделал вклад в банке в размере 80000 рублей. проценты – школьные

Ответ: 5%.

Пошаговое объяснение:

Пусть n% – искомый процент, S0=80000 руб. – сумма вклада. Так как клиент А забрал деньги через 2 года после открытия вклада, то он получил сумму S1=S0*(1 n/100)*(1 n/100)=S0*(1 n/100)² руб. А клиент Б получил сумму S2=S0*(1 n/100) руб. По условию, S1=S2 4200 руб., откуда следует уравнение: 80000*(1 n/100)²=80000*(1 n/100) 4200. Обозначая n/100=x, получаем (после сокращения на 200 и приведения подобных членов) квадратное уравнение 400*x² 400*x-21=0. Оно имеет корни x1=-1,05 и x2=0,05. Но так как x=n/100, а n>0, то значение x1=-1,05 невозможно и тогда x=n/100=0,05. Отсюда n=0,05*100=5%.

Сколько стоило открыть в кирове в 2021 году

Приведенные расценки актуальны на 2021 год. Чтобы запустить аналогичное предприятие, в 2021 году понадобится в 2—3 раза больший бюджет. Так, паушальный взнос на открытие кофе-киоска составляет 350 000 Р, а общие затраты на открытие точки составят от 600 000 Р.

Запомнить

- Считая доходность инвестиций, нужно обязательно учитывать инфляцию. Только доходность сверх инфляции позволяет по-настоящему увеличивать капитал.

- Депозиты — это просто и надежно, но их доходность только покрывает инфляцию.

- Вложение в иностранные валюты, например доллар, тоже может защитить от инфляции. Но курс доллара может не только расти, но и падать. Кроме того, доллар тоже обесценивается со временем.

- Облигации могут предложить чуть большую выгоду, чем депозиты. У более рискованных облигаций более высокая доходность, но также выше шанс получить убыток.

- Акции содержат огромный потенциал роста, но это наиболее волатильный инструмент из рассмотренных. В акции лучше инвестировать через фонды, а не выбирая отдельные бумаги, и на много лет.

- Драгоценные металлы хорошо дополняют портфель, но они не платят дивиденды. В качестве альтернативы можно рассмотреть покупку акций золотодобывающих компаний, но у них есть риски, которых нет у золота.

- Открыть свой бизнес — сложный и рискованный путь увеличить капитал. Но если получится, можно много заработать.

Субаренда

Если нет денег, чтобы купить квартиру под сдачу, можно попробовать субаренду. Субаренда — это передача уже арендованной недвижимости в аренду другому лицу. Как зарабатывают на этом? Обычно арендуют жилье на длительный срок, а затем сдают его посуточно.

Важно! Отношения между участниками субаренды фиксируются в договоре. Как и в случае с обычной арендой, мы советуем зарабатывать легально — с уплатой подоходного налога.

Плюсы. Субаренда доступна, если у вас нет денег на покупку жилья. Арендаторов можно искать самому, назначая им свою цену. В отличие от классической аренды, в процессе субаренды нет риска, что испортят ваше имущество. Весь ущерб понесет собственник жилья.

Минусы. Субаренда еще хлопотнее аренды: нужно постоянно искать постояльцев, поддерживать жилье готовым к их приезду. Но главное — такой заработок не всегда возможно организовать. Дело в том, что для сдачи жилья в субаренду нужно согласие собственника.

Частые вопросы по вкладам | банк открытие

Как зарегистрироваться в мобильном банке

Если у вас есть карта «Открытия»

- Скачайте приложение «Открытия» и откройте его.

- Введите или отсканируйте номер карты.

- Подтвердите регистрацию SMS-кодом.

- Придумайте и повторите код для входа в приложение. При желании подключите доступ по Face ID или Touch ID.

Если у вас нет карты «Открытия»

Если вы еще не клиент «Открытия», можно оформить карту на сайте с доставкой на дом или в офис банка. Если у вас есть любой продукт банка (например, счет, вклад или кредит), но нет карты, можно зарегистрироваться в приложении по номеру телефона:

- Скачайте приложение «Открытия» и откройте его.

- Нажмите «Регистрация по номеру телефона».

- Введите дату рождения и номер телефона, который указывали при оформлении продукта.

- Нажмите «Далее».

- Подтвердите регистрацию SMS-кодом.

- Придумайте и повторите код для входа в приложение. При желании подключите доступ по Face ID или Touch ID.

Как зарегистрироваться в интернет-банке

Если у вас есть карта «Открытия»

- Перейдите по ссылке ib.open.ru.

- Нажмите «Регистрация».

- Введите номер карты, согласитесь с условиями банка и нажмите «Далее».

- Введите SMS-код для подтверждения.

- Придумайте логин и пароль для входа и нажмите «Готово».

Если у вас нет карты «Открытия»

- Перейдите по ссылке ib.open.ru.

- Нажмите «Регистрация».

- Нажмите «У меня нет карты банка».

- Введите номер телефона, который вы указывали при оформлении в банке, и дату своего рождения.

- Согласитесь с условиями банка и нажмите «Далее».

- Введите SMS-код для подтверждения.

- Придумайте логин и пароль для входа, нажмите «Готово».

В целях безопасности для клиентов, получивших доступ по номеру телефона, 72 часа действует лимит на проведение операций — 30 000 рублей в сутки. Если вы забудете пароль от интернет-банка и восстановите его, ограничения установятся повторно.