Как рассчитать простые проценты по пополняемому вкладу?

Если у вас есть насущная необходимость распорядиться своими средствами, открыв вложение под простой %, то лучше всего самим рассчитать доходность согласно формуле расчета простого процента. На практике вы можете столкнуться с двумя видами банковских сбережений по пополняемости: пополняемые и не пополняемые по остатку. Как рассчитать цифры по каждому виду, описано далее.

Посчитать %-ты от размера вложения, в котором за основу взят определенный период (например, месяц или год) и при этом не предполагается пополнение, можно по следующей несложной формуле:

- S = (P x I x (T / K))/100;

- S – размер прибыли;

- P – размер вложения;

- показатель I – годовая ставка;

- T – срок размещения (высчитать в днях);

- K – количество дней в текущем году;

- предположим, гражданин принял решение вложить деньги на 180 дней под годовые 12%, размер сбережения – 100 000 рублей, согласно приведенной формуле доходность можно рассчитать так: (100 000*12* (180/365))/100 = 5 916 рублей.

Иногда обстоятельства позволяют получить дополнительные деньги, которые хотелось бы сохранить и преумножить на банковском депозите. При этом не требуется открывать новый отдельный счет. При наличии соответствующего пункта в договоре можно добавить деньги к существующему депозиту. Чтобы проконтролировать правильность начисления с пополнением, воспользуйтесь формулой, которая поможет рассчитать сумму вклада с капитализацией:

- S = ((P x I x (T / K))/100) ((P 1 x I x (T 1 / K))/100);

- где первая и каждая последующая составляющая отличаются друг от друга переменными Р и Т (размером и сроком размещения основного тела счета).

Предположим, гражданин вложил деньги на 60 дней под 12% годовых с возможностью пополнения. Начальная сумма равна 50 000 рублей. На 20-й день гражданин пополняет счет на 10 000 рублей. Получается, что 50 000 рублей пролежало на депозите 19 дней (Т). Начиная с 20-го и по 60-й день (20 дней, Т1), тело счета составило 60 000 рублей. Считать проценты по вкладу необходимо так: ((50 000*12*(19/365))/100 ((60 000*12*(20/365))/100 = 312,33 394,52=706,85 рублей.

Чаще всего банковские вклад представляет собой вид “срочный”. Данный тип вклада самый популярный среди населения за счет самого большого процента.

Однако за такую щедрость от банка клиентам необходимо пожертвовать следующим:

- Отсутствует возможность снять средства частично

- Без пополнения

- Проценты начисляются один раз в конце срока (без капитализации)

Вклад имеет ставку 8% годовых, без пополнения и открывается сроком на 1 год. В этом случае проценты по вкладу можно рассчитать на любом калькуляторе, умножив стартовую сумму умножить на коэффициент 0,08 (8%).

Формула расчета процентов на 1 год

Проценты = Сумма х 0,08

К примеру, если сумма была 200 тыс. рублей, то Ваша прибыль за год составят 16 тыс. рублей, а итоговая сумма будет 216 тыс. рублей.

Естественно, в зависимости от ставки депозита умножать надо на разные числа.

Немного более сложный пример. Теперь срок полгода со ставкой 9% годовых. Скорее всего, в договоре на банковский вклад будет обозначено число 181 день, а это чуть меньше, чем полгода. Поэтому необходимо будет рассчитывать процент с учетом этого нюанса.

Формула расчета процентов на полгода:

Проценты = Сумма х 181/365 x 0,09 = Сумма х 0,04463

Если наша сумма была 95 тыс. рублей, то за 181 день Ваша прибыль составят 4239,86 рублей.

В этой формуле используется коэффициент 181/365, поскольку наш депозит будет лежать лишь 181 дней из 365 дней. Аналогичным образом можно рассчитать проценты по вкладу на любой срок.

Многие банки разрешают открывать вклад не только на точные сроки по месяцам, но и по дням. Так, например, можно сделать в Сбербанке и Финам Банке. Это удобно для клиентов.

В нашем примере мы открываем вклад на 145 дней под ставку 8,7% годовых.

Формула для расчета по дням

Проценты = Сумма х 145/365 х 0,087 = Сумма х 0,0345

Вместо 145 дней и ставки 8,7% необходимо подставить Ваши значения.

Наиболее простым является расчёт доходности вклада, который оформляется на год, поскольку размер ставки указывается в процентах годовых. Если по вкладу отсутствуют снятия и пополнения, то формула для расчёта предельно проста:

Д = С * П,

где Д – доход по вкладу, С – сумма вкладываемых средств, П – размер годовой процентной ставки.

Таким образом, для вклада в 100 тысяч рублей при процентной ставке 8% годовых доходность составит 8 тысяч рублей.

Для вклада без снятий и пополнений, размещаемого на срок, отличный от года, расчёт доходности производится по следующей формуле.

Д = С * П * К / Кг,

где параметры Д, С и П те же самые, что и в предыдущем примере; К – количество дней, на которые размещается вклад; Кг – количество дней в году.

Если депозит размещается, например, на 91 день (с условиями из предыдущего примера) то доход по нему составит 1 994 рубля.

Более сложным является расчёт доходности по вкладу, который предусматривает пополнение.

Если вкладчик оформляет пополняемый депозит, то он может в течение срока действия договора дополнительно вносить денежные средства.

В этом случае доходность вклада можно рассчитать следующим образом.

Д = (С1 x К1 С2 x К2 С3 x К3 …) П / Кг,

где параметры аналогичны тем, которые приведены в предыдущем примере.

Особенностью пополняемого вклада является то, что он состоит из нескольких частей, каждая из которых размещается на разный срок. Первая часть, начальный взнос, размещается на полный срок, предусмотренный договором, остальные части размещаются на последовательно уменьшающиеся периоды. Если размер процентной ставки по депозиту, оформляемому на год, составляет 8%, первоначальный взнос – 50 тысяч рублей, а спустя полгода вкладчик внёс ещё 50 тысяч рублей, то общий доход в конце срока вклада составит 6 тысяч рублей.

Доходность практически любого вклада можно рассчитать самостоятельно, зная методику расчета. Для этого нужно знать параметры будущего вложения, к которым относится:

- Депозитная сумма.

- Ставка (в %).

- Периодичность процентного начисления.

- Срок размещения денег.

Она используется тогда, когда начисляемый доход присоединяется к основному телу депозита в конце его срока или не присоединяется и выводится на текущий счет или пластиковую карточку. Этот порядок расчета стоит учесть, когда размещается солидная сумма на длительный срок. Обычно в данном случае банки применяют варианты размещения без капитализации, что понижает общую выгоду вкладчика.

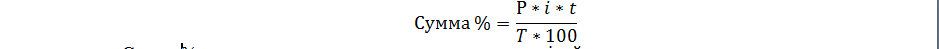

Формула простого %:Сумма % — это доход, полученный через i-ый промежуток времени.

Р – изначальный объем вложений.

i – депозитная годовая ставка.

t – срок вложения.

T – число дней в году.

Таким образом, через полгода со счета можно будет снять 105 950,68 руб.

Она применяется реже в депозитной практике банка, но такие предложения найти можно. Для большинства вкладчиков они не являются привлекательными по причине того, что ставки по ним ниже, чем по продуктам, когда доход начисляется только по окончании действия депозитного договора. Периодичность присоединения дохода может быть разной: раз в месяц, раз в неделю, раз в квартал, каждый год. Она подразумевает под собой капитализацию или начисление «процентов на проценты».

P – изначальная сумма вклада.

k – число дней в периоде, через который начисляется доход.

n – число капитализаций дохода в течение всего срока депозита.

Рассмотрим пример №1: разместим 100 000 рублей под 12% годовых на полгода с ежемесячной капитализацией.Полученное значение подтвердим через расчеты в Excel.

Таким образом, благодаря ежемесячной капитализации, общий итог вложений оказался выгоднее, чем в варианте, когда проценты причисляются в конце срока.

Пример №2: разместим 100 000 рублей на 6 месяцев под 12% годовых с еженедельной капитализацией.

Полученное значение подтвердим через расчеты в Excel.

расчет к примеру №2

Пример №3: разместим 100 000 рублей на 1 год под 12% годовых с ежеквартальной капитализацией.

расчет к примеру №3

Пример №4: разместим 100 000 руб на 1 месяц под 12% годовых с ежедневной капитализацией.

расчеты к примеру №4

Таким образом, капитализация и формула сложных процентов дает более выгодный эффект, поэтому, при размещении денег в банке не стоит упускать из виду подобные варианты размещения.

Простое начисление процентов – это расчет годовой процентной ставки только от величины первоначально вложенной суммы.

Самый простой и понятный способ. Расчетные периоды здесь могут различаться: можно начислять проценты раз в год или раз в месяц, но итоговая сумма будет одинаковой.

Рассмотрим это на примере размещения в банке 50 тысяч рублей под 8 процентов годовых, без капитализации, пополнения или досрочного снятия:

- При начислении процентов по окончании срока размещения вклада владелец средств получит 54 тысячи рублей.

Однако обычно начисление процентов происходит ежемесячно. Такой способ дает вкладчику больше уверенности, он знает, что его депозит уже вырос.

Расчет процентов происходит из общей ставки, в зависимости от количества дней в каждом месяце. Применительно к выбранной сумме расчет за январь будет таким:

- 50 000 * (0,08 / 365 * 31) = 340 рублей;

общая сумма, принадлежащая вкладчику – 50 тысяч 340 рублей.

Для февраля ситуация будет такой:

- 50 000 * (0,08 / 365 * 28) = 307 рублей;

общая сумма, принадлежащая вкладчику – 50 тысяч 647 рублей.

Месяцы | Основная сумма вклада, руб. | Начисленные проценты, руб. | Общая сумма вклада, руб. |

Январь | 50 000 | 340 | 50 340 |

Февраль | 50 000 | 307 | 50 647 |

Март | 50 000 | 340 | 50 986 |

Апрель | 50 000 | 329 | 51 315 |

Май | 50 000 | 340 | 51 655 |

Июнь | 50 000 | 329 | 51 984 |

Июль | 50 000 | 340 | 52 323 |

Август | 50 000 | 340 | 52 663 |

Сентябрь | 50 000 | 329 | 52 992 |

Октябрь | 50 000 | 340 | 53 332 |

Ноябрь | 50 000 | 329 | 53 660 |

Декабрь | 50 000 | 340 | 54 000 |

Видно, что по итогам года вкладчик получит ровно столько, сколько вышло бы при начислении процентов по итогам года. То есть 54 тысячи рублей.

Сейчас большинство банков учитывают интересы вкладчиков и начисляют проценты ежемесячно. При досрочном снятии вклада делается перерасчет исходя из количества дней размещения вклада. Однако так происходит не всегда, условия расчета при разных вариантах снятия лучше уточнять при заключении депозитного договора.

От чего зависит размер процентной ставки

Процентная ставка по депозитам – это важнейший показатель, сообщающий нам о том, насколько выгодно или невыгодно хранить деньги на том или ином счету определенного банка.

Довольно часто в рекламных брошюрках, которые выдают банки, можно увидеть привлекательные цифры, обещающие весьма и весьма высокие дивиденды по вкладу. Это и не удивительно, ведь главная задача маркетинга заключается в захвате, привлечении внимания и вызове интереса. Вне зависимости от того, что вы видите в рекламе, всегда перепроверяйте ту информацию, которую предоставляет вам банк.

Не ленитесь проверить достоверность данных, проведя расчет суммы процентов и сверив ее с заявленной в рекламном проспекте. Прежде чем отнести свои деньги в банк, постарайтесь собрать максимальное количество информации и самостоятельно рассчитать сумму, которая будет начислена по вашему депозиту в качестве дивидендов в выбранном вами банке по конкретному взносу.

Чтобы понять, от чего зависит размер процентной ставки, нужно отметить, что разные виды вкладов имеют разные предложения, формирование которых происходит следующим образом.

Открывая депозит в банке, у вас есть возможность решить, что вы хотите делать с начисляемыми дивидендами – выводить их на карту или прибавлять к сумме первоначального вклада, тем самым капитализируя его. В зависимости от того, какой вариант вы выберете, такой будет и формула расчета процентов. Если вы хорошо помните школьную математику, то вы знаете, что проценты бывают простыми, а бывают сложными.

Часто при оценке выгодности сбережений люди обращают внимание всего на один параметр – на разрекламированную процентную ставку, написанную огромным шрифтом. В лучшем случае у некоторых граждан есть понимание, что %-ты могут добавляться к остатку и создавать более эффективное накопление, чем при начислении по итогам всего срока. Это поверхностное понимание, которое ведет к недооценке своих выгод.

Этим термином оперируют профессионалы финансового рынка, которые понимают, что банк привлекает клиента не только одной цифрой номинальной процентной ставки, но и возможностью капитализации %-тов, а также бонусами за исполнение условий. Совокупный высокий процентный доход с учетом всех нюансов называется эффективной ставкой.

Формула расчета

Хорошее общее представление о том, как рассчитать эффективную процентную ставку, можно получить, проанализировав следующую формулу расчета с учетом капитализации:

- рассчитать эффективную ставку = ((1 (номинальная ставка/12) T-1)*12 / T;

- Т – количество месяцев вложения;

- например, гражданин желает разместить инвестицию сроком на два года с условием ежемесячной капитализации, при номинальной ставке 9%;

- эффективная ставка составляет: ((1 9%/12)24-1)*12/24)*100 = 9,82%.

В интернете можно найти множество сайтов, которые предлагают рассчитать проценты по вкладу. В каждом из них надо задать следующие параметры:

- Сумма (это понятно)

- Процент

- Сроки

- Капитализация (если проценты начисляются ежемесячно, то надо ставить галочку)

- Сумма дополнительных взносов

После этого калькулятор даст подробную выписку по счету, что заранее позволит прогнозировать бюджет.

Как рассчитать простые проценты по пополняемому вкладу?

Кто сталкивался в своей жизни с микрокредитными организациями (МФО), знают, что эти кредиторы любят начислять своим должникам каждый день %-ты на остаток, что взвинчивает сумму долга. Простой банковский вкладчик не может рассчитывать на такие же доходности, но прибыль от начисления банком на сумму, к которой прибавлена стоимость %-тов за прошлый период (капитализацией), представляет особый интерес. Лучше посчитать проценты от суммы вклада самостоятельно. Для этого требуется владеть формулами сложных расчетов.

При оценке предложения кредитной организации и размера кредита, подразумевающего непополняемый счет с ежемесячной капитализацией процентов, необходимо использовать алгоритм сложных %-тов. Если МФО устанавливают периодичность – раз в день, то банки начинают с трех месяцев и реже с одного. Если производится капитализация каждый квартал или месяц, доходность растет более значительно. Рассчитываются проценты по вкладам, сделанным под сложный %, по основной формуле:

- S = (P x I x (G / K))/100;

- S – сумма профита;

- P – размер вложения;

- I – годовая процентная ставка;

- G – период, по истечении которого осуществляется пополнение капитала;

- K – количество дней в текущем году.

Далее полученная сумма доходности прибавляется к изначальному телу депозита, и полученная цифра вновь пускается в оборот. Например, гражданин вложил 100 000 рублей сроком на 90 дней под 10% в год. Период капитализации 30 дней. Расчет годовых процентов по вкладам в рублях будет следующим:

- Первый месяц начисления процентов, когда открыт вклад: (100 000*10*(30/365))/100=822.

- Второй месяц: ((100 000 822)*10*(30/365))/100=829.

- Третий месяц: ((100 822 829)*10*(30/365))/100=835.

Инвестиционный договор с пополнением подразумевает, что по истечении каждого отдельного периода к начальному вложению добавляется определенная сумма средств. Частичная сложность формулы для расчета дохода обусловила разработку специальных онлайн депозитных калькуляторов доходности пополняемого сбережения. Если вам важно знать, как рассчитать доход, то ознакомьтесь с формулой:

- S = P доп.*M / I*((1 I / M) M*n-1) P*(1 I / M) M*n;

- S – размер дохода;

- P – первоначальная сумма банковского вклада;

- P доп. – размер пополнения;

- I – годовая процентная ставка (в сотых долях, то есть нужно поделить на 100);

- M –количество капитализационных периодов;

- n – срок депозита (количество лет);

- предположим, гражданин положил в банк на один год 100 000 р. под 12%, он может себе позволить пополнять сбережения на 4000 ежемесячно, по истечении срока договора банк будет должен вернуть сумму: 4000*12/0,12*((1 0,12/12)12*1-1) 100000*(1 012/12)12*1=163 412,52 рубля.

Вклады с капитализацией имеют немного более низкие процентные ставки. Это связано с тем, что проценты начисляемые за месяц перечисляются на тот же счет и тем самым сумма растет. Есть такое понятие как “эффективная процентная ставка”.

— это фактический годовой процент, который будет заработан на вкладе. Она будет больше, чем исходная ставка. В этом случае расчет происходит по так называемым “

сложным процентам

“.

Такое понятие имеет место только для вкладов с капитализацией.

К примеру, положили 100 тыс. рублей под 12% годовых с ежемесячной капитализацией. Через один месяц на счете будет лежать сумма 101 тыс. рублей и уже она будет лежать под 12% годовых.

Через 2 месяца сумма будет уже 102,01 тыс. рублей (вместо 102 тыс. рублей). Поскольку на заработанную 1000 рублей в первый месяц также будут начисляться проценты.

Для расчёта сложных процентов лучше всего воспользоваться онлайн калькуляторами, поскольку рассчитывать их на листочке будет проблематично. Хотя не так уж и сложно.

Для нашего примера надо просто умножить 100 на (1,01)12. Проще говоря умножить 1,01 сам на себя двенадцать раз.

Налог на доход от вклада отсутствует. Однако при определенных условиях налог все же может быть. Вот эти два условия

- На 5 базисных пункта

- На валютные вклады свыше 9% годовых

Если выполняется одно из двух условий, то берется налог на этот сверх доход. Ставка налога составляет 35% для резидентов РФ и 30% для нерезидентов.

К примеру, если ключевая ставка ЦБ составляет 8%, а банковский депозит 15%, то превышение составляет 2% (8% 5%=13% – максимально возможная ставка без налога). Вот на доход с этих 2% будет браться налог.

Текущая ключевая ставка ЦБ 7,25% (с 26 июля 2019 года)

Ещё более сложный случай – расчёт доходности вклада с капитализацией, когда проценты начисляются на проценты. Если проценты капитализируются ежемесячно, то в каждый последующий месяц они будут начисляться на последовательно увеличивающуюся сумму. Точный расчёт доходности должен учитывать и количество дней в каждом месяце (формулы приведены для депозита без пополнения):

1-й месяц: Д1 = С1 * П * К1 / Кг,

2-й месяц: Д2 = (С1 Д1) * П * К2 / Кг,

3-й месяц: Д3= (С1 Д1 Д2) * П * К3 / Кг,

и так далее.

Итоговый доход будет рассчитываться, как сумма доходов за каждый месяц размещения денежных средств на депозите:

Д = Д1 Д2 Д3 …

Если средства в размере 100 тысяч рублей размещаются на депозите с процентной ставкой 8% годовых на срок три месяца (например, на апрель-июнь) с ежемесячной капитализацией процентов, то итоговый доход вкладчика составит 2 006 рублей (657 683 666). Если бы проценты ежемесячно не капитализировались, а снимались, то доходность депозита за этот же период составила бы 1 994 рубля. Разница небольшая, но при увеличении срока размещения денежных средств она будет увеличиваться.

Для расчёта сложных процентов часто используют упрощённую формулу, в которой применено допущение о равенстве количества дней в каждом месяце.

Это приводит к появлению незначительной погрешности, но зато существенно упрощает вычисления. При таком подходе формула для расчёта дохода по депозиту с ежемесячной капитализацией процентов будет выглядеть следующим образом.

Д = С * (1 П / 12)М – С,

где М – количество месяцев, в течение которых размещались денежные средства. Для депозита в 100 тысяч рублей при ставке 8% годовых, размещаемого на год, с ежемесячной капитализацией процентов, доход составит 8,3 тысячи рублей.

Критерии к оценке

Для того, чтобы выбрать выгодный и в то же время надежный банк для вкладов, необходимо оценить ряд важнейших показателей, а не одну лишь процентную ставку и прибыльность вклада. Именно поэтому имеет смысл разобраться с процессом сравнения прогнозированных значений, которые мы получаем в результате расчетов.

Для начала, давайте определимся с тем, что ставка по вкладу представляет собой тариф вознаграждения, выраженный в процентах, на которое вы вправе рассчитывать, размещая свои сбережения в выбранном банке в выбранном вкладе. Как правило, банки считают размер ставки в виде годовых процентов. На этом моменте я хочу акцентировать ваше внимание.

Ведь далеко не всегда мы кладем деньги на депозитных счет на целый год. Вполне допустимо открыть вклад на 1, 3 или 6 месяцев, или на срок свыше одного года. В таком случае нас интересует размер ежемесячного вознаграждения за открытый вклад. Чтобы узнать доходность вклада, открытого на несколько месяцев, нам нужно привести заявленную в договоре ставку к реальному сроку нашего вклада.

Сделать это совсем не сложно, и вам вполне хватит вашего школьного курса алгебры, в рамках которого вы изучали проценты. Всем нам известно, что 1 копейка – это один процент от рубля. В свою очередь рубль – это один процент от ста рублей. Иными словами, за один процент принимается сотая часть любого числа.

К примеру: 1% от суммы в 10 000 рублей – это 100 рублей. Вроде бы ничего сложного, правда? Но как считать эти суммы для временных периодов, если процент указан за год?

Какие вклады облагаются налогом

Способ начисления налога на доход по вкладу в рублях происходит, если процентная ставка превышает ставку рефинансирования ЦБ на 10%. Она равна 8,25, плюс 10% составит 18,25%. Если по вашему вложению начисляется больше, придется платить налог. Если у клиента валютное сбережение, налог вычитается при 9%, облагаются налогом резиденты(35%) и нерезиденты(30%).