- 1]расчет сложных процентов в год в excel

- 2]расчет начисленных процентов за полгода в excel

- 3]ежеквартальный расчет сложных процентов в excel

- 4]расчет начисленных процентов ежемесячно в excel

- Как рассчитать платежи по кредиту в excel

- Корректировки на ситуацию вокруг

- Расчет аннуитетных платежей по кредиту в excel

- Расчет платежей в excel по дифференцированной схеме погашения

- Расчет полной стоимости кредита в excel

- Расчет процентов по вкладу в excel – блог о трейдинге и инвестициях на nyse и nasdaq

- Расчёт сложных и простых процентов на реальном примере

- Формула расчета процентов по кредиту в excel

1]расчет сложных процентов в год в excel

Возьмем образец данных со следующими значениями:

Введите указанные выше данные в Excel и напишите следующую формулу:

= B1 * (1 B2) ^ B3

B1, B2 и B3 — это адреса ячеек, которые указывают основную стоимость, процентную ставку и время соответственно. Пожалуйста, введите адрес ячейки правильно, иначе вы получите сообщение об ошибке.

2]расчет начисленных процентов за полгода в excel

Здесь мы должны добавить к нашим данным еще одно значение, складывая периоды в год. Как объяснялось выше, два полугодия составляют полный год. Таким образом, в полугодии есть 2 периода начисления сложных процентов.

- Принципал = 1000

- Процентная ставка = 10%

- Срок = 5 лет

- Периоды начисления процентов в год = 2

Введите указанные выше данные в Excel и напишите следующую формулу:

= B1 * (1 (B2 / B4)) ^ (B3 * B4)

Видите ли, мы разделили процентную ставку (значение в ячейке B2) на 2 (значение в ячейке B4) и умножили время (значение в ячейке B3) на 2 (значение в ячейке B4).

3]ежеквартальный расчет сложных процентов в excel

Здесь формула остается той же, которую мы использовали при расчете CI за полгода. Теперь вам просто нужно изменить значения в соответствующих ячейках. Для ежеквартального расчета CI измените значение ячейки B4 на 4.

4]расчет начисленных процентов ежемесячно в excel

Чтобы рассчитать ежемесячные начисляемые проценты, измените значение ячейки B4 на 12 и используйте ту же формулу.

Вот и все. Сообщите нам, если у вас возникнут вопросы относительно расчета CI в Excel.

Читайте дальше: Как рассчитать простой процент в Excel.

Как рассчитать платежи по кредиту в excel

Ежемесячные выплаты зависят от схемы погашения кредита. Различают аннуитетные и дифференцированные платежи:

- Аннуитет предполагает, что клиент вносит каждый месяц одинаковую сумму.

- При дифференцированной схеме погашения долга перед финансовой организацией проценты начисляются на остаток кредитной суммы. Поэтому ежемесячные платежи будут уменьшаться.

Чаще применяется аннуитет: выгоднее для банка и удобнее для большинства клиентов.

Корректировки на ситуацию вокруг

Чтобы получить высокую доходность при сложном проценте, необходимо ждать длительное время. С этим могут быть сложности в реальных условиях российской экономики (например: кризисы 1998 г., 2008 г., 2022 г. и т.д.).

Кроме того, уровень инфляции постепенно растёт, и прибыль по вкладам, особенно с более низкой ставкой при сложных процентах, может свестись к нулю.

По норме доходность акции значительно превосходят доходность по банковским вкладам, но это более рискованный инструмент. С другой стороны, многие российские банки получают прибыль как раз за счёт активной деятельности на фондовом рынке — то есть несут те же риски, но прибыль вы получаете меньше.

Таким образом, банковские вклады могут выступать в роли сохранения первоначальной ценности капитала (с небольшим риском), и никак не являются механизмом получения прибыли. Чтобы капитал рос в имеющихся условиях, целесообразнее самостоятельно заниматься инвестированием в развивающиеся отрасли.

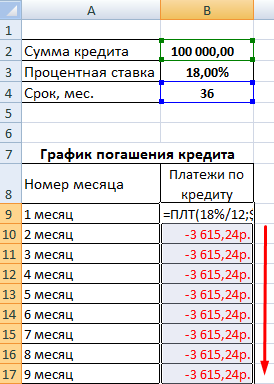

Расчет аннуитетных платежей по кредиту в excel

Ежемесячная сумма аннуитетного платежа рассчитывается по формуле:

А = К * S

где:

- А – сумма платежа по кредиту;

- К – коэффициент аннуитетного платежа;

- S – величина займа.

Формула коэффициента аннуитета:

К = (i * (1 i)^n) / ((1 i)^n-1)

- где i – процентная ставка за месяц, результат деления годовой ставки на 12;

- n – срок кредита в месяцах.

В программе Excel существует специальная функция, которая считает аннуитетные платежи. Это ПЛТ:

- Заполним входные данные для расчета ежемесячных платежей по кредиту. Это сумма займа, проценты и срок.

- Составим график погашения кредита. Пока пустой.

- В первую ячейку столбца «Платежи по кредиту» вводиться формула расчета кредита аннуитетными платежами в Excel: =ПЛТ($B$3/12; $B$4; $B$2). Чтобы закрепить ячейки, используем абсолютные ссылки. Можно вводить в формулу непосредственно числа, а не ссылки на ячейки с данными. Тогда она примет следующий вид: =ПЛТ(18%/12; 36; 100000).

Ячейки окрасились в красный цвет, перед числами появился знак «минус», т.к. мы эти деньги будем отдавать банку, терять.

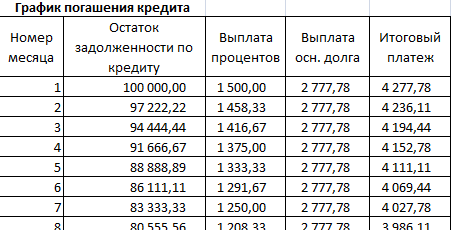

Расчет платежей в excel по дифференцированной схеме погашения

Дифференцированный способ оплаты предполагает, что:

- сумма основного долга распределена по периодам выплат равными долями;

- проценты по кредиту начисляются на остаток.

Формула расчета дифференцированного платежа:

ДП = ОСЗ / (ПП ОСЗ * ПС)

где:

- ДП – ежемесячный платеж по кредиту;

- ОСЗ – остаток займа;

- ПП – число оставшихся до конца срока погашения периодов;

- ПС – процентная ставка за месяц (годовую ставку делим на 12).

Составим график погашения предыдущего кредита по дифференцированной схеме.

Входные данные те же:

Составим график погашения займа:

Остаток задолженности по кредиту: в первый месяц равняется всей сумме: =$B$2. Во второй и последующие – рассчитывается по формуле: =ЕСЛИ(D10>$B$4;0;E9-G9). Где D10 – номер текущего периода, В4 – срок кредита; Е9 – остаток по кредиту в предыдущем периоде; G9 – сумма основного долга в предыдущем периоде.

Выплата процентов: остаток по кредиту в текущем периоде умножить на месячную процентную ставку, которая разделена на 12 месяцев: =E9*($B$3/12).

Выплата основного долга: сумму всего кредита разделить на срок: =ЕСЛИ(D9<=$B$4;$B$2/$B$4;0).

Итоговый платеж: сумма «процентов» и «основного долга» в текущем периоде: =F8 G8.

Внесем формулы в соответствующие столбцы. Скопируем их на всю таблицу.

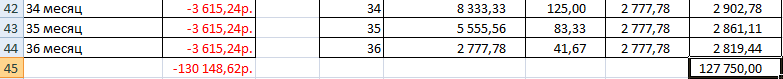

Сравним переплату при аннуитетной и дифференцированной схеме погашения кредита:

Красная цифра – аннуитет (брали 100 000 руб.), черная – дифференцированный способ.

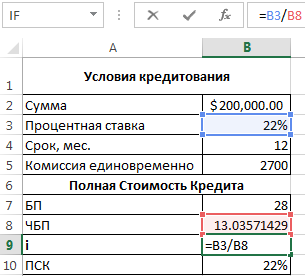

Расчет полной стоимости кредита в excel

Согласно Закону о потребительском кредите для расчета полной стоимости кредита (ПСК) теперь применяется новая формула. ПСК определяется в процентах с точностью до третьего знака после запятой по следующей формуле:

- ПСК = i * ЧБП * 100;

- где i – процентная ставка базового периода;

- ЧБП – число базовых периодов в календарном году.

Возьмем для примера следующие данные по кредиту:

Для расчета полной стоимости кредита нужно составить график платежей (порядок см. выше).

Нужно определить базовый период (БП). В законе сказано, что это стандартный временной интервал, который встречается в графике погашения чаще всего. В примере БП = 28 дней.

Далее находим ЧБП: 365 / 28 = 13.

Теперь можно найти процентную ставку базового периода:

У нас имеются все необходимые данные – подставляем их в формулу ПСК: =B9*B8

Примечание. Чтобы получить проценты в Excel, не нужно умножать на 100. Достаточно выставить для ячейки с результатом процентный формат.

ПСК по новой формуле совпала с годовой процентной ставкой по кредиту.

Расчет процентов по вкладу в excel – блог о трейдинге и инвестициях на nyse и nasdaq

В предыдущем посте я обещала облегчить вашу учетную участь и рассказать вам о том, как обычный Excel может помочь с выбором депозита. Причем, выгодного вам, а не только банку. Обещала – выполняю. Следуя моей инструкции, вы легко сможете определить, какие условия по банковским вкладам принесут вам наибольший доход.

За расчет потенциальной доходности в Microsoft Excel отвечает специальная функция БС (Будущая Стоимость (Future Value (FV) – о ней мы говорили здесь). Для того, чтобы ее вызвать, нажмите на символ f x , слева от строки ввода значений и адресов ячеек.

В открывшемся Мастере функций в строке поиска функций введите БС и нажмите Ввод. Кликните мышью на подсвеченной синим цветом строке БС, как показано ниже.

Составляющим формулы расчета будущей стоимости FV = PV(1 r)n в Excel соответствуют следующие функции:

| Общее название | Функция в Excel | Краткое описание |

|---|---|---|

| FV (Future Value) | БС (Будущая Стоимость) | Будущая сумма вклада |

| PV (Present Value) | ПС (Текущая Стоимость) | Текущая стоимость вклада |

| n | КПЕР (Количество Периодов) | Число периодов начисления процентов по вкладу |

| r | СТАВКА | Процентная ставка по вкладу |

Заполняем (вручную или указав адреса соответствующих ячеек) поля данными из нашего примера. Напомню, что мы решили открыть депозит, разместив на нем 10 000 рублей сроком 5 лет и под 10% годовых.

Ставку по вкладу указываем в виде десятичной дроби, т.е. 10% превратятся в 0,1. В Кпер ставим количество лет – у нас вклад на 5 лет, значит 5. Поле Плт оставляем пустым. В поле ПС начальную сумму вклада указываем со знаком “минус”, т.к. мы эти деньги отдаем, а не получаем.

Поле Тип заполняем с учетом того, как производится выплата процентов по нашему вкладу:

- если в конце срока (на языке финансистов такой поток платежей называется постнумерандо), то ставим “0” или оставляем поле пустым;

- если в начале срока (на языке финансистов такой поток платежей называется пренумерандо), то ставим “1”.

В случае если проценты по вкладу начисляются ежемесячно или ежеквартально, то в поле Ставка годовую процентную ставку следует разделить на 12 или 4 соответственно в виде десятичной дроби. Вместе с этим нужно внести изменения в Кпер, пересчитав количество выплат: при ежемесячном начислении в течение 5 лет ставим 60 (12 мес. х 5 лет); при квартальном – 20 (4 кв. х 5 лет).

А теперь: внимание – вопрос. Как изменится доходность нашего вклада в случае начисления банком сложных процентов в конце каждого месяца, а не года, как мы считали до этого, на протяжении 5 лет? Давайте посмотрим. Напомню, до этого у нас получалась сумма в размере 16 105 руб. Заполняем поля и нажимаем “ОК”.

Получаем 16 453 рубля. Как видите, разница 343 рубля. А главное: чем больше сумма вашего вклада и время его размещения, тем ощутимей будет прибавка. Такова магия сложных процентов. Отсюда – вывод. Проценты по вашему вкладу должны:

- капитализироваться;

- капитализироваться ежемесячно.

Чем чаще начисляются проценты и добавляются к сумме вашего вклада, тем лучше работают ваши деньги. Кстати, хотите узнать, как скоро ваш вклад удвоится? Нет ничего проще. Воспользуйтесь правилом 72.

- Разделите число 72 на предлагаемую банком процентную ставку, и вы получите то число лет, которое нужно для увеличения ваших вложений в 2 раза.

А сейчас (барабанная дробь) испытайте чувство гордости за себя. Потому что теперь вы можете рассчитать это в Excel. Для этого вызовите функцию Кпер, заполните данные из нашего примера (10% годовых, 5 лет, выплата процентов в конце года) и добавьте в поле БС ожидаемую сумму вклада в размере 20 000 руб. (10 000 руб. х 2). Вуаля!

А еще есть правило волшебной двадцатки. Суть его в том, что для обеспечения завтра того уровня дохода, к которому вы привыкли сегодня, вам нужна сумма в 20 раз превышающая ваш годовой доход. Посчитайте и впечатлитесь полученной цифрой.

Но, как гласит народная мудрость, о деньгах и здоровье вспоминают тогда, когда они заканчиваются. И часто бывает так, что изменить что-либо уже поздно. Стоит ли рисковать? Когда все, что вам нужно сделать – это подумать о завтра сегодня.

Расчёт сложных и простых процентов на реальном примере

Предположим, есть два брата, и у обоих на руках есть первоначальный капитал в размере 10 000 рублей. Они решают сделать вклад на 20 лет.

Первый брат делает вклад на депозитный счет с простой процентной ставкой 9%, а второй делает вклад на счет со сложной процентной ставкой 8%.

Начисление процентов происходит в конце каждого года.

Итак имеем:

- P0 = 10 000 руб.,

- r1 = 9%,

- r2 = 8%,

- t = 20 лет.

Формула расчета простых процентов:

Формула расчета сложных процентов:

t — число реинвестиций (капитализаций) в течение одного года. В нашем примере t = 1, поскольку начисление процентов происходит только раз в год.

В Excel рост капитала двух братьев будет выглядеть следующим образом.

- Период — год от момента открытия вклада.

- Капитал — сумма, на которую начисляются проценты в конце года.

- Процент — проценты по вкладу за этот год. В первом случае процент считаем от первоначального капитала, каждый год прибыль одинаковая. Во втором случае процент начисляется на весь капитал, то есть на первоначальную сумму плюс проценты за все прошлые годы — прибыль постоянно реинвестируется.

- Баланс — итого на счёте в конце года.

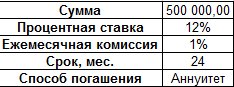

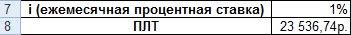

Формула расчета процентов по кредиту в excel

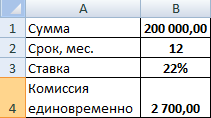

Проведем расчет процентов по кредиту в Excel и вычислим эффективную процентную ставку, имея следующую информацию по предлагаемому банком кредиту:

Рассчитаем ежемесячную процентную ставку и платежи по кредиту:

Заполним таблицу вида:

Комиссия берется ежемесячно со всей суммы. Общий платеж по кредиту – это аннуитетный платеж плюс комиссия. Сумма основного долга и сумма процентов – составляющие части аннуитетного платежа.

Сумма основного долга = аннуитетный платеж – проценты.

Сумма процентов = остаток долга * месячную процентную ставку.

Остаток основного долга = остаток предыдущего периода – сумму основного долга в предыдущем периоде.

Опираясь на таблицу ежемесячных платежей, рассчитаем эффективную процентную ставку:

- взяли кредит 500 000 руб.;

- вернули в банк – 684 881,67 руб. (сумма всех платежей по кредиту);

- переплата составила 184 881, 67 руб.;

- процентная ставка – 184 881, 67 / 500 000 * 100, или 37%.

- Безобидная комиссия в 1 % обошлась кредитополучателю очень дорого.

Эффективная процентная ставка кредита без комиссии составит 13%. Подсчет ведется по той же схеме.