- Что такое венчурные инвестиции

- Как частному инвестору зайти в венчурную сделку: способы, описание, ссылки

- Научитесь разбираться в трендах

- Составили соглашение об инвестировании, провели переговоры с юристами

- Привлекли деньги

- Как вычислить компанию, которая принесет прибыль

- Миф о влиянии политики и санкций на российский венчурный рынок

Что такое венчурные инвестиции

Венчурные инвестиции – это вложения в новую компанию на начальном этапе ее существования. Представим, что есть талантливые разработчики, создающие новый перспективный проект, и инвесторы, готовые дать на него средства. Эти деньги будут считаться венчурными инвестициями.

Если компания окажется работоспособной и начнет приносить прибыль, то инвестор заработает. Если бизнес не пойдет, то все венчурные деньги «сгорят».

Угадать будущее начинающей компании сложно, поэтому венчурные инвестиции отличаются от других видов инвестиций большими рисками. Но их также отличает и высокая доходность – прибыль от успешного проекта может сделать инвестору целое состояние.

Что такое венчурные инвестиции простыми словами? Это вложения, которые отличаются высоким риском, высокой доходностью и маржинальностью – то есть можно много заработать, вложив в стартап небольшую сумму в начале его работы.

Стартап – это новая компания или проект, который планирует или начинает выходить на рынок и нуждается в финансовых вложениях. Обычно стартапы создаются в современных отраслях – IT, финтех, биотехнологии и так далее, либо предлагают принципиально новый продукт.

Венчурные инвесторы рискуют всеми средствами, которые вложили. При этом о компании, в которую они инвестировали, может быть известно очень мало. Она может продержаться всего несколько недель после открытия, а может стать хитом целого поколения и принести головокружительную прибыль, причем в довольно сжатые сроки.

Венчуром занимаются настоящие экстремалы. Венчурные инвестиции и их примеры есть даже в вашем смартфоне.

В своем развитии компании проходят несколько стадий.

- Есть сформированная идея, проект и бизнес-план.

- Проект только начинает работу, организацию производства и вывод продукта на рынок.

- Компания выпускает и реализует продукцию, но не имеет устойчивой прибыли. Растет количество клиентов.

- Бизнес стабилизировался и занял свою нишу, но нуждается в расширении производства, процессов и рынка сбыта.

- Компания становится публичной, и стратегический инвестор выкупает долю венчурного инвестора. Акции впервые размещаются на рынке ценных бумаг.

Если вы инвестируете в компанию на первых трех этапах, вы инвестируете в венчур.

Финансист Максим Петров в видео рассказывает, по какому принципу выбрать компанию для инвестирования, и почему она должна вам нравиться.

Как частному инвестору зайти в венчурную сделку: способы, описание, ссылки

В статье я рассказываю, какими способами частный инвестор может вложиться в стартап. Вариантов четыре: венчурный фонд, синдикат бизнес-ангелов, венчурный клуб, краудфандинговая площадка. Прочитав статью, вы разберетесь с особенностями каждого способа, получите отправную точку и сможете действовать самостоятельно.

Но сначала дисклеймер: венчурные инвестиции опасны для ваших финансов. Поэтому посоветуйтесь с женой/коллегами/психотерапевтом, надо ли оно вам. Затем возьмите Jack Daniels и еще раз рассудите трезво. Если после этого ваше решение не изменится, то берите ответственность на себя и начинайте венчурное путешествие.

Способ №1. Инвестировать через венчурный фонд

Это классический способ: мы единоразово отдаем капитал в венчурный фонд. Далее фонд объединяет его с капиталом других инвесторов и вкладывает деньги в портфель проектов. Через десять лет фонд закрывается, а полученная прибыль распределяется между участниками.

При этом обычная структура венчурного фонда выглядит так:

Limited Partners — это инвесторы, которые обеспечивают фонд деньгами. General Partners — это руководители фонда, которые осуществляют управление. Портфель проектов собирается в зависимости от специфики фонда: это могут быть проекты определенной стадии или определенной сферы деятельности. Зачастую все вместе.

Преимущества

1. Инвестиции в фонд не требуют знаний и времени. Достаточно отдать капитал в управление.

2. Инвестиционные решения фонда, как правило, лучше решений частных инвесторов.

3. Фонд диверсифицирует вложения и снижает риски.

4. Фонд является наиболее безопасным способом венчурных инвестиций.

Недостатки

1. Инвесторы не контролируют решения фонда.

2. Минимальный размер инвестиций — $500.000.

3. Высокие комиссии: 5-10% upfront fee и 10-20% success fee.

Перевешивают ли преимущества недостатки? Я считаю, что да, перевешивают.

Как инвестировать

Глобальный алгоритм простой: найти фонд, связаться с менеджером, следовать указаниям. Дальше будет процедура KYC и непосредственно онбоардинг. Иногда онбоардинг затягивается до пары месяцев, но таков уж процессинг фондов.

Перечень отечественных венчурных фондов можно найти здесь. Перечень известных мировых венчурных фондов можно найти здесь. Узнать, на что смотреть при выборе фонда, можно подписавшись на мой канал и дождавшись статьи на эту тему.

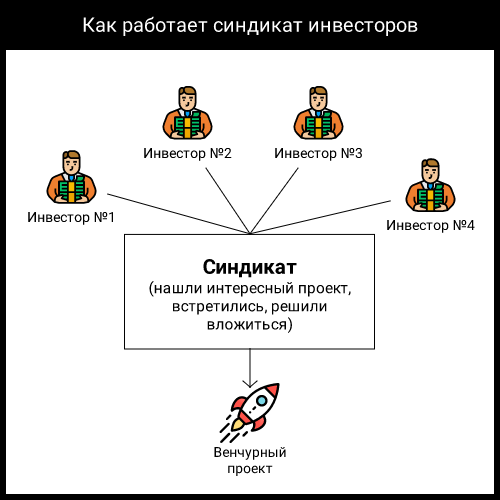

Способ №2. Инвестировать через синдикат инвесторов

Если инвестировать в фонд скучно и хочется немного порулить, то присоединяйтесь к синдикату инвесторов. Синдикат — это группа бизнес-ангелов, которые инвестируют совместно. Как правило, синдикаты не оформляются юридически, а существуют в виде неформальных сообществ. Каждый проект в синдикате разбирается индивидуально, а инвестировать в него можно по желанию. Если желания нет, то можно пропустить проект и дождаться следующего.

Командная работа синдиката позволяет делиться экспертизой, консолидировать капитал и распределять риски между участниками. Также синдикат снижает индивидуальные затраты на юристов и due diligence.

Преимущества

1. Инвестор самостоятельно решает, в какой проект инвестировать.

2. Минимальная инвестиция в проект — $20k.

3. Можно найти собственный проект и предложить его синдикату.

4. Комиссии синдикатов ниже, чем фондов. Иногда они отсутствуют.

5. Синдикат дает хороший нетворкинг, который помогает основному бизнесу.

6. Участвовать в синдикате интересно.

Недостатки

1. Проекты синдиката находятся на посевной стадии и имеют повышенный риск.

2. По сравнению с фондом воронка входящих проектов синдиката уже, а качество проектов — ниже.

3. Нужно уметь оценивать проекты. Это требует знаний, опыта и интуиции.

4. Инвесторы географически привязаны к синдикату.

Перевешивают ли преимущества недостатки? Зависит от конкретного синдиката.

Как инвестировать

Выбрать синдикат, сходить на ближайшее мероприятие, посмотреть проекты и выбрать подходящий. Дальше действовать по обстоятельствам.

Активные инвестиционные синдикаты в России: United Investors, Узкий Круг.

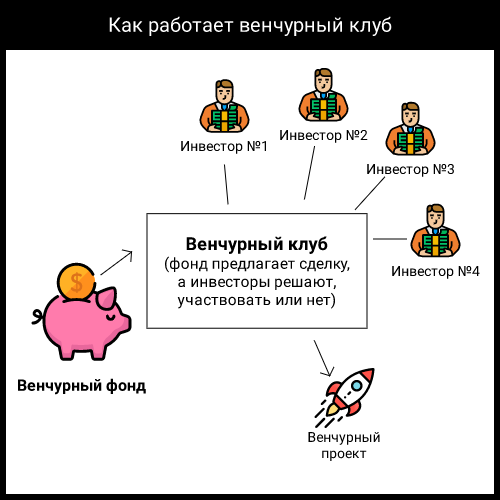

Способ №3. Вступить в инвестиционный клуб при венчурном фонде

Инвестиционный клуб при венчурном фонде — это нечто среднее между синдикатом бизнес-ангелов и венчурным фондом. То есть организационно клуб работает, как синдикат. Но есть важная разница: проекты в клуб приводит венчурный фонд, а не частные инвесторы. Кроме того, фонд выступает лид-инвестором сделки и собственными деньгами подтверждает веру в проект.

Преимущества

1. Качество проектов остается высоким.

2. Инвестор самостоятельно решает, в какой проект инвестировать.

3. Минимальная инвестиция в проект — $25k.

4. Стадии проектов не ограничиваются посевным раундом.

5. Можно обсуждать проекты с венчурным фондом и другими участниками клуба.

6. Нет географической привязки, поскольку проекты подбирает фонд.

Недостатки

1. Комиссии клубов идентичны комиссиям фондов.

2. Из-за сложной организационной структуры сделки затягиваются.

Перевешивают ли преимущества недостатки? Однозначно.

Как инвестировать

Венчурных клубов в России знаю два: Alta Club на базе Altair Capital и Starta Capital Fund II на базе Starta Ventures. Контакты компаний есть на сайтах. Схема попадания старая: пишем менеджеру, начинаем онбоардинг.

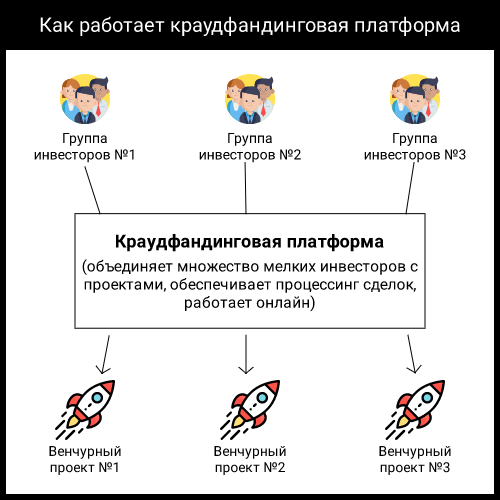

Способ №4. Инвестировать через краудфандинговую площадку

Речь идет не про Кикстартер, а про его инвестиционные аналоги. Например, Wefunder или SeedInvest. Эти площадки объединяют проекты с инвесторами, обеспечивают юридическую структуру и автоматизируют процесс сделок.

В целом, краудфандинговая площадка похожа на масштабный синдикат бизнес-ангелов. Инвестировать можно из любой точки мира, география проектов тоже широкая. При этом краудфандинговые площадки проверяют проекты и отсеивают мошенников. Хотя на практике это работает не везде, и мошеннические проекты встречаются.

Преимущества

1. Инвестор самостоятельно решает, в какой проект инвестировать.

2. Минимальная инвестиция в проект — $1.000.

3. Большой выбор проектов.

4. Нет посредников, кроме краудфандинговой площадки.

5. Процесс инвестирования простой и напоминает покупку в интернет-магазине.

Недостатки

1. Проекты находятся на посевной стадии.

2. Невозможно адекватно оценить команду проекта.

3. Девяносто девять проектов из ста проваливаются.

4. Возможно мошенничество.

Перевешивают ли преимущества недостатки? В большинстве случаев нет. На некоторых платформах — да.

Как инвестировать

Зарегистрироваться на платформе, выбрать проект, нажать кнопку «Инвестировать». Дальше ввести данные карты, отправить деньги, получить акции компании на внутренний аккаунт.

Популярные платформы equity-краудфандинга: Wefunder, SeedInvest, AngelList, FundersClub.

Мои рекомендации: AngelList и FundersClub. Процессинг на площадках посложнее, проекты появляются реже, но их качество выше. Так, первая платформа допускает стартапы, в которые инвестировали профессиональные венчурные капиталисты. Вторая тащит стартапы из акселератора Y Combinator. Это хорошие фильтры, которые увеличивают вероятность успеха.

P.S. Сделал сайт, где публикую интересные собственные статьи. В том числе про инвестиции. Заходите в гости.

P.P.S. Также запустил телеграм-канал для тех, кому привычнее мессенджеры. Кроме статей, на канале публикую небольшие посты на разные темы. Тоже жду в гости.

Научитесь разбираться в трендах

Если вы поговорите с любым стартапером или инвестором из Кремниевой долины, они скажут, что на самом деле им просто повезло. Что значит повезло? Это не просто стечение обстоятельств, везение — это тренд. Представьте себя серфером. Вы ловите волну: чем она больше, тем больше заработок, но и тем сложнее на ней удержаться.

Важно поймать тренд вовремя, а для этого нужно понимать, как будет выглядеть будущее. Многие компании ловили его на той стадии, когда он еще не был по-настоящему серьезным. Например, в 1980-х годах инвесторы потратили миллиарды на алгоритмы, похожие на нынешний ИИ.

Но ничего не получилось. Во-первых, оказалось, что на тот момент еще слишком мало данных было в цифровом виде. Во-вторых, было недостаточно программных ресурсов — никто не мог себе представить, сколько времени и вычислительных мощностей потребуется на обработку таких массивов информации.

Еще один хороший пример — NVIDIA. В 1990-х годах группа инженеров предположила, что современные компьютеры и графические интерфейсы потребуют совершенно других скоростей обработки и качества. И они не ошиблись, создавая процессор для обработки графики (GPU).

Они, конечно, и представить себе не могли, что их процессоры будут обрабатывать и тренировать алгоритмы машинного обучения, производить биткоины и что кто-то попытается на их основе делать аналитические и даже операционные базы данных. Но и одной угаданной правильно области было достаточно.

Поэтому ваша задача — поймать волну в правильное время и в правильном месте.

Составили соглашение об инвестировании, провели переговоры с юристами

Договор конвертируемого займа — Convertible Loan Agreement — мы будем называть просто договором. Именно этот документ содержит подробные условия сделки.

Фрагмент договора конвертируемого займа

На рынке венчурных инвестиций есть негласное правило: в первую очередь зарабатывает инвестор. Договор этому правилу соответствовал.

В договоре мы отразили условия, которые обговорили еще на этапе структурирования сделки:

• Заем условно невозвратный. Если следующий раунд не состоится через 1,5 года, деньги инвесторам не возвращаются.

Такой принцип равенства инвесторов защищает интересы и основателя, и самих инвесторов.

Решения здесь принимаются путем голосования, ведь в договоре в любом случае невозможно предусмотреть всего.

• Инвесторы получают ликвидационную привилегию. Когда компанию покупают (например, стратег) и она превращается в деньги, первыми эти деньги получают инвесторы. Ликвидационная привилегия — это премия, обычно она составляет 25—50%.

Недавно я работал над похожей сделкой на стороне инвестора. Там я тоже добавил такую привилегию. Инвестор был очень доволен.

• Гарантированное право инвестирования в следующем раунде. По сути, инвестор получает право добавить денег в компанию, чтобы увеличить свою долю. Такое условие попросил один из инвесторов, и мы с клиентом согласились: перед вторым раундом мы бы все равно обратились к этим же инвесторам.

Условия были одинаковыми для всех инвесторов. Такой принцип равенства инвесторов защищает интересы и основателя, и самих инвесторов.

Решения здесь принимаются путем голосования, ведь в договоре в любом случае невозможно предусмотреть всего.

Документы сделки были тщательно оформлены, все детали — продуманы. В результате инвесторы поняли, как именно вкладывают деньги, а также что, на каких условиях и в какие сроки получают взамен. Это помогло заслужить их доверие.

Ключевой инвестор — тот самый, который был из инвестфонда — вкладывал 200 тысяч. Мы согласовали документы с этим инвестором. Этот шаг помог быстро найти оставшиеся 800 тысяч, а также избавил нас от необходимости договариваться индивидуально с каждым инвестором.

По составлению договора у меня несколько советов.

Переговоры с юристами инвесторов. У частных инвесторов были юристы общей практики, у которых в такого рода сделках не было опыта. Именно от этих юристов было больше всего вопросов: они не до конца понимали, как это работает. Я все им объяснил — и коллеги успокоились. Вопросы они задавали по электронной почте и в документе, который я просто комментировал.

Юристы другого инвестора цеплялись к второстепенным деталям. Мы потратили много времени на обсуждение малозначимых положений, зато принципиальные условия остались неизменными.

Привлекли деньги

С самого начала мы столкнулись с проблемой: из-за ограничений платежной системы некоторые инвесторы не могли отправить доллары за рубеж. Они могли платить только в рублях и только в российскую компанию.

Юристы инвестора предложили неплохую на первый взгляд схему. Предложение было такое. Инвесторы подписывают договор конвертируемого займа. Российская компания выпускает акции, которые покупает холдинг в Сингапуре, таким образом увеличивая свою долю. Затем инвестор платит напрямую в российскую компанию.

От этого варианта пришлось отказаться по двум причинам:

1. Риск получить отказ от налоговой. Когда уставный капитал российской компании увеличивается, оплата доли происходит достаточно необычным способом. Вряд ли налоговая захочет разбираться в такой схеме. Скорее всего, она просто откажет.

2. Неудобно для компании. Инвесторов много и они перечисляют деньги в разный срок, от 1,5 до 2 месяцев. Регистрацию нужно обязательно завершить за 6 месяцев, а значит, разрабатывать и тестировать продукт приходится впопыхах. Под конец года всем будет уже не до регистрации.

Мой вариант был более удачным. Идея коллег помогла мне придумать настолько же простой, но более удобный вариант.

Вместо увеличения уставного капитала я предложил внутригрупповой заём. Это позволило инвесторам заключить инвестиционный договор с сингапурской компанией, но заплатить в рублях на российскую «дочку», которая затем потратила эти деньги на разработку, аренду офиса и так далее.

Юридически инвесторы подписывают договор конвертируемого займа с сингапурской компанией и получат в ней долю. А по факту они легально перечисляют деньги в российскую компанию. Затем у российской компании перед сингапурской образуется задолженность, которую в будущем можно также конвертировать в капитал. По сути, деньги остаются в периметре отношений двух компаний.

Такая схема получалась более гибкой:

Нет рисков предыдущей схемы

Часть инвесторов платит напрямую в Сингапур, а с внутригруппового займа быстро финансируются операции в России: разработка продукта, зарплата, аренда офиса

Можно конвертировать весь заем или его часть, это позволяет оптимизировать налоги в будущем

Крупный заем — это дополнительный контроль и защита от недружественного поглощения или других враждебных действий по отношению к операционной компании в России

Как вычислить компанию, которая принесет прибыль

Если вы верите в единорогов, то вы не обязательно ходите в детский сад и смотрите мультфильмы. Угадать «единорога» – главная цель венчурных инвесторов. На инвестиционном сленге так называют стартап, оцениваемый в $1 млрд и выше. Встретить его так же сложно, как мифическое животное. В «единорога» можно вложить, например, $100 000, а когда он начнет оцениваться в миллиард долларов и более, очень выгодно продать свою долю. Стратегические инвесторы вкладывают в уже состоявшихся «единорогов». Венчурные же инвесторы ищут стартапы, которые потенциально могут ими стать.

Сейчас больше всего «единорогов» в США и Китае, а всего в мире около 400. В России пока нет ни одного, но вскоре они могут появиться. Наибольший потенциал у гигантов Wildberries, «ВкусВилл», Ozon и других.

Вот как выглядел топ стран по приросту «единорогов» в 2021 году.

Страна | Количество новых «единорогов» | Оценка |

США | 72 | $117,51 млрд |

Китай | 15 | $31,22 млрд |

Индия | 6 | $7,07 млрд |

Германия | 5 | $9,63 млрд |

Великобритания | 5 | $7,48 млрд |

Бразилия | 4 | $4,30 млрд |

Южная Корея | 3 | $3,93 млрд |

Канада | 2 | $3.1 млрд |

Япония | 2 | $2,2 млрд |

Франция | 2 | $2,14 млрд |

Чтобы повысить свои шансы на успех, инвесторам стоит вкладывать в как можно большее число стартапов. Необходимо найти компанию, которая многократно вырастет, окупит все неудачные вложения и еще позволит заработать сверху.

Венчурные отношения помогают вывести на рынок перспективных разработчиков. Последние стабильно получают приток финансов, а когда проект позволяет зарабатывать, инвесторы выкупают свою долю и продают ее. Получается полный профит:

- разработчик реализует свой проект;

- инвестор получает прибыль;

- венчурная экономика пополняется эффективными компаниями.

Миф о влиянии политики и санкций на российский венчурный рынок

Есть распространенный миф: якобы и российские, и зарубежные инвесторы не вкладывают деньги в наши стартапы по политическим причинам. Любимой «легендой» основателей стартапов, которые не смогли получить деньги за рубежом, является их происхождение. Она следует сразу за другой легендой:

в России вообще нет ни инвесторов, ни денег. О том, что лучшие проекты деньги все-таки получают, говорят цифры. Согласно данным Российской ассоциации венчурного инвестирования, которая изучает публичные сделки фондов с полным раскрытием данных, в 2021 году венчурными фондами было осуществлено 99 инвестиций в объеме $122 млн.

Согласно отчету «Венчурная Россия» от BI-платформы Dsight, за 2021 год было заключено 230 публичных сделок и проинвестировано фондами, корпорациями и физическими лицами, так называемыми бизнес-ангелами, $868,7 млн. Иностранные инвестиции тоже есть, и их в 2021-м было около $218 млн.

По данным Российской венчурной компании, за прошлый год с учетом инвестиций российских инвесторов на зарубежных рынках получится 776 сделок. Но даже это «капля в море» глобального венчура с 33 тыс. сделок за 2021 год и $300 млрд.

Из всех сделок, согласно отчету Venture Pulse за этот год, 20% пришлось на Азиатско-Тихоокеанский регион, 58% — на Северную Америку и 22% — на Европу. В Европе количество сделок увеличилось за последние пару лет в два раза. Анализ тех же европейских сделок в Dealroom.co показывает, что лишь 56% инвестиций в европейские сделки поступили от местных европейских инвесторов, а остальные 44% от зарубежных, распределенных между несколькими странами.