- Где искать и проверять информацию об ук

- Зачем инвестировать деньги в ду?

- Как выбрать управляющую компанию

- Аккуратней с объявлениями

- Консультационное управление активами

- Процесс доверительного управления

- Рынок доступных инвестиций

- Смотрим пду погашение паев

- Смотрим пду права пайщиков

- Читаем отчетность пифа

- Запомнить

Где искать и проверять информацию об ук

По телефону сотрудники УК или агенты по продажам могут рассказывать о положительной динамике пая, о надежности инвестиционной стратегии и самой УК, о том, что УК работает на рынке с момента появления первых ПИФов, что надежности компании нет предела, а комиссии у них не больше, чем у конкурентов. Всю эту информацию придется перепроверять.

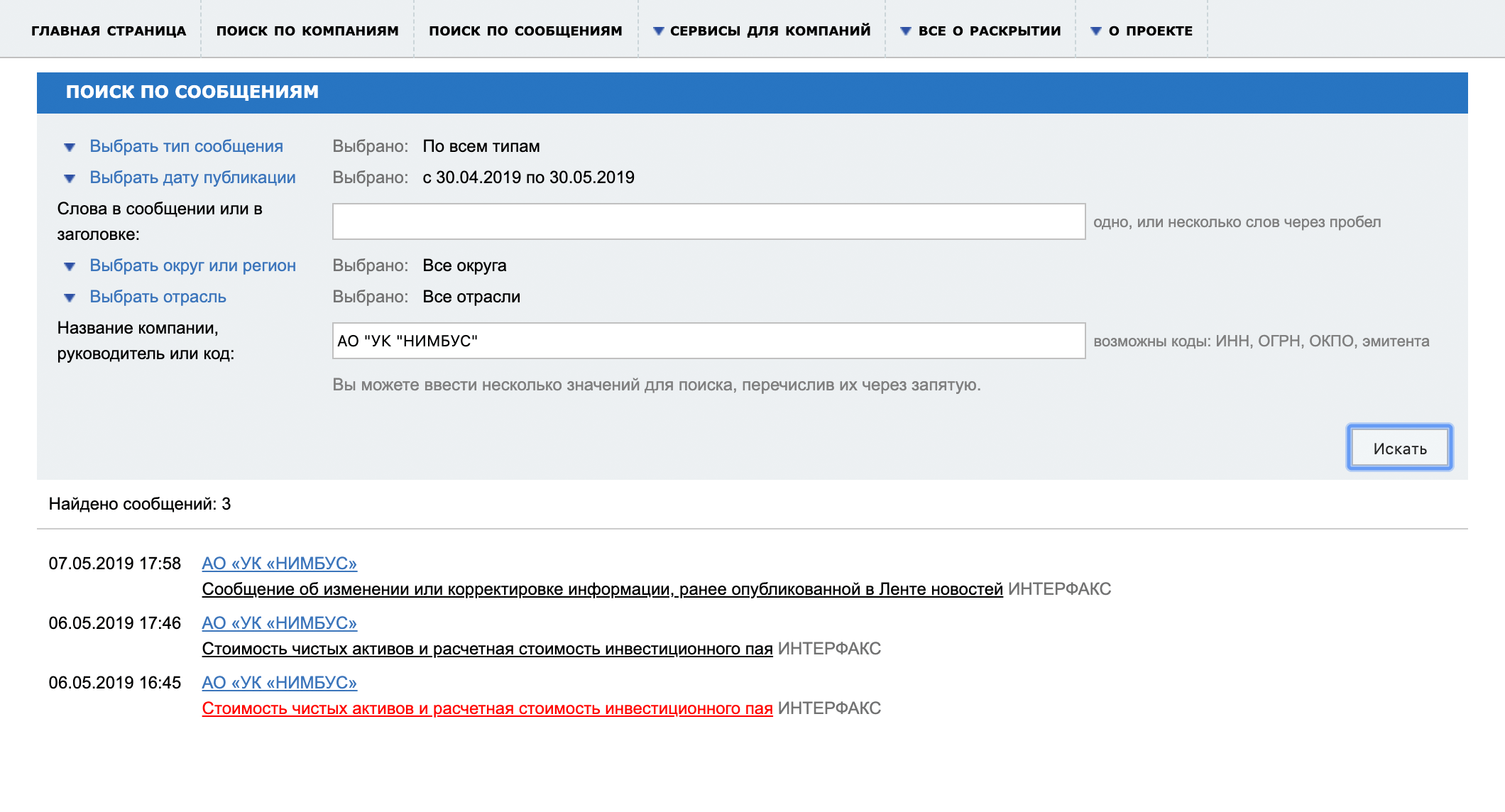

Центр раскрытия корпоративной информации «Интерфакса» — это единая информационная база. Здесь можно проверить реквизиты УК и получить информацию о стоимости паев ее неквальных фондов, а также динамике изменения пая.

«Федресурс» — еще один источник информации об управляющих компаниях и их ПИФах. УК публикуют там информацию, связанную с оценкой активов под их управлением. Стоимость активов фонда — за исключением денежных средств и торгуемых на бирже инструментов — определяется оценщиком фонда с периодичностью не реже раза в полгода.

В типовых правилах ПИФов обычно указана периодичность не реже раза в год, но для оценки активов фонда отчет оценщика принимается, только если с момента оценки прошло не более шести месяцев.

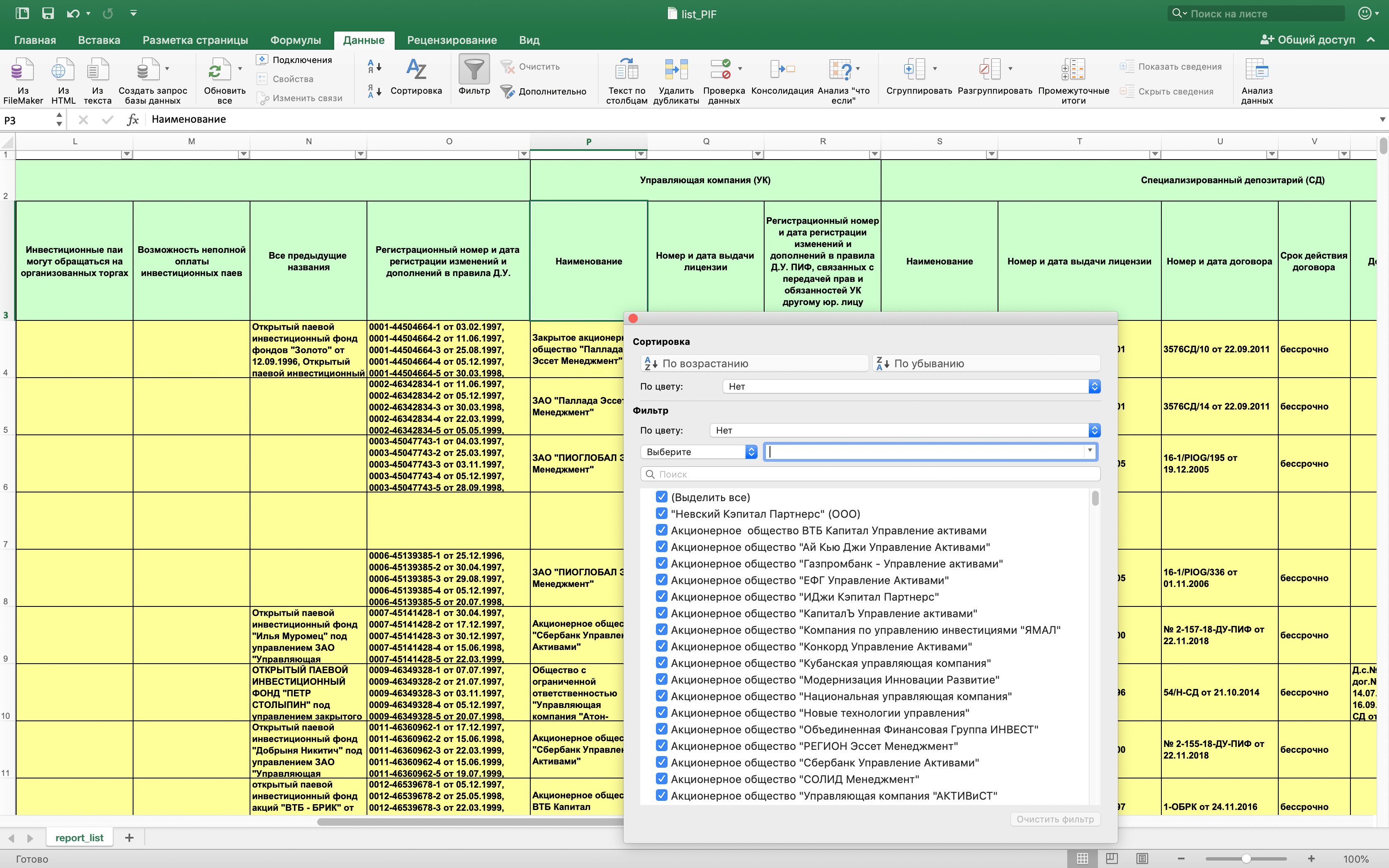

В списке представлены вообще все ПИФы: действующие, формирующиеся и завершившие свою работу.

Зачем инвестировать деньги в ду?

В инвестициях риск и доходность взаимосвязаны: чем больше потенциальная доходность, тем выше риск. При этом прошлый доход не гарантирует будущий. Каждые новые вложения происходят в новом финансовом контексте: общая ситуация на рынке, динамика соответствующего фондового индекса, изменение ставок по депозитам, инфляция.

Инвесторы широко используют доверительное управление в качестве инструмента для увеличения и сохранения денежных активов.

4 основные причины, почему они инвестируют в доверительное управление:

- Сохранение денежных средств от нерациональных или несвоевременных затрат. Инвестирование в ДУ может стать эффективным спасением от расточительства. Всем хорошо известно нестерпимое желание новых покупок, когда в действительности ничего не нужно. Но рука сама тянется к кошельку или банковской карте, и ненужные покупки, о которых, впоследствии мы будем жалеть, совершаются сами собой. Отдайте свои деньги в доверительное управление — и соблазнов тратить их будет меньше.

- Увеличение капитала. Главное, зачем инвестор отдает деньги в ДУ — увеличение их количества. Чем больше заработали, тем лучше. Прибыль по доверительному управлению может быть высокой. Очень высокой. Обычно инвесторы рассчитывают на 30-100% доходности, что при успешном управлении вполне реально.

- Анонимность при совершении финансовых сделок. Сделки с переданными в доверительное управление финансами управляющий совершает от своего имени, что позволяет инвесторам сохранять анонимность. Вся информация является строго конфиденциальной и сообщается третьим лицам в исключительных случаях.

- Сохранение собственности от претензий кредиторов. Важным преимуществом ДУ как способа инвестирования является сохранение финансов при банкротстве. По действующему законодательству, на переданное в управление имущество не обращается взыскание по долгам собственника. Таким образом, инвестор имеет юридически обоснованную защиту от любых претензий кредиторов.

Как выбрать управляющую компанию

Если вы хотите вложиться в ПИФы, начинать нужно с выбора управляющей компании. УК — это юридическое лицо, которое будет управлять активами ПИФа.

Выбор УК потребует гораздо больше времени и действий, чем выбор депозита в банке. Помните, что вы выбираете людей, которым доверите право распоряжаться своими деньгами. Нужно обращать внимание на суммарную стоимость чистых активов, находящихся в доверительном управлении УК, на историю доходности фондов — с какого года ведется статистика и какой результат показывает из года в год, — а также на процент вознаграждения УК.

Процент вознаграждения каждая управляющая компания устанавливает по своему усмотрению — в зависимости от объема ПИФа, издержек управления, репутации компании, конкуренции и ситуации на рынке.

Существует несколько закономерностей. Первая: чем больше активов в фонде, тем меньше комиссия, которую берет УК. С точки зрения инвестора это выглядит так: чем больше фонд, тем он кажется надежнее, потому что большее количество людей вложило в него свои активы, а стоимость вознаграждений меньше.

Вторая закономерность: управляющие компании, работающие с недвижимостью, закладывают проценты больше, чем управляющие компании, работающие только с ценными бумагами. Это объясняется спецификой работы с недвижимостью. Здесь нужен больший штат сотрудников, которые будут отвечать за поиск новых объектов, поиск покупателей и арендаторов, работу с оценщиками, договорную работу, перерегистрацию прав собственности на недвижимость, ведение бухгалтерии и налогообложение, документооборот с клиентами, согласование сделок с СД и т. д. Всем им нужно платить, что увеличивает процент вознаграждения УК.

Большинство ETF молча следуют за рынком, товаром или индексом — за тем активом, к которому он привязан. Растет цена актива — растет и стоимость ETF. Но когда рынок разворачивается вниз и идет снижение цены, ETF беззащитен. Он вынужден снижаться вместе с основным активом.

Чтобы вам было на что ориентироваться при сравнении комиссий за управление, приведу примерные их размеры: ETF — от 0,1 до 1% в год, УК открытых ПИФов — от 0,5 до 3% в год, УК закрытых ПИФов — от 1,5 до 5%.

Аккуратней с объявлениями

В интернете полно рекламы, предлагающей инвестировать в разные ПИФы. К таким объявлениям стоит относиться скептически.

Если позвонить по такой рекламе, ответит, скорее всего, не сотрудник УК, а агент по продажам инвестиционных продуктов. Многие УК сами не продвигают свои услуги, потому что дешевле отдать эту функцию посредникам, которые специализируются на продаже инвестиционных и финансовых продуктов. И задача таких агентов — любыми способами заполучить как можно больше клиентов.

На этом моменте нужно оставить эмоции в стороне, включить критическое мышление и начать собирать информацию.

Существует реклама и другого рода — мошенники, которые прикрываются ПИФами, хотя на деле не имеют к ним никакого отношения. Обычно такие организации завлекают неопытных инвесторов гарантированной доходностью намного выше рынка. Но помните: в инвестициях гарантий нет. И никто не может обещать доход более 25% в год, когда средний процент по депозитам около 7,5% годовых, ОФЗ дают около 8% годовых, высокодоходные облигации приносят от 10 до 15%.

Консультационное управление активами

Консультационное управление не является настоящим доверительным управлением, так как в данном случае право распоряжения активами или денежными средствами не переходит к управляющему, и все сделки происходят от имени и по поручению самого клиента. Инвестор лишь в праве прислушаться или нет совета более опытного участника рынка.

В случае с брокерским консультационным управлением, это услуга, которая создана самими брокерами и (по нашему личному мнению и подозрению) зачастую вступает в конфликт с интересами клиентов, так как частая смена инвест-идей побуждает клиента совершать больше операций и в итоге платить большую брокерскую комиссию (см. статью «почему брокеры не любят инвесторов»).

Кто осуществляет управление активами

В данном случае с клиентом заключается договор консультационного управления, в котором прописывается, что все сделки проходят от имени и по поручению клиента и вся ответственность целиком и полностью лежит на нем.

Комиссионное вознаграждение за услуги консультационного управления

Комиссия по большинству подобных услуг фиксированная и в малой степени привязана к работе управляющего, а чаще всего представляет из себя такую же брокерскую комиссию, но только повышенного уровня.

Плюсы консультационного управления

Невысокие пороги входа. Услугой консультационного управления можно воспользоваться даже для портфеля суммой от нескольких десятков тысяч рублей.

Представляется интересной для участников рынка, имеющих опыт инвестирования от 1-го года, когда уже есть понимание как анализировать те или иные активы и способность отфильтровать хорошие инвест-идеи от «заманухи». Чтобы сократить время на поиск инвест-идей, можно получать эти идеи от брокера. Также данная услуга может быть интересна не уверенным инвесторам, как второе мнение. Общение с опытным консультантом позволяет повысить в том числе свои собственные навыки анализа и расширить взгляд на рынок.

Минусы консультационного управления

Схема подобных услуг построена таким образом, что предоставляет максимальную степень юридической защиты консультационному управляющему. Вся ответственность за принятые решения по факту лежит на клиенте консультационного управления.

В случае с брокерским консультационным управлением в принципах построения самой услуги заложен конфликт интересов консультационного управляющего и клиента (по нашему мнению).

Итак, мы выяснили, что заниматься настоящим доверительным управлением на рынке ценных бумаг могут только лицензированные профучастники фондового рынка, то есть управляющие компании. Поэтому далее мы более подробно остановимся именно на этой форме доверительного управления.

Процесс доверительного управления

Чтобы понимать, как выбрать ДУ, необходимо в первую очередь представлять себе весь процесс. Итак, последовательность взаимодействия с управляющей компанией выглядит следующим образом:

Когда клиент обращается в управляющую компанию, с ним беседуют, устанавливают основные инвестиционные цели и потребности клиента и на основании этого разрабатывается и подписывается инвестиционная декларация.

В инвестиционной декларации отражаются все основные параметры инвестирования, такие как:

Классы активов куда может инвестировать управляющий и их доли в портфеле (акции, облигации, фьючерсы, опционы, валюты и т.д.).

Типы проводимых операций (маржинальная торговля, короткие продажи, РЕПО).

Принципы оценки и выбора активов.

Временные горизонты инвестирования.

Типы активов по отраслям, странам и т.д.

Ожидаемая доходность.

Допустимый уровень риска инвестиционной стратегии.

Стратегии доверительного управления разрабатываются персонально или же клиент принимает одну из базовых стратегий управления компании. Это зависит прежде всего от сумм инвестирования, которыми располагает клиент, а так же от его изначальных потребностей. На самом деле, зачастую, стратегии доверительного управления представляют из себя классическое портфельное инвестирование с той или иной степенью вмешательства управляющего, этот момент так же обязательно отражается в инвестиционной декларации.

После заключения договора клиент не имеет прямого доступа к счету, а получает от управляющего периодические отчеты о работе с его активами. Комиссии автоматически снимаются со счета.

По мере приближения срока окончания инвестирования управляющий согласовывает с клиентом дальнейшие действия – выводить средства или продлить договор управления. В случае принятия решения о завершении договора управляющий начинает продавать активы и в конце срока управления клиент может забрать денежные средства.

Второй важный шаг выбора ДУ – это понимание ключевых условий доверительного управления у российских компаний.

Рынок доступных инвестиций

В государствах с развитым фондовым рынком (европейские страны, Великобритания, США) понятие коллективных инвестиций доступно почти каждому, ведь в этот инструмент приумножения капитала вкладываются практически все население. Особой популярностью пользуются накопительные продукты страховых компаний и пенсионных фондов.

Вам будет интересно:Как увеличить лимит переводов с карты на карту Сбербанка?

Вам будет интересно:Как увеличить лимит переводов с карты на карту Сбербанка?

Сегмент коллективного инвестирования упрощает для мелких инвесторов доступ к доходам от колоссальных капиталов, вложенных на финансовых рынках, защищая их от непорядочных компаний-эмитентов и вдобавок обеспечивая инвестиционный поток в производство страны.

Финансовые инструменты российского рынка инвестиций в большинстве своем не по средствам частным вкладчикам из-за высокого ценового порога вхождения, необходимости понимания принципов работы рынка инвестиций и распространенное нежелание компаний-эмитентов и посредников загружать себя лишней работой с неквалифицированными инвесторами, вкладывающими небольшие суммы.

Коллективное инвестирование — идеальный финансовый инструмент, обеспечивающий разнообразие (диверсификацию) ценных бумаг в инвестиционном портфеле, что значительно снижает риск инвестиций. Самостоятельное инвестирование требует соответствующих знаний рынка для полноценной работы с вложенными деньгами.

Даже вклада нескольких мелких инвесторов не хватит для приобретения минимального лота в инвестиционном конкурсе или в большой брокерской компании. Но средства тысячи мелких инвесторов уже имеют внушительную инвестиционную силу, которая способна выступить покупателем или продавцом на инвестиционном рынке.

Смотрим пду

погашение паев

Получить доход в ПИФах можно двумя способами: от продажи — купил за 1000 Р, продал за 1100 Р — и от погашения. Если УК приобретает ценные бумаги, которые кажутся вам рискованными, прикупила биткоинов или перевела все деньги в доллары, а вы твердо уверены, что курс будет падать, стоит подумать о продаже или погашении паев. С продажей все понятно: если паи неквальные, их можно продать кому угодно, когда угодно и за сколько угодно.

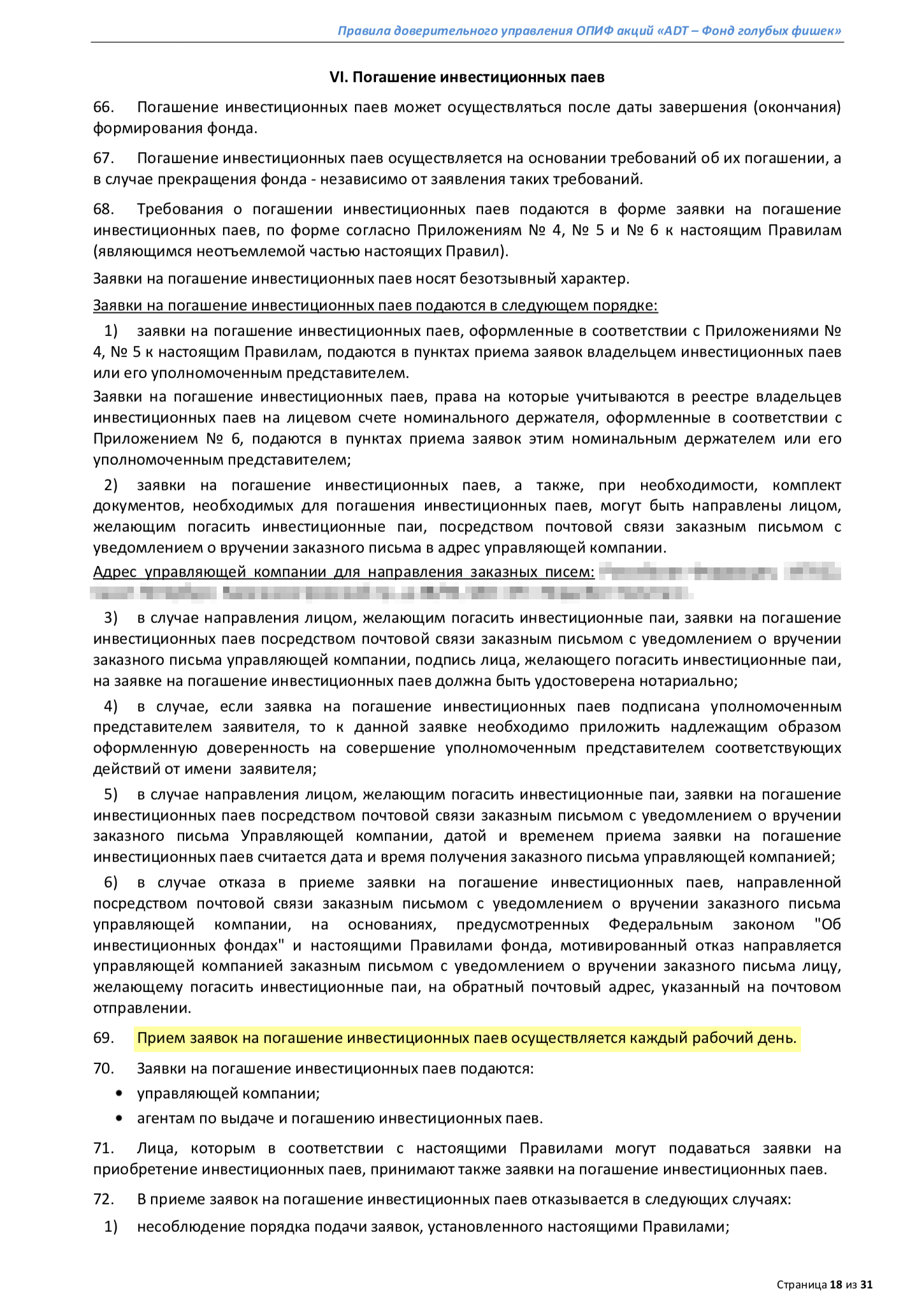

При погашении процедура выглядит так: УК «забирает» у инвестора паи и переводит деньги за них на его расчетный счет. В ПДУ прописаны события, при которых происходит погашение паев, сроки приема заявок на погашение и сама процедура погашения.

Вообще, закрытые фонды — это долгосрочный инструмент. Поэтому погашение паев в закрытых фондах предусмотрено в конце срока действия ПДУ. К этому моменту все имущество фонда подлежит продаже, а деньги должны будут поступить пайщикам при погашении их паев.

Вот как это работает: когда пайщик хочет вернуть деньги, но не может найти покупателя на свои паи, он обращается к УК с просьбой о погашении. УК в закрытых ПИФах не обязана погашать паи до момента расформирования фонда, но может пойти навстречу пайщику, издать приказ о погашении паев и принять от пайщика заявку.

Все это не в интересах УК, поскольку общая стоимость активов фонда уменьшится. Такая ситуация возможна, если пайщик — единоличный владелец всех паев фонда захотел вывести часть денег из ПИФа, но закрывать ПИФ целиком не хочет. Для пайщика это возможность получить часть денег, а для УК — не закрывать фонд, продолжить работать, пусть и с меньшими объемами.

Пайщику знать процедуру погашения не обязательно, но желательно: чтобы понимать, в течение какого времени ожидать поступления денег на счет. Также нужно понимать, что паи погасят по стоимости, которая была рассчитана на последний день приема заявок на погашение паев.

Еще при погашении паев бывают скидки и надбавки. Это редкий момент, но иногда встречается. Смысл здесь обратный: скидка при погашении паев означает, что пайщик получит меньше денег, а надбавка — больше. Таким образом УК стимулирует пайщика держать паи дольше, а не спекулировать ими.

Смотрим пду

права пайщиков

Права, которые удостоверяет пай, перечислены в разделе с правами пайщиков. Раздел стандартный, права примерно одинаковые во всех фондах:

- Доля в праве на общую собственность имущества ПИФа.

- Право требовать от УК разумного и надлежащего управления имуществом фонда.

- Право на участие в общем собрании пайщиков.

- Право требовать от УК погашения стоимости пая в случаях, предусмотренных 156-ФЗ, — при смене УК.

- Право на получение денежной компенсации при погашении паев.

Например, в ПДУ может быть одно из следующих условий выплаты промежуточного дохода:

- на конец месяца на расчетных счетах фонда больше миллиарда рублей;

- доходы от аренды за квартал за вычетом расходов на налоги и вознаграждения превысили расходы на ремонт и содержание имущества фонда;

- стоимость чистых активов ПИФа выросла более чем на 10% за полгода.

Во всех вышеперечисленных случаях выплата промежуточного дохода формально предусмотрена — при покупке паев УК или ответственная за привлечение клиентов компания будет акцентировать внимание именно на этом факте. Но на деле во всех случаях выплата зависит от разных обстоятельств. Нет гарантий, что эти обстоятельства совпадут и инвестор получит промежуточный доход.

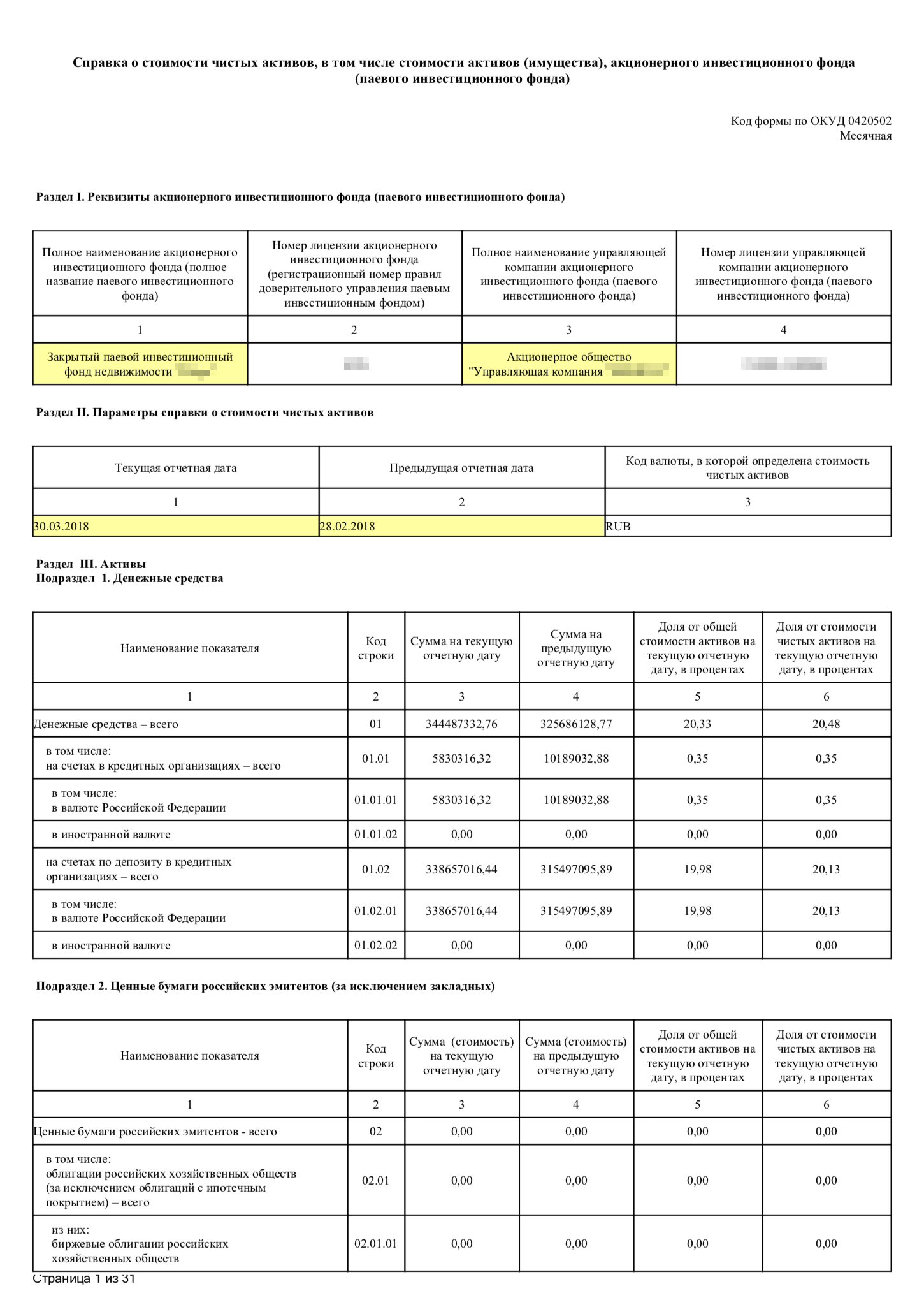

Читаем отчетность пифа

УК от имени ПИФов сдают очень много отчетности — и с каждым годом ее становится только больше. Но потенциальному инвестору, если он хочет разобраться, как идут дела у фонда, нужно научиться ориентироваться только в одном отчете.

Если вы впервые решили инвестировать в ПИФ, то вам будут доступны только паи неквальных фондов. УК обязана ежемесячно публиковать отчетность таких фондов у себя на сайте, чтобы инвесторы могли контролировать, что происходит с их инвестициями.

Я рекомендую зайти на сайт УК и лично проверить информацию о ПИФе. Отчетности можно верить, потому что ее подписывает СД совместно с УК, то есть организации несут солидарную ответственность перед пайщиками и перед ЦБ РФ.

Менять результаты предыдущих периодов и пересчитывать стоимость пая УК не может, иначе рискует нарваться на штрафы от ЦБ и даже лишиться лицензии.

В справке СЧА есть вся информация об имуществе фонда. Она состоит из кучи таблиц, на первый взгляд выглядит громоздко и непонятно. Нужно разобраться в ней один раз — дальше вы сможете читать ее без всяких трудностей. Форма справки унифицирована и состоит из табличной части и подробной расшифровки.

Если пайщик понимает, какие активы входят в ПИФ, и видит изменение их стоимости, он может оценить свои риски. Если фонд набит недвижимостью, а общий уровень цен на недвижимость снижается, то паи будут падать в цене. Надо либо их быстро продавать, либо, если нет других вариантов, быть морально готовым к снижению и ждать нормализации ситуации. Если фонд держит на балансе валюту и курс идет вниз — та же история.

По отчету пайщик может предугадать, вырастут его паи или упадут в ближайшей перспективе. Если пайщик уверен, что стоимость скоро упадет, значит, пора продавать паи. Если уверен, что вырастет, — например если фонд ведет строительство объекта недвижимости, а государство решило провести рядом с ним автомагистраль, построить ж/д станцию или метро, — можно прикупить еще паев.

Запомнить

- Инвестиции — это всегда риск. Чтобы снизить этот риск, нужно грамотно выбирать УК, которой не страшно доверить собственные сбережения.

- Внимательно читайте ПДУ. Это основной документ, которым руководствуется УК при управлении средствами инвесторов.

- Ищите информацию об управляющей компании не только на ее сайте, но и на других ресурсах: «Интерфаксе», «Федресурсе», сайте ЦБ.

- СД и регистратор работают на стороне УК: она платит им за услуги. Но это не значит, что они могут игнорировать закон и подстраиваться под УК. Чем крупнее СД и чем лучше вы с ним познакомитесь, тем меньше поводов для переживаний.

- Научитесь читать справку СЧА ПИФов. Это позволит понимать, чем наполнены фонды, анализировать доходность и риски.