Ставка рефинансирования

Согласно налоговому законодательству РФ, налог на проценты по вкладу берется с cледующих видов депозитов:

- рублевые вклады частных клиентов, фиксированная годовая процентная ставка по которым превышает ставку рефинансирования плюс пять пунктов,

- валютные депозиты, в которых процентная ставка в год превышает 9%.

Таким образом, получается, что налогом облагается не вся прибыль, полученная вкладчиком, а лишь ее часть. Здесь важную роль играют два фактора: ставка рефинансирования ЦБ РФ и ставка по вкладу, установленная банком.

Ставка рефинансирования представляет собой процентный показатель, под который банки могут занимать деньги у Центрального банка РФ. Размер этого показателя ЦБ устанавливает самостоятельно на свое усмотрение, исходя из различных факторов, включая уровень инфляции в стране. С точки зрения налоговых органов и ЦБ это значение показывает оптимальный уровень по депозитным предложениям.

Все, что вкладчик получает свыше, считается его доходом, с которого он и обязан платить отчисления государству. Чтобы совсем вкладчики не потеряли интереса к вкладам, внесена поправка, согласно которой налогом не будет облагаться доходность, равная СР 5%. Таким образом, если СР = 8,25%, то необлагаемая доходность составит 13,25%.

Однако, в связи с последними событиями, было принято решение временно изменить данную льготу . С 15 декабря 2014 г. по 31 декабря 2015 г. от налоговых отчислений будут освобождены доходы по вкладам до 18,25% (или СР 10%).

Налогоплательщиком назначено финансовое учреждение, которое принимает средства на депозит, потому что госорганам проще следить за исполнением обязательств более законоисполняемой организацией, чем ожидать исполнения долга от налогоплательщика. Если налоговую декларацию гражданин подает один раз в год, то налоговые документы банков проверяются несколько раз в год разными надзорными органами.

Банк ведет налоговую отчетность по вкладам всех своих клиентов. Для этого каждый месяц заполняются необходимые документы, и перечисляется начисленная налоговая сумма в бюджет.

Вкладчику, если он потребует, предоставляется документ о доходах физ.лица. В нем указан доход, на который начислил банк нужный налог.

Для резидентов (граждан РФ, проживающих постоянно на законных основаниях свыше 180 дней) налоговая ставка будет составлять 35%, а для нерезидентов (граждан иных государств) – 30%.

При размещении денежных средств по депозиту следует понимать несколько нюансов, которые касаются налогообложения дохода с них.

Дело в том, что большинство программ вкладов в Российской Федерации в 2019 году обладают низким уровнем доходности.

Если ставка рефинансирования будет расти, то сумма налога будет снижаться. И наоборот, при снижении ставки — сумма налога будет увеличиваться. Ставка рефинансирования постоянно меняется. В сложных экономических условиях она имеет потенциал для роста, при наступлении благоприятных условий в стране — она потихоньку начинает снижаться. Вообще правительству невыгодна высокая ставка рефинансирования, так как это создают дополнительную нагрузку на экономику страны.

Ставка обычно пересматривается раз в квартал. В данный момент, шаг изменения ставки составляет 0,25 — 0,5%. Но бывали времена, когда ежемесячные изменения составляли 20-30%. Максимальный размер ставки рефинансирования был достигнут в далеком 1993 году, в период гиперинфляции. Тогда она составляла целых 210%!!!!!

Ставка налогообложения для счетов, на которых размещены не деньги, а драгоценные металлы, будет равна 13% от всей суммы дохода.

В этом случае налог берется от всего размера доходности, полученной по депозиту, а не только его превышающей ставку рефинансирования части, как это делается в отношении депозитов в денежной массе.

| для резидентов России, являющихся физическими лицами | 35% |

| для нерезидентов России, физических лиц | 30% |

Проценты берутся строго от материальной выгоды, в параметры которой входит также и понятие депозита или вклада.

Соответственно, нерезидентами являются граждане, которые в течение 183 дней в календарном годе выезжали за границу, не имели официального оформления своего нахождения в России, а только лишь гражданский паспорт своей страны.

Не только граждане России, но также и все предприятия, компании и фирмы, зарегистрированные в Госреестре в качестве юридических лиц, обязаны платить налог на прибыль с доходов, полученных по вкладам.

Для организаций тоже определен порядок, что нужно платить налог с прибыли, полученной от депозита, только с его части, а не всего дохода.

В отношении этой группы вкладчиков действуют такие же правила, когда платить налоги с депозитов, а когда нет, как и в случаях с вкладами физических лиц:

- если по рублевым счетам ставка доходности превысила 5% рефинансирующей Центробанковской ставки;

- если по валютным счетам (доллары США и Евро) ставка доходности стала большей 9% рефинансирующей ставки Банка России.

Размер самого налога для юридических лиц определен в процент не менее 35 порядков (35%), если вкладчиком является резидент РФ, зарегистрированный в ЕГРЮЛ. Но если вкладчик – не резидент страны, тогда для него размер налога составит на 5 порядков меньше – 30%.

Здесь тоже действуют такие же правила, как и в случае определения резидентства в отношении граждан России или неграждан.

Если же за это время деятельность была приостановлена, осуществлялся перевод компании из России в другую страну, тогда такое юридическое лицо будет считаться уже нерезидентом.

В банках Российской Федерации на сегодня нет ставок по депозитам, которые бы превышали ключевую ставку Центробанка настолько, чтобы нужно было платить налог с таких счетов.

Это легко увидеть даже в самом тексте договора по тому или иному вкладу, где обозначены ставки по рублевому или валютному счету вклада. Поэтому частых случаев по уплатам налогов с доходности депозитов в госбюджет через налоговую – нет.

Что такое гарантийный депозит, читайте здесь.

Как вернуть вклад МФО, описывается в этой статье.

Банки стараются активно привлекать юрлиц на вклады, поскольку здесь речь идет о больших суммах. Прибыль от таких вложений не может не привлекать организации, но массового роста в этой сфере не наблюдается. Это связано с тем, что в отличии от вкладов физлиц, которые попадают под страхование государства, вклады юрлиц не страхуются ни в какой сумме. Поэтому, если организации и размещают вклады, то делают это в крупных госбанках или банках «первого десятка».

Линейка вкладов для ЮЛ выглядит примерно так (может меняться в зависимости от банка):

- Вклад до востребования. Здесь нет четких сроков по хранению, проценты могут не начисляться (до востребования 0,001%) или ставка будет низкая (до 2%). Зато деньги с такого счета ЮЛ может снять/перевести в любой в момент.

- Срочный вклад. Он открывается на оговоренный срок под определенную ставку. В этот период обычно не предусмотрено снятия денег (частичного или полного). Если такое условие и есть, то проценты банком выплачены не будут.

- Сейфовый вклад. В этом случае деньги помещаются в сейф за определенную плату.

Какой бы вид вклада не выбрала организация, об этом она обязана сообщить в налоговые органы. Сокрытие наличия депозита может повлечь на организацию денежный штраф или даже уголовное наказание. С недавнего времени банки стали сами уведомлять налоговые органы о наличии вкладов налогоплательщиков.

На ЮЛ накладываются обязательства по выплате ряда налогов. Список налогов зависит от системы налогообложения (СНО), по которой работает ЮЛ. Исходя из этого также будет формироваться требование по выплате налога по процентам вкладов юридических лиц. Сумма налога по вкладу будет взиматься с дохода, превышающего СР(ключевая ставка) 5 п.п.

Допустим, ЮЛ открывает вклад на 10 млн.р. на 3 месяца под 17%.

Доход = 10 000 000 р.*17%*91 д./365 д. = 423 835 р.

Доход по СР = 10 000 000 р.*16%*91 д./365 д. = 398 904 р.

Налогооблагаемая база = 423 835 р. – 398 904 р. = 24 930 р.

Налог с дохода (35%) = 24 930 р. *35% = 8 726 р.

ЮЛ получает доход со вклада за вычетом этой суммы.

Чистая прибыль со вклада = 423 835 р. – 8 726 р. = 415 109 р.

Далее организация на УСН платит налог 6% с разницы Доходы -Расходы.

Таким образом, организации-вкладчики являются привлекательными для банка. Они размещают большие суммы, активно пополняют депозиты, а банк может пользоваться деньгами и зарабатывать себе прибыль, частью которой он готов поделиться с вкладчиком.

Облагается ли

Депозитные программы банков позволяют сразу решить несколько задач – надежная сохранность свободных денежных средств вкладчика, являющихся его собственностью, страхование этой собственности и получение прибыли с суммы, размещенной на счете вклада в виде начисленных процентов.

Именно с приумножающих сумму вклада процентов и берется часть в уплату налога на прибыль, которая перечисляется в государственный бюджет.

При этом депозитами могут быть следующие виды ценного имущества вкладчика:

- деньги в разных валютах, а не только в отечественных денежных знаках;

- особые бумаги – акции и прочее;

- цветной металл – сейчас в ходу золото, серебро, платина.

По вкладам обычно начисляются довольно неплохие проценты, чтобы клиент мог получать хороший прибыток. Налог на прибыль с вклада – это процент налога, который берется с суммы, не являющейся первоначальной собственностью вкладчика, начисляемой на его счет в виде ставок капитала.

Потому что от этого зависит увеличение суммы, на которую начисляется процент, а следом и увеличение доходности счета.

Весь процесс налогообложения депозитов выполняется в порядке и на основании, определенных законодательных актов.

Название закона | Номер статьи закона | Пояснение в отношении налогообложения по вкладам |

| Налоговое законодательство – Налоговый Кодекс России | П.1 ст.210 | Определение налоговой базы. |

| Ст.214.2 | Размер налога и обязанность его платить определяются строго из превышения процентов годовых по депозиту над ставкой рефинансирования (ключевой ставкой), выставленной Центробанком России. | |

| Ст.224 | Установлены размеры налогов для резидентов и нерезидентов России. | |

| Ст.217 | Перечислены виды доходов, которые не могут подлежать налогообложению в виде исключения. В данном случае интересен будет п.65 ст.217 НК РФ, где речь идет о том, что компенсационные выплаты вкладчикам не облагаются налогами на прибыль. |

Основным законодательным актом в деле по налогообложению депозитов является ст.214.2 Налогового Кодекса Российской Федерации.

Другими словами, налог надо платить не со всей суммы доходности, а только с ее части, которая является превышением установленного порогового значения.

И только для депозитов, сделанных в драгоценных металлах, налог будет исчисляться от всей суммы доходности, а не ее разницы между ставкой банка и ставкой Центробанка.

Вместо этого термина теперь используется – «ключевая ставка», устанавливаемая российским Центробанком, которая является весьма динамичным показателем, меняющимся из года в год.

В данном материале определение «ставка рефинансирования» используется для удобства понимания, о чем идет речь в содержании материала.

Депозиты для юридических лиц рассматриваются на этой странице.

В России налоги на доход с граждан, квалифицируемых как – «физические лица», изымаются только с конкретного размера доходной суммы, которую физическое лицо может получить. Это говорит о том, что не все виды вкладов подпадают под процедуру налогообложения.

Поэтому рассмотрим виды вкладов, подлежащих процедуре налогового обязательного платежа в госбюджет из доходов, полученных с депозитариев.

| Вид депозита | Условия налогообложения |

| Счет, открытый в валюте – российские рубли. | Размер процентов для доходности по депозиту должен быть больше на 5% рефинансирующей ставки от ЦБ РФ. |

| Счет, открытый в иностранной валюте – американские доллары (США) и валюта Евросоюза евро (ЕС). | Размер процента доходности по валютному вкладу должен быть выставлен банком на уровне 9% годовых. |

Таким образом, на обязательность налогообложения не повлияют сроки размещения вклада, функции его автопролонгации, а иногда даже и частичное снятие или пополнение, в зависимости от объемов дополнительных сумм или сумм, послуживших в расходных операциях.

На обложение подоходным налогом влияет очень сильно:

- размер суммы, расположенной на счете;

- ставка, установленная банком в виде годовых процентов по счету;

- ставка рефинансирования, установленная Центробанком.

Доходом считается именно сумма в денежном виде, которая приумножает размер вклада начисленными процентами, в свою очередь, проценты начисляются на объем денежной массы, расположенной на счете.

Поэтому важны эти оба параметра сразу – объем денег на депозитном счете и величина ставок годовых.

Так за последние 5 лет самой высокой такой ставкой были показатели по 2019 году, тогда как на 2019 год они изменились в сторону уменьшения.

Плохо это или хорошо – нужно отслеживать на практике при расчетах размера налога на прибыль, который всецело зависит от данной ставки.

Именно такой должна быть ставка по вкладу (депозиту), чтобы банк начинал уже перечислять с его доходности налог на прибыль в налоговые структуры.

Максимум можно найти 11% или 11,5% доходного тарифа по вкладу. Так и физических. Получается, что в большинстве случаев депозиты в России не облагаются налогом.

Налоги при ОСН

Это общая система налогообложения. С ней работают в основном крупные компании. Она являются одной из самых сложных и применяется, если компания не выбрала более простую систему или не подходит по требования для выбора «упрощенки». Согласно ст. 270 и ст. 251 НК РФ, деньги, перенаправленные на депозитный счет, не относятся к активам организации.

Это означает, что ЮЛ не будет иметь проблем с НДС, если деньги поступают на депозитный счет, а затем возвращаются на счет депозита вместе с процентами. Ст. 250 НК РФ приравнивает доходы по вкладу ЮЛ к внереализационным доходам. Если срок по вкладу дольше отчетного периода, то прибыль по вкладу признается полученной и входит в отчетного этого периода.

Налоги при УСН

Это упрощенная система налогообложения. ЮЛ на УСН платят налог от прибыли, полученной от реализации товаров или услуг и внереализационных доходов, к которым по ст. 249 и 250 относятся проценты по вкладу. По ст. 346 НК РФ, днем получения прибыли является день зачисления денег на расчетный счет ЮЛ. Если проценты капитализируются (выплачиваются на счет депозита), то они не попадают под налогообложение, т.к.

ЮЛ не может ими пользоваться. Как только деньги с депозитного счета будут перечислены на расчетный счет, с этого дня организация обязана отражать их в декларациях для налогообложения. Ставка налогообложения составляет 6%. Подача декларации проводится до 25 числа месяца, следующего за отчетным периодом.

Как рассчитать налог на доход от вкладов?

На начало 2019 года рефинансирующая ставка ключевая составляет 9,75% годовых показателей, тогда как еще в 2019 году эта величина была немного большей – на период с 01.01.16г. – 11%, с 14.06.16г. – 10,5% и с 19.09.16 г. – 10%.

Непосредственно расчетами налогов по доходам от вкладов в каждом отдельном случае занимается специальный финансовый отдел того или иного банка.

В России банковские учреждения не практикуют выставление слишком больших ставок для капитализации и доходности вкладов.

А для того, чтобы начинать изымать с дохода по депозиту налог, необходимо, чтобы проценты по вкладам были хотя бы в пределах 14,75% по рублевому счету, чего уж никак рынок банковских вкладов не допустит.

Такое только возможно лишь в том случае, когда на проценты по депозиту банк предлагает еще и проценты капитализации, которые в сумме дают номинальную ставку, которая может приблизиться к пороговому значению для уплаты налогов.

Платить такой налог должен клиент со своего дохода, полученного по вкладу, однако на практике за него в автоматическом режиме сделает это сам банк. Размер налога, подлежащего к перечислению в госбюджет, рассчитывает сам банк.

Процедура перечисления сумм налога в структуру налоговой инстанции по месту нахождения банка тоже проводится само финансовой организацией, а не ее клиентом.

В исключительных обстоятельствах возможен возврат суммы налога, его перерасчет по другим размерам ставок и другие исключения.

НП = ПС-(СР 5%)

гдеНП — налогооблагаемая процентная часть вклада,ПС – процентная ставка, установленная банком,СР – ставка рефинансирования.Вы можете посчитать ваши налоги и доход после выплаты налогов с помощью нашего калькулятора депозитов.

15% — (8,25% 5%)= 1,75%

— этот процент от дохода вклада и будет облагаться налогом 35% или 30% (резидента или нерезидента).

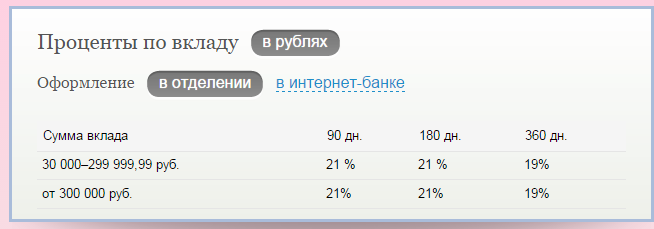

Доход = 300 000 руб.* 19% = 57 000 руб.

Налогооблагаемый процент = 19% — (8,25 5%) = 5,75%

Налогооблагаемая база = 300 000 руб. * 5,75% = 17 250 руб.

Налоговое отчисление = 17 250 руб. *35% = 6 037,5 рублей.

К выдаче клиенту = 300 000 руб. 57 000 руб. – 6 037,5 руб. = 350 962,5 рублей.

Если посчитать по новым изменениям (с льготой 18,25%), то

Налогооблагаемый процент = 19% — 18,25% = 0,75%

Налогооблагаемая база = 300 000 руб. * 0,75% = 2 250 руб.

Налоговое отчисление = 2 250 руб. *35% = 787,5 рублей.

К выдаче клиенту = 300 000 руб. 57 000 руб. – 787,5 руб. = 356 212,5 рублей.

Выводы:

- налогообложению подлежат рублевые вклады в той части, когда СР 5% превышает годовую процентную ставку по депозитному предложению банка

- все начисления регулируются и контролируются налоговым кодексом

- при изменении СР в течение срока депозита будет изменяться и сумма налога

- клиенту не нужно заполнять налоговую декларацию – все налоги начисляет и уплачивает за него банк

- если вклад был изъят клиентом досрочно, а налог уже уплачен с дохода, то вкладчику нужно собственноручно написать заявление на возврат налога.