Что такое памм?

Памм-счёт – это разновидность управляемого счёта на Форекс, куда множество инвесторов вкладывает средства, а трейдер заключает на этом счету сделки и получает прибыль, которая затем делится между трейдером и всеми инвесторами в определённом соотношении. Причём памм-инвесторы получают прибыль пропорционально размеру своего вклада.

Аббревиатура “ПАММ” происходит от английской PAMM (Percent Allocation Management Module) – Модуль управления процентным распределением. Подразумевается именно процентное соотношение средств разных инвесторов на одном торговом счету, и пропорциональное распределение прибыли (или убытка) между ними.

Впервые концепцию памм-счетов ввела компания Альпари в сентябре 2008 года, равно как и само понятие ПАММ, которое, как оказалось, является их зарегистрированной торговой маркой. Но с тех пор паммы появились и у многих других дилинговых центров, и паммом стали называть любой управляемый торговый счёт, где средства трейдера объединяются со средствами множества инвесторов – неважно, на какой площадке он открыт, точно так же, как ксероксом сейчас называют любой копировальный аппарат, несмотря на то, что марка “Xerox” принадлежит только одной определённой компании.

Как же работает памм-счёт? Представим себе форекс-трейдера, который зарабатывает 10% прибыли в месяц и располагает капиталом $1 000. Следовательно, его прибыль в первые месяцы составит около $100. Трейдер решает увеличить оборотные средства и размер прибыли, и, открыв памм, может привлекать в него инвесторов.

Допустим, три инвестора (условно назовём их Вася, Петя и Таня) решили вложить свой капитал в данный памм-счёт: Вася $6 000, Петя $2 000 и Таня $1 000 соотвественно. Их капитал объединяется на памм-счету с капиталом трейдера ($1 000) и общая сумма в распоряжении трейдера составляет уже $1 000 $6 000 $2 000 $1 000 = $10 000. Следовательно, прибыль за первый месяц составит уже не $100, а $1 000.

Итак, трейдер и инвесторы получили прибыль, равную 10% от депозита, и она распределяется между ними пропорционально: трейдер получает $100, Вася $600, Петя $200 и Таня $100. Далее, согласно условиям (оферте) данного памм-счёта, вознаграждение трейдера составляет 50% от прибыли инвесторов.

(В реальности, у каждого памма свои условия на этот счёт, но, как правило, доля инвестора равна или превышает 50%). Следовательно, трейдер забирает себе половину прибыли каждого инвестора: $300, $100 и $50, и его доход составляет $550, вместо $100 которые он мог бы получить, если бы торговал исключительно своими средствами.

Выгода трейдера очевидна, выгода же инвесторов в том, что им не нужно самостоятельно работать, все торговые решения принимает за них трейдер, а их доход полностью пассивен. Убыток, кстати, также распределяется пропорционально между трейдером и инвестором согласно вложенным ими средствам; разница лишь в том, что в случае убытка вознаграждение трейдеру, естественно, выплачено не будет.

Подведение итогов торговли, начисление прибыли инвесторам и вознаграждения трейдеру происходит в конце периода, называемого торговым периодом, а сама процедура носит название ролловер.

Памм инвестирование – что это и как начать зарабатывать?!

Памм инвестирование — лучший выбор для тех, кто ищет куда вложить свои деньги, или как создать дополнительные источники пассивного дохода. Именно в пользу памм-счетов я сделал когда-то свой выбор, когда искал ответ на эти два вопроса. На сегодняшний день это пока, что самый надежный и лучший способ инвестирования в интернете для любого инвестора, как для начинающего, так и для профи.

В этой статье мы разберем:

- Что такое памм-счета?

- Как правильно выбирать памм-счета?

- Что такое памм портфели и чем они отличаются от обычных памм счетов?

- Какие риски существуют при инвестирование в памм-счета?

- Как правильно работать с памм-счетами (видео-инструкция)!

Чтобы Вам было легче во всем этом разобраться, в качестве примера будем использовать брокерскую компанию Афорекс и ее памм счета.

Все способы инвестирования в одном курсе, подпишись и получи прямо сейчас.

Для начинающих инвесторов 8 Видео Уроков Смотреть Бесплатно

1Что такое памм-счет? Вообще памм — это модуль управления процентным распределением (PAMM — Percent Allocation Management Module), а памм счет — это управляемый счет ДЦ, в который инвесторы вкладывают свои деньги, а трейдеры (управляющие) их приумножают, путем торговли валютами на международном рынке форекс. После того, как памм счет получает прибыль, она делится по полам в определенном соотношение между всеми его инвесторами и трейдером, который управляет этим самым памм счетом.

Давайте рассмотрим каждое понятие поподробней:

*Рынок форекс (Forex — Foreign Exchange «зарубежный обмен») — рынок, на котором банки обмениваются валютами. В нашем случае, это спекулятивная торговля валютой через дилинговые центры.

*Дилинговый центр (ДЦ)/Брокерская компания (БК) — это посредник между трейдером и рынком Форекс. В нашем случае, это брокер Афорекс.

*Трейдер (управляющий) — это человек, который торгует валютами и делает на этом деньги. Помимо того, что трейдер торгует своими личными деньгами, он так же может еще открыть свой памм-счет и привлекать в него деньги инвесторов, чтобы уже торговать и их средствами, для большего получения прибыли.

*Инвестор — это человек, который передает свои деньги трейдеру и ждет от него прибыли.

Чтобы лучше понять, что такое памм-счет, давайте посмотрим, как он будет выглядеть на рисунке.

Из рисунка видно, что памм счет — это единый счет, на котором собираются средства трейдера и множества инвесторов. Затем трейдер через дилинговый центр (Афорекс) начинает заключать сделки и торговать валютами. При этом ему доступны все средства для торговли, но снять деньги инвесторов со счета, он не может. Следовательно, риск того, что трейдер в один прекрасный момент снимет все наши деньги и с ними сбежит – отсутствует.

Так же из рисунка видно, что на счету находятся средства в размере 110 000 рублей. Из которых:

50 000 рублей – это деньги Трейдера (на диаграмме они выделены, синим цветом)

30 000 рублей – это деньги инвестора Пети (они выделены красным цветом)

20 000 рублей – это деньги инвестора Маши (они выделены зеленым цветом)

10 000 рублей – это деньги инвестора Юли (они выделены желтым цветом)

Как выглядит в реальности инвестирование в памм счета (как работает памм)?

Представьте себе человека профессионала (трейдера), который зарабатывает себе на жизнь, торгуя валютами на рынке форекс. Каждый месяц он получает 15% прибыли от своего капитала, который равен 50 000 рублей. Торгует он себе, получает ежемесячно по 7 500 рублей (50 000 х 15 / 100) и вдруг решает увеличить свой доход.

Он открывает памм-счет в компании Афорекс, и начинает привлекать в него инвесторов. И вот он привлек трех инвесторов, которые инвестировали свои средства в его памм счет. Петя инвестировал 30 000, Маша 20 000 и Юля 10 000 рублей. В общей сумме на счету собралось 30 000 20 000 10 000 50 000 (деньги трейдера) = 110 000 рублей.

Теперь ситуация может развиваться в двух направлениях:

1. Прошел месяц торгов и трейдер с инвесторами получили прибыль в 15%, которая должна распределиться между ними следующим образом:

Трейдер = 7 500 (50 000 х 15%) или (50 000 х 15 / 100)

Инвестор Петя = 4 500 (30 000 х 15%)

Инвестор Маша = 3 000 (20 000 х 15%)

Инвестор Юля = 1 500 (10 000 х 15%)

Но т.к. трейдер весь месяц сидел у экрана монитора и зарабатывал нам деньги, тратя на это свое время и нервы, а мы ждали от него прибыли и ничего при этом не делали. За это инвесторы обязаны выплатить трейдеру вознаграждение согласно оферте (условиям). У каждого памм счета индивидуальные условия (оферты), но в большинстве случаев доля прибыли инвестора составляет от 50% и выше. Следовательно, теперь вся прибыль распределиться в таком соотношении:

Инвестор Петя = 2 250 (4 500 х 50%) или (4 500 х 50 / 100)

Инвестор Маша = 1 500 (3 000 х 50%)

Инвестор Юля = 750 (1 500 х 50%)

Трейдер = 12 000 (7 500 2 250 1 500 750)

Как мы видим, каждый инвестор отдал по половине своей прибыли трейдеру, по условиям оферты. Если трейдер будет нести убытки, они так же будут распределяться в процентном соотношении, но только в этом случае, инвестор не будет выплачивать трейдеру вознаграждение.

2. К примеру, второй месяц торговли оказался убыточным и трейдер ушел в минус (просадку) на -3%. Все инвесторы, в том числе и трейдер потеряли -3% от своих вкладов. Следовательно теперь все убытки распределятся между ними следующим образом и каждый уйдет в минус на:

Инвестор Петя = -900 (30 000 х (-3%)) или (30 000 х (-3) / 100) = -900

Инвестор Маша = -600 (20 000 х (-3%))

Инвестор Юля = -300 (10 000 х (-3%))

Трейдер = -1 500 (50 000 х (-3%))

Как видите, трейдер тоже теряет свои деньги, как и инвесторы. Но по статистике, на рынке форекс есть управляющие (10 – 20%), которые ведут свою деятельность стабильно и просадки у них встречаются редко. Поэтому, чтобы инвестор в большинстве своем был в плюсе, он должен уметь выбирать опытных и профессиональных управляющих. Но, прежде чем перейти к следующей главе, давайте еще раз все подытожим.

1. Если трейдер получил 15% прибыли, то вклады инвесторов увеличатся не на 15%, а на 7,5%. И каждый получит прибыль:

- Инвестор Петя = 2 250 (30 000 х 7,5 / 100)

- Инвестор Маша = 1 500 (20 000 х 7,5 / 100)

- Инвестор Юля = 750 (10 000 х 7,5 / 100)

2. Если трейдер ушел в минус на -3%, то инвесторы получат прибыль:

- Инвестор Петя = -900 (30 000 х (-3%))

- Инвестор Маша = -600 (20 000 х (-3%))

- Инвестор Юля = -300 (10 000 х (-3%))

2Как правильно выбрать памм-счет (как выбрать управляющего)? Перед тем, как начать вкладывать свои деньги в памм счета, Вы должны правильно научиться их выбирать, иначе можно нарваться на такого управляющего, который сольет все Ваши деньги в первый же день. Поэтому, всех потенциальных управов советую анализировать по тем критериям, о которых я рассказываю ниже.

- Опыт работы трейдера должен быть не менее 1 года.

У каждого управляющего есть своя стратегия торговли, которая должна показать себя в течение 1 года. Любая стратегия хотя бы раз в год должна уйти в просадку (убыток). И если трейдер будет выходить из нее на протяжении трех, четырех месяцев. То в такого управляющего нет смысла инвестировать, т.к. Вы можете потерять все свои средства.

Кроме этого большинство трейдеров сливают весь депозит памм счета на своей первой же просадке. Поэтому следует присматриваться к тем управляющим, которые проработали на рынке больше 1 года и показали свой опыт выхода из просадок.

- Всегда смотрите на максимальную просадку.

После того, как Вы нашли управляющего, который проработал больше 1 года. Обратите внимания на его максимальную просадку. При торгах, иногда случается так, что цена идет не в ту сторону, куда рассчитывал трейдер и памм счет начинает потихоньку уходить в минус. Это в принципе нормально, потому что управляющий такой же человек как и мы. И быть всегда в плюсе ему не получится в силу человеческого фактора.

Вообще само слово просадка, обозначат потери или убытки. Максимальная же просадка — это самый большой убыток, который допустил (или мог допустить) трейдер, за всю свою торговую историю по счету. То есть, если Вы видите, что в характеристиках памм-счета, напротив строки максимальная просадка, стоит цифра 50%.

Это значит, что вкладывая свои деньги в данный памм-счет, Вы можете потерять половину из них. При выборе памм счета старайтесь выбирать управляющих с наименьшей максимальной просадкой. Вот пример того, как может выглядеть этот показатель (на скриншоте ниже представлена показатели риска одного из памм счетов компании Афорекс):

- Обращайте внимание на годовую доходность.

Инвестирование в форекс — это риск, а каждый риск должен быть компенсирован высокой доходностью. Поэтому всегда смотрите на годовую доходность управляющего, и если она оказывается маленькой, то лучше не стоит инвестировать деньги в него. Кстати, по показателю доходность, можно узнать к какому виду относится конкретный памм счет. Все памм счета принято разделять на три основных вида, это консервативные, умеренные и агрессивные.

- Консервативный счет имеет низкие риски, его средняя годовая доходность до 60%, а максимальная просадка до 30%

- Умеренный счет имеет средние риски, его доходность от 60 — 120%, а максимальная просадка от 30 – 50%

- Агрессивный счет имеет самые высокие риски, его доходность от 120% и выше, а максимальная просадка свыше 50%

на этом скриншоте сразу можно увидеть и период работы трейдера (критерий выбора памм счета №1), здесь он составляет 362 дня, как раз один год

• Капитал управляющего.

При выборе трейдера обращайте внимание на размер его собственных средств. Чем больше денег находится на его счете, тем больше трейдер будет заинтересован в получении прибыли. Наличие большого капитала, это гарантия повышенной ответственности, т.к. в случае слива, деньги потеряют не только инвесторы, но и сам управляющий.

Этот показатель отражает то, сколько денег находится в управлении у управляющего. Чем больше средств находится в управлении, тем больше доверия вызывает к себе трейдер со стороны инвесторов. У опытных управляющих обычно в управлении находится от нескольких тысяч долларов.

- Отзывы других инвесторов.

Если Вы не хотите забивать себе голову выше написанной информацией. Сидеть и анализировать каждый памм счет. Вы можете поискать в интернете отзывы других инвесторов. И посмотреть, что они пишут о том или ином счете. А затем окончательно определиться со своим выбором. Например, Вы можете посмотреть отзывы и рейтинг лучших памм счетов компании Афорекс и других брокерских площадок — по этой ссылке.

3Что такое памм портфели и чем они отличаются от обычного памм счета? В некоторых брокерских компаниях есть такой инструмент, как памм портфели. Памм портфель, или как он еще может называться, памм индекс, памм фонд — это уже готовый собранный портфель, в который входят несколько памм счетов компании, то есть по сути, этот инструмент отражает средний показатель доходности нескольких управляющих, как единого целого.

В одних дилинговых центрах Вы можете встретить уже готовые памм портфели, которые были специально собраны для инвесторов, экспертами и аналитиками компании. В других брокерских фирмах, наоборот, инвестору предоставляется выбор собрать свой индивидуальный памм портфель самостоятельно, используя инструмент конструктор памм портфелей.

Сам будет собирать инвестор портфель себе, или воспользуется уже готовым, на самом деле не важно. Потому что главная особенность инструмента памм портфели в том, что минимальный порог входа в него всегда будет намного ниже, чем если бы Вы по отдельности решили инвестировать в управляющих, находящихся в этом же портфели.

То есть, например, у Вас в наличие имеется 500$, и Вы хотите их инвестировать в три памм счета, минимальный порог входа у которых составляет 100$, 300$ и 400$. Чтобы это сделать, у Вас на руках должна иметься сумма в 800$, но так как Вы на данный момент располагаете только 500$, при всем своем желании Вы не сможете этого сделать, так как у Вас не хватает еще, как минимум 300$.

Чтобы обойти эту преграду и одновременно вложиться в три этих памм счета, Вам на помощь приходит инструмент памм портфели. Благодаря тому, что минимальный порог входа в портфели, всегда составляет намного меньше, чем по отдельности в каждый памм счет, у Вас появляется возможность, инвестировать в памм счета с высоким порогом входа, имея на руках всего несколько долларов.

Так же, с помощью конструктора памм портфелей, Вы можете регулировать свои риски и доходность, распределяя все свои инвестиции между памм-счетами, работающими в портфелях, так как Вам захочется. То есть, к примеру, Вы собрали себе портфель из трех управляющих, двое из которых являются консервативными, а третий агрессивным.

Вы решаете 80% своих инвестиций доверить первым двум трейдерам, которые являются консерваторами, а оставшиеся 20% инвестировать в третьего агрессивного управа. Благодаря тому, что у конструктора портфелей есть функция распределения пропорций, Вы можете это сделать, заранее выставив каждому памм счету свою долю инвестиций.

4Какие риски существуют при инвестирование в памм счета? При любом инвестировании в интернете существует всего два вида рисков, это торговый и не торговый риск. Но, в нашем случае, вероятность встретиться со вторым видом риска, практически равна нулю, т.к. большинство брокерских компаний регулируются специальным регулятором ЦРФИН (Центр регулирования внебиржевых финансовых инструментов и технологий), но все равно, имейте в виду, что встречаются и такие компании, которые Вас могут обмануть.

Понятия торгового и не торгового риска:

Торговый риск — это риск потери Ваших денег при торговле. Торговым риском будет называться тот случай, когда управляющий потеряет Ваши деньги непосредственно на рынке форекс (при торговле валютами). Это может случиться по многим факторам, как от неправильного выбора торговой стратегии, так и в силу человеческого фактора. Чтобы минимизировать в своей практике такие риски, советую Вам прочитать статью «Золотые правила инвестора или как не потерять все за несколько месяцев!»

Не торговый риск — это риск хищения Ваших денег управляющим или иными третьими лицами. Так как мы уже с Вами разбирали то, что управляющий не может похитить Ваши деньги, в силу работающего защищенного механизма в системе памм-счетов, то остается только один риск, это присвоение Ваших денег самой компанией или иными третьими лицами. Поэтому, будьте внимательны, когда выбираете брокерскую компанию, и не храните свои логины/пароли у себя на компьютере, чтобы их не могли заполучить хакеры.

5. Видео-Инструкция по работе с памм счетами

В данной статье в качестве примера использовалась компания «Афорекс». Также в моем портфеле есть и другие компании, оказывающие услуги памм инвестирования, чтобы увидеть список их всех, перейдите к статье рейтинг форекс брокеров и фондов.

Читайте также статьи по теме:

- Как правильно составить портфель из памм-счетов?

- Стратегии и тактика памм инвестирования.

- Доверительное управление на рынке форекс.

- Агрессивное инвестирование в ХАЙПы.

Если статья «ПАММ инвестирование» была Вам полезна, нажмите на кнопки социальных сетей. Спасибо.

Как выбрать счет для инвестирования

При выборе следует отсеять убыточные депозиты (при помощи специального фильтра). В дальнейшем следует придерживаться следующих показателей:

- Возраст

Чем дольше действует управляющий счета, тем выше вероятность, что депозит принесет прибыль, а не будет слит. Минимальный срок – двенадцать месяцев; - Соотношение денег инвесторов и управляющего

Чем больше инвесторов вкладывают в управляющего трейдера, тем выше уровень доверия к нему; - Уровень максимальной просадки

Позволяет эффективно оценить вероятность полного проигрыша депозита. Если управляющий уже неоднократно приближался к уровню маржин-кола, не стоит доверять ему свои средства, его стратегия ненадежна; - Уровень собственных средств управляющего

Показывает, насколько сам трейдер верит в свою стратегию. Чем выше показатель собственных средств, тем выше вероятность получения устойчивого потока прибыли; - Прибыльность

Ежемесячная прибыльность не менее 10-20 процентов; - Норма убытка

Предельно допустимая нома убытка не больше пяти процентов.

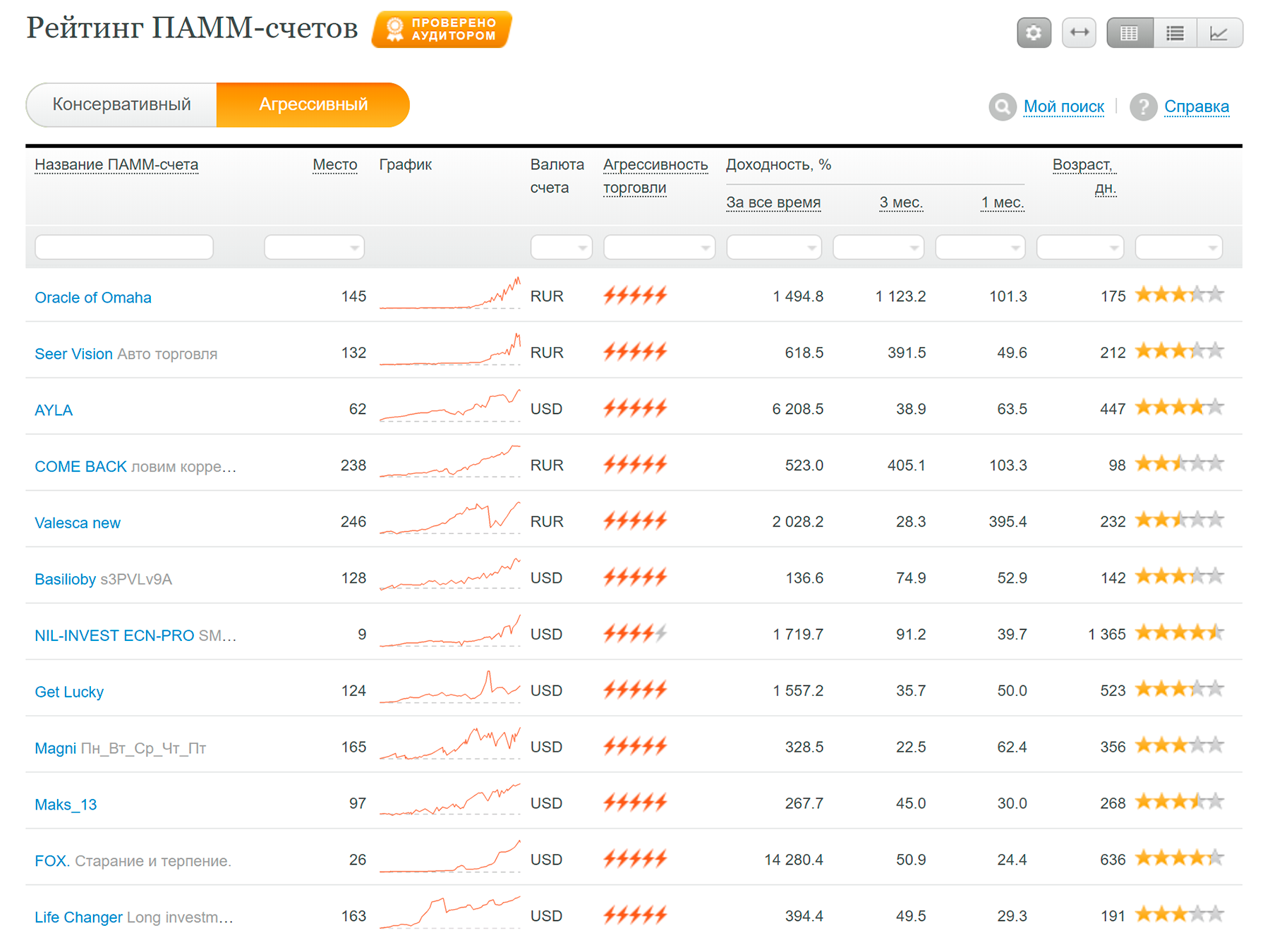

Сначала выбор может казаться сложным, но если разобрать все тонкости и факторы, влияющие на уровень его прибыльности, все становится предельно просто. В противном случае можно использовать рейтинг ПАММ счетов со всех площадок.

Ниже приведем подборку перспективных счетов, готовый портфель брокерской компании Альпари.

Можно изучить полный рейтинг ПАММ-счетов Альпари, список десяти наиболее перспективных управляющих мы отобрали из сотен.

Мартингейл

Это очень популярная торговая стратегия, корни которой уходят в попытки азартных игроков нащупать способ прибыльной игры в рулетку. Заключается она в том, что по каким-то сигналам (а иногда даже просто наобум) открывается торговая сделка, и через некоторое время она закрывается с прибылью либо убытком.

Если сделка была убыточна, тут же открывается сделка в противоположном направлении. Например, если первая сделка была на покупку актива, и цена пошла вниз и принесла убыток, то следующая сделка открывается на продажу того же актива в расчёте, что цена продолжит двигаться вниз.

Риск данной стратегии заключается в том, что сделка “переворачивается” увеличенным лотом (как правило, удвоенным, но бывают варианты), и таким образом, её потенциал прибыли или убытка становится вдвое выше. Закрывается вторая сделка, как только она едва перекроет убыток первой.

Если же вторая сделка также была убыточной – противоположно ей открывается третья, при этом загрузка депозита снова удваивается. В силу прогрессирующей загрузки депозита, первая же удачная сделка в серии сможет перекрыть убыток всех предыдущих. Но в этом же – и колоссальный недостаток данной стратегии.

Рано или поздно на рынке наступает момент (для мартингейла в чистом виде, это, как правило, продолжительный флэт), когда серия убыточных сделок приводит к почти полной загрузке депозита, и небольшое движение цены вызывает margin call (полное уничтожение депозита).

“Сестрой” мартина является стратегия усреднения убыточных позиций. В случае усреднения, убыточная позиция не закрывается и не переворачивается – наоборот, открывается дополнительная позиция в том же направлении, в расчёте как раз на то, что цена “развернётся”, и вторая позиция начнёт приносить прибыль, пока первая остаётся в убытке. Как только цена преодолеет среднюю точку между двумя позициями, т.е. прибыль превысит убыток, обе позиции закроются.

Несмотря на кажущуюся “противоположность” этих двух торговых стратегий (мартин ориентирован на длительное импульсное движение, а усреднение – на откаты и флэт), легко обнаружить их общую особенность: обе стратегии в большинстве случаев используют постепенное увеличение торгового лота и загрузки депозита и слабо “понимают” текущий рынок, т.е. не ориентируются на его технический анализ.

Для сглаживания недостатков мартина придумано множество ухищрений – “мягкое” увеличение загрузки депозита (вместо удвоения, загрузка увеличивается в арифметической прогрессии: 0.1, 0.2, 0.3 лота и т.д.), ограничение на количество переворотов, резкий сброс или мягкое уменьшение лота при первой прибыльной сделке в серии, необходимость подтверждения переворота определёнными сигналами, игра с уровнями Stop Loss и Take Profit – стремление трейдеров найти “святой грааль” торговли, независимый от условий рынка, не имеет границ.

Тем не менее, всякий мартингейл остаётся стратегией с отрицательным матожиданием, а теория вероятности беспощадно находит способы рано или поздно слить любой мартин-счёт. Поэтому будьте осторожны, инвестируя в такие счета. В первую очередь обращайте внимание на то, не превышает ли трейдер допустимую загрузку депозита при любых условиях рынка.

Ниже показано, как выглядит типичный график счёта, использующий мартин или усреднение убыточных позиций. Как видите, это почти идеально гладкая кривая с редкими “зубцами” в те моменты, когда серию убыточных сделок не удалось компенсировать противоположной сделкой, и “выравниванием” зубца путём переворота всей стратегии.

Зубцы на графике мартингейла или усреднения

Зубцы на графике мартингейла или усреднения

Риски памм-счетов

Форекс-брокер не несет ответственности за действия управляющих. «Альпари» только соединяет инвестора и управляющего. Что с их счетами будет дальше — не его забота. Если вы недовольны действиями управляющего, разбираться с ним придется самостоятельно.

Управляющие хитрят. Несмотря на утверждения «Альпари», что ПАММ-счета — сама надежность, потому что управляющим выгодно торговать хорошо, лазейки для хитростей остаются. Самая очевидная — торговля на небольшие суммы, при которой управляющий ничем не рискует, а заработать может много.

Инвесторы расходуют деньги пропорционально. Скажем, управляющий открывает счет на 100 долларов, а его действия повторяет инвестор с 10 тысячами. Управляющий покупает рубли на все свои 100 долларов — инвестор покупает рубли на все свои 10 тысяч. Если рубль растет, управляющий получает хорошие комиссионные с прибыли инвестора.

На мой взгляд, этот пример показывает, что заявленная «Альпари» защита от бездумных сделок работает не очень хорошо.

Можно возразить, что к такому управляющему не будут приходить инвесторы. Но если ему достаточно долго везет, создается впечатление, что он все знает и умеет.

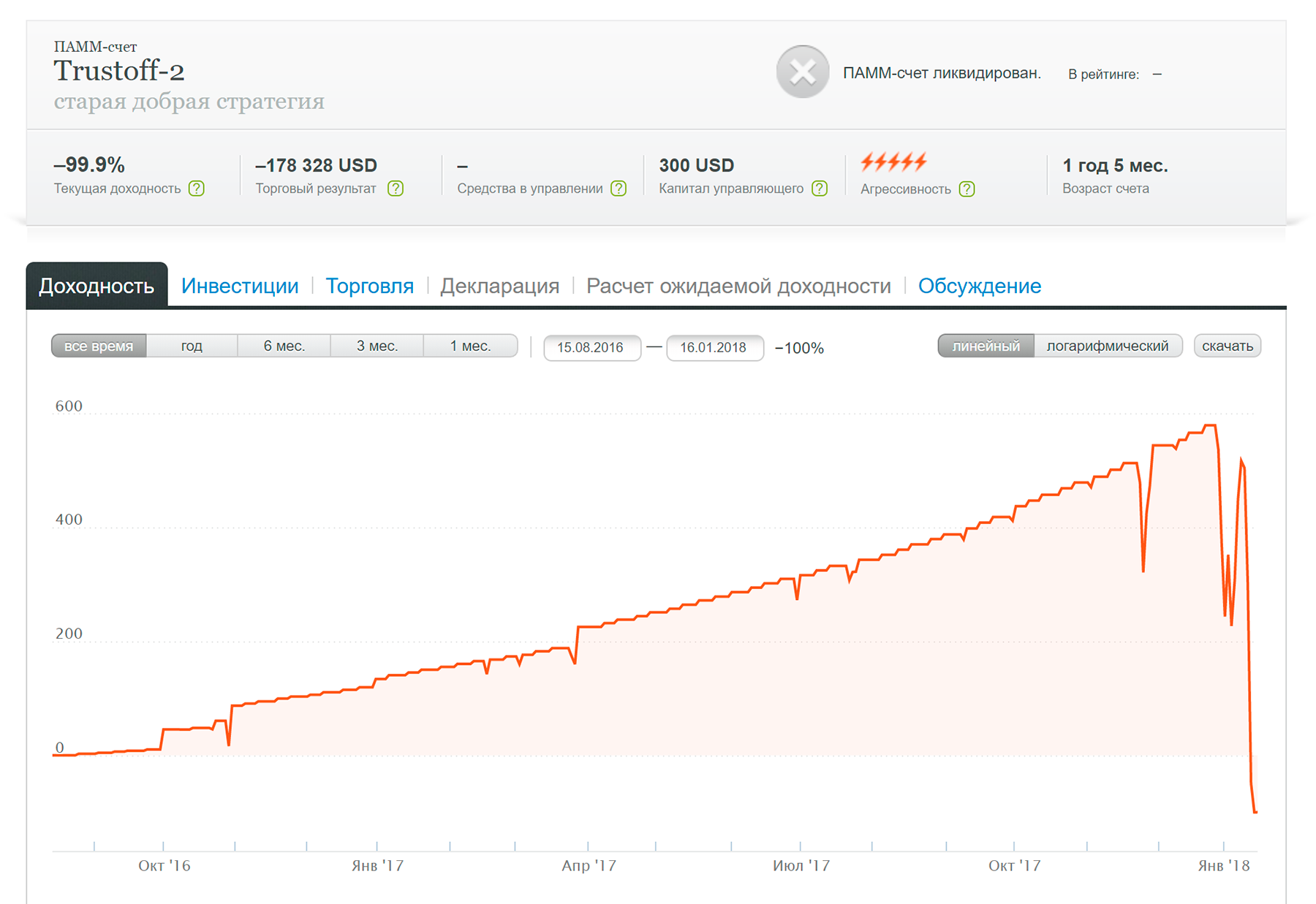

При подготовке материала я наткнулся на хвалебные отзывы о ПАММ-счете Trustoff-2, который торговал всего на 300 собственных долларов и более 178 тысяч чужих. После полутора лет успешной торговли управляющий совершил несколько ошибок, потерял все деньги и ликвидировал счет.

Выбрать управляющего сложно. «Альпари» предлагает ориентироваться на рейтинг ПАММ-счетов. Но даже если управляющий не хитрит, его успехи могут быть делом случая. Это как снежный ком: пара успехов привлекает пару инвесторов, еще пара успехов привлекает в два раза больше инвесторов — и управляющий уже в топе рейтинга.

Даже у управляющего из топ-10 рейтинга я нашел убыточные счета. А если поискать отзывы двухлетней давности о прибыльных счетах, а потом найти их в архиве, то в большинстве случаев оказывается, что деньги потеряны, а сами счета ликвидированы.

При этом «Альпари» и его агенты рекламируют только успешные ПАММ-счета — то есть те, где пока получается угадывать правильно. И это не единственная претензия к работе компании.

Следственный эксперимент

Я решил проверить ПАММ-счета «Альпари» на себе: вложил 10 тысяч рублей и через неделю вывел. Впечатления противоречивые.

С одной стороны, у меня получилось создать и пополнить счет, а потом вывести деньги. Я был морально готов все потерять, но за неделю управляющие умудрились даже немного выиграть. С другой стороны, я все равно остался в минусе — а мог потерять еще больше.

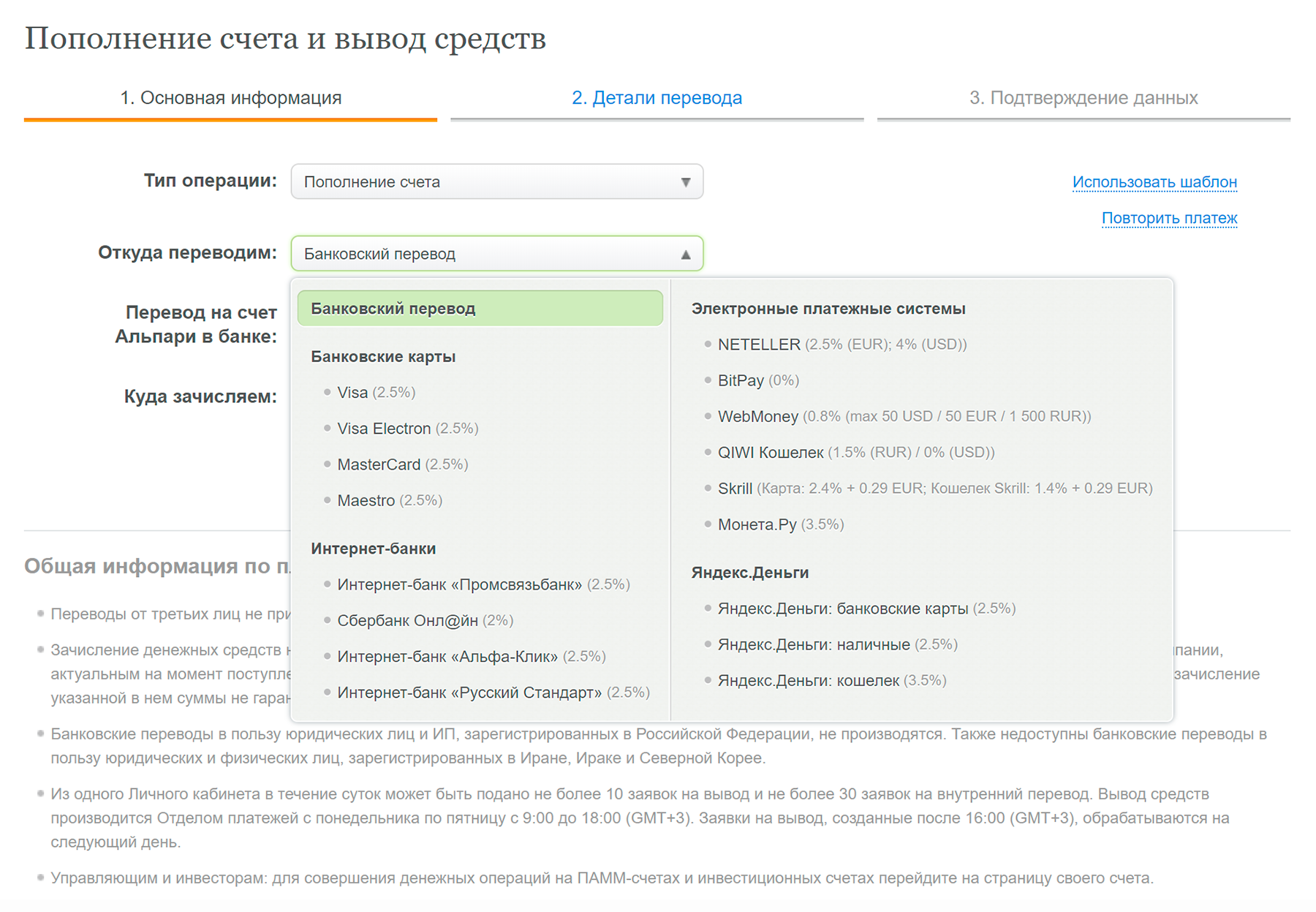

Комиссии за пополнение счета. «Альпари» предлагает много способов пополнения счета, но без комиссии работают только биткоины и банковский перевод — почему-то на счет какого-то армянского банка в Сбербанке. За остальное надо платить от 0,8 до 3,5% от суммы пополнения.

Я воспользовался банковским переводом, и он прошел — правда, поступления денег пришлось ждать неделю.

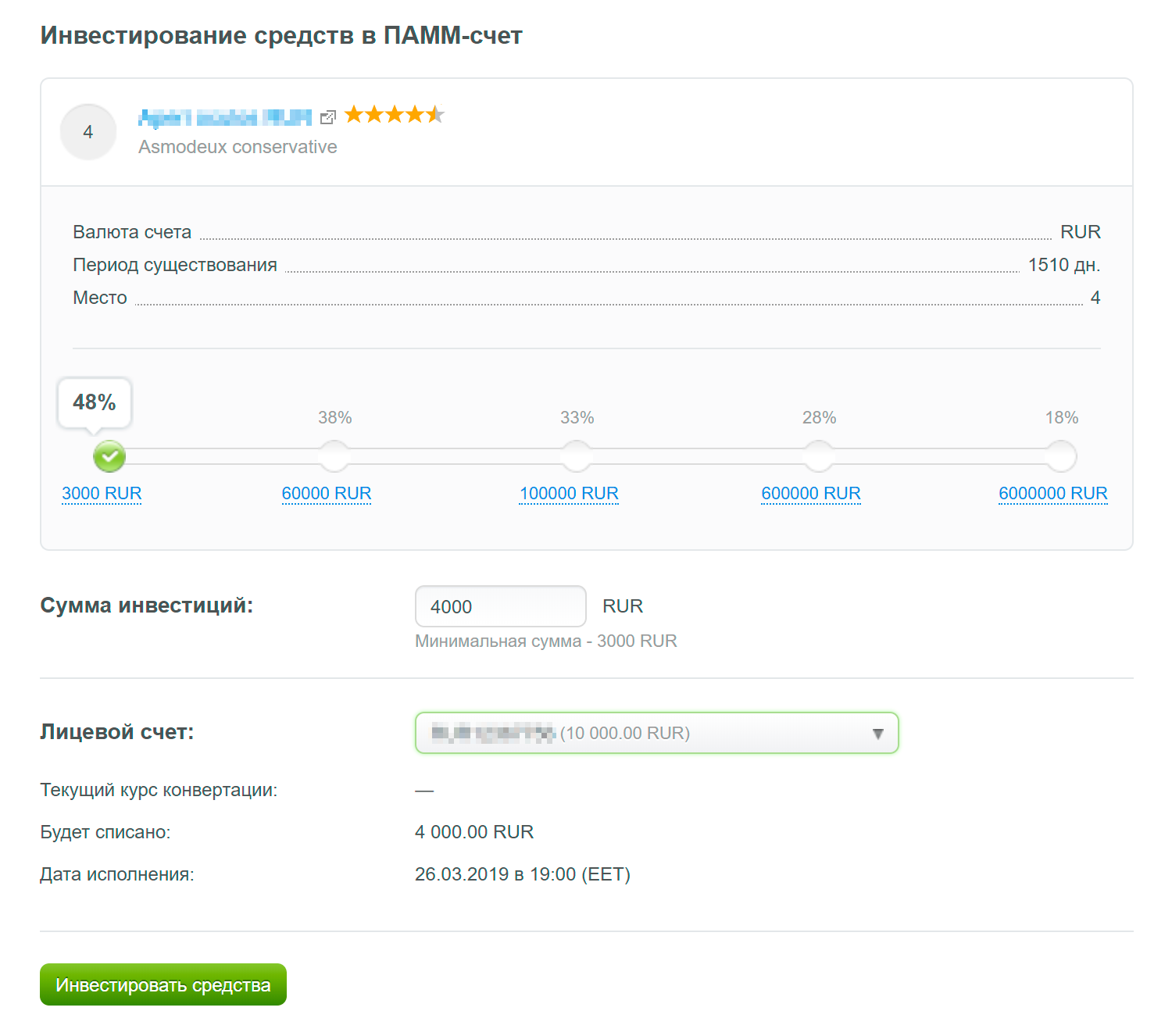

Вознаграждение управляющим. Минимальная сумма инвестиций в ПАММ-счета — 3 тысячи рублей, поэтому свои 10 тысяч я разделил на три части. Я отфильтровал рейтинг «Альпари» и выбрал три самых успешных рублевых счета.

Часть прибыли, полученной на мои деньги, уходит управляющим. Каждый из них назначает свой процент, и чем больше инвестиции, тем меньше этот процент. За игру на мои 3—4 тысячи управляющие забирали почти половину прибыли.

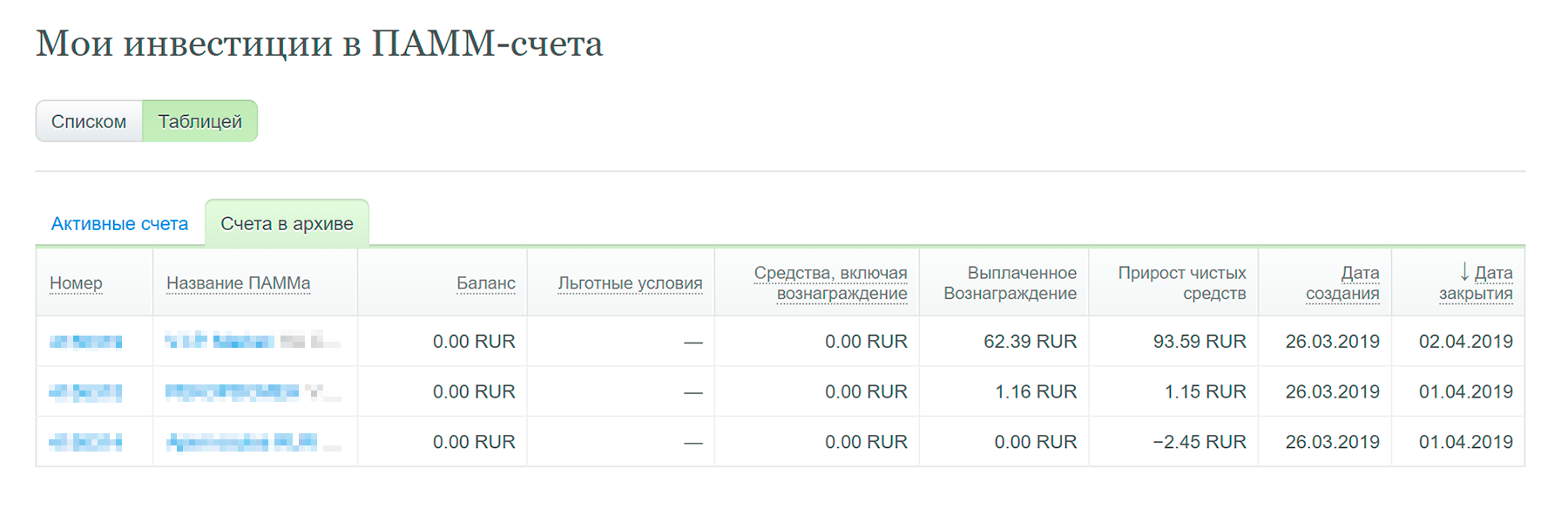

Результат. Через семь дней я заглянул в личный кабинет на сайте «Альпари». Оказалось, я выиграл 92 рубля 30 копеек. Два счета сработали в ноль и небольшой минус, третьему повезло.

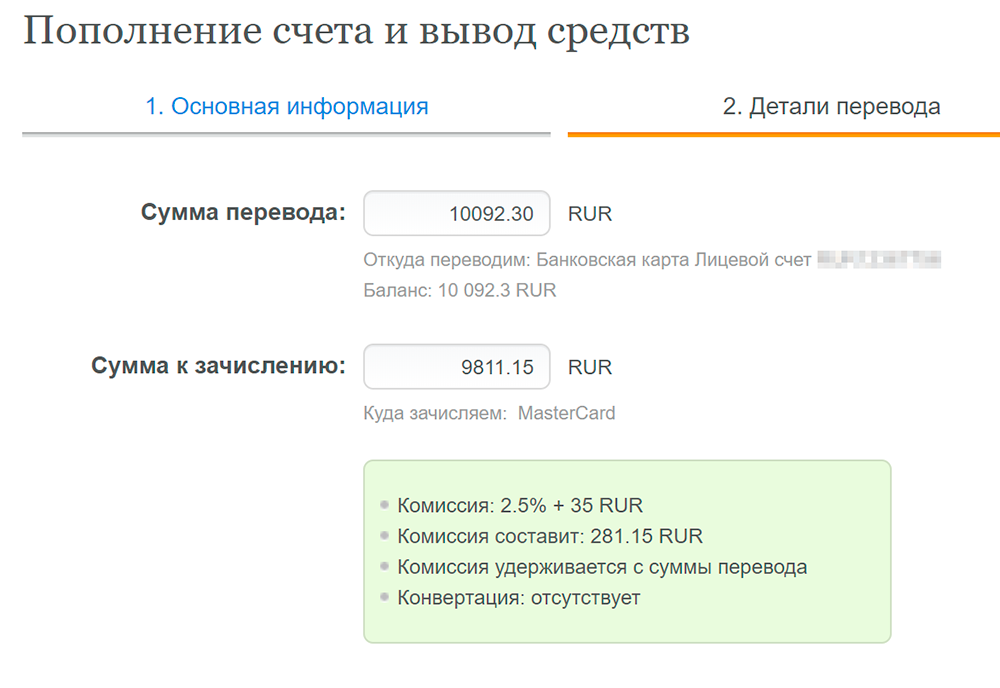

Комиссии за вывод денег. В отличие от пополнения, за вывод денег на банковский счет «Альпари» берет комиссию — 0,1%. Но мне не хотелось ждать неделю, чтобы получить деньги, поэтому я решил попробовать вывод на карту. Деньги пришли через сутки. За это «Альпари» откусил 2,5% и еще 35 рублей. На карту пришли 9811 рублей 15 копеек.

Финансовая комиссия

Когда я зарегистрировался на сайте «Альпари», мне позвонил менеджер и предложил ответить на вопросы по работе компании. Когда я спросил про решение спорных ситуаций, менеджер ответил, что все споры между «Альпари» и трейдерами решает некая Финансовая комиссия.

Менеджер также сказал, что для этого никуда не надо ехать, поэтому я предположил, что Финансовая комиссия — это какой-то российский регулятор. Но на сайте комиссии сказано, что она не зарегистрирована в качестве арбитражной организации какой бы то ни было юрисдикции.

Создатели Финансовой комиссии считают это плюсом: якобы так проще обеспечивать «прозрачность и простоту взаимодействия». Я считаю это минусом: раз организация не подчиняется законам какой-то страны, ничто не мешает ей в любой момент менять правила своей работы.

В интернете я не смог найти вызывающих доверие отзывов о работе этой Финансовой комиссии. Кроме того, определенные вопросы вызывают адреса и сайт организации.